給与計算ソフトのペイコム・ソフトウェアは、業界最大手ADPに次ぐ2番手です。安定した優良企業として知られ、売上高は過去10年で14倍にも増えています。株価は常に右肩上がりで上昇し続け、コロナ後も3倍に急騰しています。

- 「20年3月に急落するも、株価は3倍に急回復している…」

- 「給与計算は乗り換えコストが高く、営業利益率は22%と高い…」

- 「ADPに次ぐ2番手だが、顧客層は被らず業績は安定してる…」

ペイコム・ソフトウェアは、クラウドベースで給与計算ソフトとHCMを提供するSaaS系企業です。給与ソフトではADPと、HCMではワークデイと競合します。給与ソフトでは業界2番手で、中小企業に特化してるためADPと顧客層は被りません。

個人的には、ペイコム・ソフトウェアは投資したい銘柄です。

なぜならば、売上は順調に拡大している上に、利益率も上昇しているからです。11年に2.5%だった営業利益率は、21年には22%まで上昇しています。22年に株価が下落したことで、23年5月時点の予想PERは39倍まで落ちてます。

短期的には下落したとしても、長期的では強気に見ています。

なぜならば、給与計算や人事管理システムは乗り換えコストが高く、シェアを奪われにくいからです。また、業界大手のADPと顧客層が被らないため、競合は少なく収益性も高いですね。さらには、経済再開後も企業の投資は縮小しておらず、業績は引き続き好調です。

投資タイミングは今ではないが、株価が下がれば投資したいですね。

- ペイコムの4半期決算(23年7-9月)は?

- ペイコムの過去10年間の売上高や営業利益は?

- 業界2番手で優良企業だが、PER57倍は割高か?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ペイコム・ソフトウェア(PAYC)の四半期決算は?

ペイコム・ソフトウェア(PAYC)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:4.516億ドル(前年比+27%)◯

- 営業利益:1.604億ドル(+26%)

- 純利益:1.192億ドル(+30%)

- 1株当たり利益:2.06ドル(+30%)◯

23年2Q決算(23年6月30日)

- 売上高:4.01億ドル(前年比+26%)

- 営業利益:—億ドル(—%)

- 純利益:0.64億ドル(+12%)

- 1株当たり利益:1.62ドル(+28%)

23年3Q決算(23年9月30日)

- 売上高:4.06億ドル(前年比+21%)×

- 営業利益:0.96億ドル(+30%)

- 純利益:0.75億ドル(+44%)

- 1株当たり利益:1.30ドル(+44%)◯

3Qの売上高は前年比+21%で4.06億ドル、営業利益は+30%で0.96億ドルでした。23年2Qと比較して、3Qも売上は減速していますね。営業利益率は23%と弱いです。

23年4Qの売上予想は、4.225億ドル(+13%)と急減速します。ガイダンス予想の4.52億ドルよりも、かなり低い水準ですね。

23年通期の売上予想は、16.81億ドルとしています。

・第 3 四半期の収益は 4 億 600 万ドルで、前年同期比 22% 増加しました。

・第 3 四半期の GAAP 純利益は 7,500 万ドルで、総収益の 19% に相当し、希薄化後 1 株あたり 1.30 ドルに相当します。

・第 3 四半期の非 GAAP 純利益は 1 億 200 万ドル、希薄化後 1 株あたり 1.77 ドル

・第 3 四半期の調整後 EBITDA は 1 億 6,600 万ドルで、総収益の 41% を占めます。

Paycomの創設者兼会長兼最高経営責任者(CEO)のチャド・リシソン氏は「当社の第3四半期のファンダメンタルズは堅実な売上高と利益の伸びにより好調だった」と述べた。 「当社のイノベーションは、25 年間にわたって給与計算および HCM 業界を変革してきました。今後何年にもわたって、さらに強力な価値をお客様に提供できることに興奮しています。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月1日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ペイコム・ソフトウェア(PAYC)の損益計算書は?

ペイコム・ソフトウェアは14年に16ドルで上場しました。株価は右肩上がりで上昇し、常に最高値を更新し続けています。20年3月は165ドルまで急落するも、23年11月は244ドル前後で推移しています。

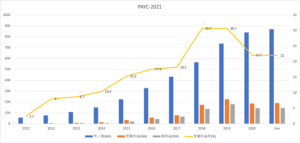

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高も営業利益も順調に上昇しています。20年の売上高は8.41億ドル、過去10年で14倍にも拡大しています。営業利益率も2.5%から22%に上昇していますね。

中小企業向けに特化しており、21年以降も継続して伸びますね。

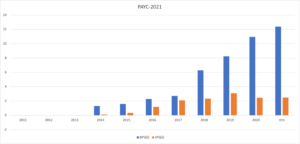

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも綺麗に右肩上がりで伸びています。BPSは6年で10倍、EPSは83倍にも拡大しています。

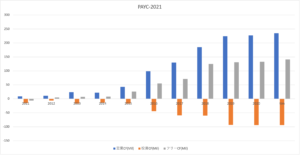

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に増加しています。コロナの影響か20年からは増えていないが、特に問題はないですね。経済再開とともに、再び成長が加速する可能性が高いです。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ペイコム・ソフトウェア(PAYC)の注目ポイントは?

ペイコム・ソフトウェア(PAYC)の注目すべきポイントを紹介します。ペイコムは、クラウドベースで給与計算ソフトとHCMを提供するSaaS系企業です。給与ソフトではADPと、HCMではワークデイと競合します。

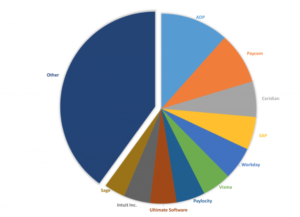

注目1:給与計算ソフトウェアで2位の市場シェア?

給与計算ソフトウェアの上位10社の市場シェアです。

19年の給与計算ソフト市場規模は45億ドルで、年率7.8%で拡大しています。1位は業界最大手のADP、2位はペイコム・ソフトウェア、3位はセリディアンHCM(CDAY)、4位はドイツのSAP、5位はワークデイと続きます。

ペイコム・ソフトウェアは中小企業に絞っているため、顧客層はADPとは被りません。両企業とも事業内容は同じだが、営業利益率は20%を超えていますね。

ペイコム・ソフトウェアは、人材管理システムでも上位シェアを持ちます。

注目2:人材管理システムで9位の市場シェア?

HCM(人材管理システム)の上位10社の市場シェアです。

19年のHCM市場規模は308億ドルで、年率9.3%で拡大しています。1位は業界最大手のワークデイ(WDAY)、2位はドイツのSAP、3位はマイクロソフト、4位はADP、5位はUltimate Software(ULTI)と続きます。

ペイコム・ソフトウェアは9番手に位置しています。給与計算ソフトウェアの上位10社と顔ぶれが同じなのは、給与計算とHCMソフトを包括的に販売しているからです。

参考:ワークデイ(WDAY)四半期決算|人事・財務クラウドで業界トップ

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ペイコム・ソフトウェア(PAYC)決算は?

- 14年に上場した、給与計算とHCMの米国クラウド企業

- 給与計算ではADPに次ぐ2位、HCMでは業界9位である

- ペイコム社は中小企業に特化、ADPとは顧客層が被らない

- 20年の売上高は8.41億ドル、10年で14倍に拡大

- 20年の営業利益率は22%、10年前は2.5%だけ

- ADPと同様に乗り換えコストが高く、業績が安定している

個人的には、ペイコム・ソフトウェアは投資したい銘柄です。

なぜならば、売上は順調に拡大している上に、利益率も上昇しているからです。11年に2.5%だった営業利益率は、21年には22%まで上昇しています。22年に株価が下落したことで、2月時点の予想PERは57倍まで落ちてます。

短期的には下落したとしても、長期的では強気に見ています。

なぜならば、給与計算や人事管理システムは乗り換えコストが高く、シェアを奪われにくいからです。また、業界大手のADPと顧客層が被らないため、競合は少なく収益性も高いですね。さらには、経済再開後も企業の投資は縮小しておらず、業績は引き続き好調です。

投資タイミングは今ではないが、株価が下がれば投資したいですね。

業界最大手のADPは売上規模が20倍、営業利益率は21%と高いです。乗り換えコストが高く、競争力が高いことを示唆しています。

コメントを残す