ITサービスを提供するアトラシアンは、コロナで恩恵を受けた銘柄のひとつです。在宅ワークでオンラインの需要が急増し、売上高と利益は加速しています。しかしながら、15年の上場から株価は8.2倍にも高騰し、予想PERは81倍と割高です。

- 「15年に上場し、株価は6年で8.2倍にも上昇している…」

- 「コロナ禍も追い風で、20年3月から株価は2倍に増える…」

- 「SaaS系の超優良企業だが、予想PER192倍は割高か…」

アトラシアンは、業務効率化のITサービスを提供するオーストラリア企業です。同社の製品は無料で利用できるため、資金が少ない中小やスタートアップが多く利用します。業界最大手のサービスナウは、大手企業の顧客が多いですね。

個人的には、アトラシアンは投資したい銘柄ではないです。

なぜならば、安定して右肩上がりだが、株価は割高水準にあるからです。ただし、長期的にはサービスナウも同社も事業を拡大すると思います。

サービスナウはITサービスで4割弱のシェアを持ち、人工知能関連にもフィールドを広げています。サービスナウの顧客層とは被らず、アトラシアンも同様に事業を拡大しています。経済再開で成長が懸念されたが、DX関連は22年も好調が続きそうです。

23年11月時点で予想PERは81倍と高いです。

- アトラシアンの4半期決算(22年1-3月)は?

- アトラシアンの過去10年間の売上高や営業利益は?

- 売上と利益が右肩上がりでも、予想PER250倍は割高か?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アトラシアン(TEAM)の四半期決算は?

アトラシアン(TEAM) の四半期決算を紹介します。

23年3Q決算(23年3月30日)

- 売上高:9.15億ドル(前年比+23%)

- 営業利益:—億ドル(—)

- 純利益:−2.09億ドル(−4584%)

- 1株当たり利益:0.54ドル(+14%)

23年4Q決算(23年6月30日)

- 売上高:9.39億ドル(前年比+23%)

- 営業利益:—億ドル(—)

- 純利益:−0.58億ドル(+34%)

- 1株当たり利益:0.57ドル(+111%)

24年1Q決算(23年9月30日)

- 売上高:9.77億ドル(前年比+21%)◯

- Cloud:6.04億ドル(+27%)

- Data Center:2.42億ドル(+41%)

- Server:0.78億ドル(−31%)

- Marketplace:0.51億ドル(+8%)

- 営業利益:−0.18億ドル(前年度−0.34億ドル)

- 純利益:−0.31億ドル(前年度−1.37億ドル)

- 1株当たり利益:−0.12ドル(前年度−0.05ドル)◯

1Qの売上高は前年比+21%で9.77億ドル、営業利益は−0.18億ドルでした。23年3Qと4Qに続き、24年1Qの売上も好調ですね。ただし、営業利益率は−1.8%で低下気味ですね。

3Qのサブスク収益は前年比+59%と好調です。ただし、クラウド移行を支援するために、粗利益率は低下すると述べています。

業務効率化ソフトを提供する同社は、順調に売上高を増やしています。中小企業やスタートアップの顧客が多く、安定したサブスク収入が加速的に増えていますね。競合のサービスナウ(NOW)と同様に、経済再開が進む中でもDX関連の投資は強いです。

参考:サービスナウ(NOW)四半期決算|4Qは+29%に減速

24年2Qの売上予想は、10.20億ドル(+16.8%)に減速します。

「当社の研究開発エンジンは、顧客に驚異的なイノベーションと価値を提供し続けています。 当社は、開発者の生産性の向上に役立つ新しい開発者エクスペリエンス プラットフォームである Compass と、サポート チームが Atlassian Intelligence を活用した他の多数の機能とともに超高速サービスを大規模に提供できるようにする Jira Service Management の AI を活用した仮想エージェント機能をリリースしました。 」とアトラシアンの共同創設者兼共同 CEO であるマイク・キャノン・ブルックス氏は述べています。 「また、主要な非同期ビデオ メッセージング プラットフォームである Loom がアトラシアン チームに加わることを非常に楽しみにしています。 Loom をアトラシアン プラットフォームに統合することで、分散したチームは製品スイート全体にわたって非常に人間的な方法でコラボレーションできるようになります。」

アトラシアンの共同創設者で共同経営者のスコット・ファークハー氏は、「当社は、サブスクリプション収益が前年比31%増加したことにより、四半期収益が前年同期比21%増の9億7,800万ドルという堅調な業績で今年をスタートした」と述べた。 -最高経営責任者(CEO。 「アトラシアンは当社の成功の基礎であり、当社は上級リーダーを含む全社的に素晴らしい人材を引きつけ続けており、100 年続く企業を築く上で素晴らしい立場にあります。」

24年2Q決算(23年12月…)

24年2Q決算は、2月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アトラシアン(TEAM)の損益計算書は?

アトラシアンは15年に27ドルで上場しました。株価は順調に上昇し、常に最高値を更新し続けています。20年3月は125ドルに下落するも、23年11月は162ドル前後で推移しています。

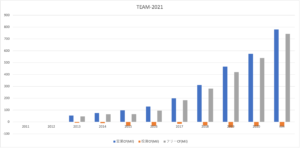

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に増加しています。21年TTMの売上高は19.6億ドル、過去8年で13倍です。また、事業をスケールアウトすることで、営業利益率も改善していますね。20年に黒字化に成功し、21年は5.4%に上昇しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばいだが、EPSは赤字幅が拡大ています。自己資本比率は12%と少し危ない水準です。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に増加しています。利益率は低いが、ITサービスを提供するアトラシアンは、設備投資が少ない優良ビジネスですね。サブスクの移行に成功した事で、営業CFは順調に増えています。

では、私たちはどのように投資判断すれば良いのでしょうか?

アトラシアン(TEAM)の注目ポイントは?

アトラシアン(TEAM)に投資する上で注目すべきポイントを紹介します。アトラシアンは、業務効率化のITサービスを提供するオーストラリア企業です。競合サービスナウは大手企業に強く、アトラシアンは中小企業に強いサービスです。

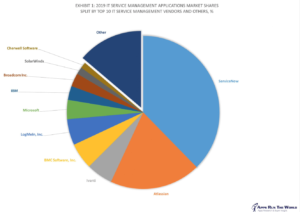

注目1:アトラシアンは業界2番手で3割のシェア?

ITサービスマネジメントの上位ベンダー企業10社です。

ITサービスマネジメントの19年の市場規模は54億ドルです。サービスナウは業界最大手で、4割弱のシェアを持ちます。2番手はアトラシアン(TEAM)で3割弱、マイクロソフトやIBMなどのハイテク大手もランクインしています。

サービスナウは、インシデント管理、問題・変更管理、リリース管理、システム設定管理、資産管理、コスト管理、HRサービスなど、様々なITサービス自動化アプリを提供しています。いわゆる、DX(デジタルトランスフォーメション)に関する製品が多いです。

基本的には、アトラシアンも似たような製品を提供しています。サービスナウは大手企業に強く、アトラシアンは中小企業が多いです。

では、サービスナウの業績はどのように拡大してきたのでしょうか?

注目2:サブスクが売上比率の47%を占める?

アトラシアンの事業別の売上高推移です。

サブスクリプションの売上比率が高く、20年Q3時点で47%を占めます。次いで、メンテナンスが21%、永久ライセンスが9%ですね。製品は全て無料で試せるため、スタートアップなどの中小企業が多いです。

顧客数は過去2年で+39%増え、21年3Q時点で21.2万社です。粗利益率は80%と、SaaS系企業でも飛び抜けて高い数値です。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アトラシアン(TEAM)の四半期決算は?

- 15年に上場した、業務効率化サービスのオーストラリア企業

- タスクやコスト管理、HRサービスの自動化アプリを提供する

- 最大手はサービスナウで4割弱のシェア、同社は2番手である

- サービスナウは大手企業向け、同社は中小とスタートアップ向け

- 売上高は8年で13倍だが、21年の営業利益率は5.4%と低い

- SaaS系の優良ビジネスで、利益率は低いが営業CFは右肩上がり

個人的には、アトラシアンは投資したい銘柄ではないです。

なぜならば、安定して右肩上がりだが、株価は割高水準にあるからです。22年2月時点で予想PERは192倍と高いです。また、競合サービスナウも同様で予想PERは68倍と高いですね。

ただし、長期的にはサービスナウも同社も事業を拡大すると思います。

サービスナウはITサービスで4割弱のシェアを持ち、人工知能関連にもフィールドを広げています。サービスナウの顧客層とは被らず、アトラシアンも同様に事業を拡大しています。経済再開で成長が懸念されたが、DX関連は22年も好調が続きそうです。

そのため、株価が大きく下落する局面があれば投資したい銘柄です。

サービスナウはITサービスで4割弱のシェアを持ち、人工知能関連にもフィールドを広げています。サービスナウの顧客層とは被らず、アトラシアンも同様に事業を拡大しています。そのため、株価が大きく下落する局面があれば投資したい銘柄です。

コメントを残す