ITサービスを提供するサービスナウは、コロナで恩恵を受けた銘柄のひとつです。在宅ワークでオンラインの需要が急増し、売上高と利益は加速しています。しかし、上場以来株価は18倍にも高騰し、23年11月時点で予想PER59倍と割高です。

- 「右肩上がりで成長し続け、上場してから株価は18倍になる…」

- 「コロナ禍でも追い風で、20年3月から株価は2倍に増える…」

- 「SaaS系の超優良企業だが、予想PER68倍は割高なのか…」

サービスナウは、ITサービスを提供する米国企業です。リソースやコスト管理、HRサービスの自動化など多岐に渡り、近年はAI関連の企業も積極的に買収しています。ITサービスで4割近いシェアを持ち、20年の顧客数は前年比+74%で拡大しました。

個人的には、サービスナウは長期で保有したい銘柄のひとつです。

なぜならば、安定して売上高は伸びてる上に、利益も改善できているからです。売上と顧客数増加に伴い利益は上向き、21年の営業利益率は4.5%に上昇しています。業務効率化(DX)は引き続き需要が高く、22年以降も継続して成長します。

高いシェアを持ち、人工知能関連にもフィールドを広げています。

経済再開後の動向が注目される在宅銘柄だが、DX関連は21年4Qも好調ですね。100万ドルを超える大型案件は、前年比+52%で拡大しています。

ただし、株価が割高にある点には注意が必要です。23年11月時点のPERは59倍と高いですね。優良企業なのは間違いなく、株価が大きく下落する局面があれば購入したい銘柄です。

- サービスナウの4半期決算(23年7-9月)は?

- サービスナウの過去10年間の売上高や営業利益は?

- 売上と利益が右肩上がりでも、予想PER95倍は割高か?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

サービスナウ(NOW)の四半期決算は?

サービスナウ(NOW)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:20.96億ドル(前年比+21%)

- 営業利益:—億ドル(—%)

- 純利益:1.50億ドル(+100%)

- 1株当たり利益:2.37ドル(+21%)◯

23年2Q決算(23年6月30日)

- 売上高:21.50億ドル(前年比+23%)◯

- Subscription:20.75億ドル(+25%)

- Professional Service:0.75億ドル(−20%)

- 営業利益:5.44億ドル(+25%)

- 純利益:4.86億ドル(+25%)

- 1株当たり利益:2.37ドル(+21%)◯

23年3Q決算(23年9月30日)

- 売上高:22.43億ドル(前年比+22.5%)◯

- Subscription:21.73億ドル(+24.5%)

- Professional Service:0.70億ドル(−21.5%)

- 営業利益:6.76億ドル(+40%)

- 純利益:6.03億ドル(+51%)

- 1株当たり利益:2.95ドル(+49%)◯

3Qの売上高は前年比+22.5%で22.43億ドル、営業利益は+40%で6.76億ドルでした。23年1Qと2Qに引き続き、3Qも売上と利益は好調です。営業利益率は30.1%と大幅に上向いています。

経済再開後の動向が注目される在宅銘柄だが、DX関連は23年も好調ですね。3Qに100万ドルを超える大型案件は83件(前年比+22%)、2000万ドルの超大型案件は49社(+58%)と急拡大しています。

23年4Qの売上予想は、サブスクで23.225億ドル(+24.75%)としています。23年通期売上予想は、サブスクで86.375億ドル(+25.5%)です。

・ServiceNow は、2023 年第 3 四半期の売上高成長率と収益性指標すべてにおいてガイダンスを上回っています。 2023 年のサブスクリプション収益と営業利益率の見通しを引き上げる

・2023 年第 3 四半期のサブスクリプション収益は 22 億 1,600 万ドルで、前年同期比 27%、為替変動の影響を除いて 24.5% の成長となりました。

・2023 年第 3 四半期の総収益は 22 億 8,800 万ドルで、前年比 25%、為替変動の影響を除いて 22.5% の成長を記録しました。

・2023 年第 3 四半期時点での現在の残存履行義務は 74 億 3,000 万ドルで、前年比 27%、固定通貨ベースで 24% の増加に相当します。

・2023 年第 3 四半期の純新規 ACV は 83 件で 100 万ドルを超え、前年比 20% 増加

・ServiceNow は 2023 年第 3 四半期を終了し、ACV が 2,000 万ドルを超える顧客 49 社を抱え、前年比 58% 増加となりました。ServiceNow (NYSE:NOW) は、世界をすべての人にとってより良いものにするデジタル ワークフローの大手企業であり、本日、2023 年 9 月 30 日に終了する第 3 四半期の財務結果を発表しました。2023 年第 3 四半期のサブスクリプション収益は 22 億 1,600 万ドルで、前年比 27% に相当します。 年間成長率は 24.5% (為替変動の影響を除いた場合)。

ServiceNow の会長兼 CEO のビル・マクダーモット氏は、「ServiceNow は、またも予想を上回る四半期となりました。」と述べています。 「当社は今年、お客様にとって最も重要なユースケース向けの生成 AI など、5,000 を超える新機能をリリースしました。 イノベーションは成長を促進します。 これは、企業向けのインテリジェントなスーパー プラットフォームとしてビジネスを再構築している、非常にユニークで差別化された企業です。」

2023 年 9 月 30 日の時点で、現在の残存履行義務 (「cRPO」)、つまり今後 12 か月以内に収益として認識される契約収益は 74 億 3,000 万ドルで、前年比 27%、為替変動の影響を除いて 24% の増加となりました。 。 同社は現在、年間契約額 (「ACV」) が 100 万ドルを超える合計 1,789 の顧客を抱えており、顧客数は前年比 17% 増加しています。

ServiceNow の CFO ジーナ・マスタントゥオーノ氏は、「第 3 四半期は、当社のガイダンス指標の上限を大幅に上回り、さらに素晴らしい執行が行われた四半期となります。」と述べています。 「当社の堅実な結果は、世界の優良企業がデジタル変革ロードマップを推進するために ServiceNow を選択していることを示しています。 生成 AI によって解放される機能により、機会の窓はさらに広がり、当社は成長と収益性の強力なバランスを実現し続ける有利な立場にあります。」

Business Highlight

第 3 四半期に、ServiceNow は、Now Platform 上のすべてのワークフローに生成 AI を組み込んだ Vancouver Platform リリースを開始しました。 ServiceNow の生成 AI エクスペリエンスである Now Assist は、同社の生成 AI 機能を拡張して、生産性をさらに最大化し、俊敏性を向上させ、コスト効率を高めます。 現在、Assist には、ケース、インシデント、エージェントのチャット要約、仮想エージェント、検索機能など、以前に発表された生成 AI 機能と、生成 AI コントローラーが組み込まれています。 Now Assist の新しい生成 AI 機能を強化するために、ServiceNow は企業向けに構築されたドメイン固有の ServiceNow 大規模言語モデル (Now LLM) もリリースし、プレミアム SKU オファリングを含む生成 AI 価格パッケージもリリースしました。

10 月、ServiceNow は、AI Lighthouse プログラムの最近の発表を基に、主要業界の生産性を向上させ、顧客と従業員の満足度を向上させる新しい生成 AI ユースケースで協力するために、他の大手企業の中でも Tele Performance を歓迎しました。

ServiceNow はまた、パートナー エコシステムの機能とパートナーシップを大幅に拡大しました。 第 3 四半期に、ServiceNow Ecosystem Ventures プログラムは、日本に拠点を置く Blueship Co., Ltd. および Japan Systems Co., Ltd. に投資を行いました。本日、ServiceNow はデロイトとのパートナーシップの拡大と、ServiceNow Ecosystem Ventures による共同投資を発表しました。 インドを拠点とするグローバル・ケイパビリティ・センターのリーダーであるANSRのプログラム。

当四半期中、ServiceNow は、将来の従業員持分補助金および従業員株式購入プログラムによる希薄化の影響を管理することを主な目的として、初の自社株買いプログラムの一環として、普通株式 50 万株を 2 億 8,200 万ドルで買い戻しました。 既存のプログラムでは、将来の自社株買いに約 12 億ドルが利用可能です。

その貪欲で謙虚な文化の証として、ServiceNow は 4 年連続で Fortune Best Workplaces in Technology™1 に選ばれました。 ServiceNow は初めて、2023 年障害者にとって最も働きやすい職場に選ばれ、Disability:IN 2023 Disability Equality Index で 100 点満点を獲得しました。同社は世界中で、環境、社会、ガバナンス (ESG) への取り組みを強調し続けました。 ServiceNow は、FutureSkills Prime と提携して、インド全土の 5,000 人の学習者に新しいデジタル スキルをトレーニングし、ServiceNow ネットワーク内でのキャリアへの明確な道筋を提供しました。また、GivePower と提携して、干ばつに悩まされているケニアのモンバサ郡に安全で手頃な価格の飲料水を提供しました。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

サービスナウ(NOW)の損益計算書は?

サービスナウは12年に25ドルで上場しました。株価は順調に上昇し、常に右肩上がりで上昇し続ける銘柄です。20年3月に250ドルまで急落するも、21年1月に最高値701ドルを付けています。23年11月は530ドルで推移しています。

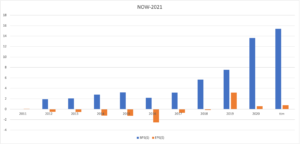

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は右肩あがりで増えています。売上高は過去10年で51倍、営業利益率は5.1%まで上昇しています。SaaSとPaaS系のビジネスモデルで、顧客数が増えれば売上と利益も増えます。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。赤字企業だったが営業CFは黒字で、BPSは順調に拡大しています。また、黒字化に成功したことでEPSも19年から黒字です。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に増加しています。ITサービスを提供するサービスナウは、設備投資が少ない優良ビジネスですね。長く赤字決算が続いていたが、営業CFはずっと黒字が続いています。

では、私たちはどのように投資判断すれば良いのでしょうか?

サービスナウ(NOW)の注目ポイントは?

サービスナウ(NOW)に投資する上で注目すべきポイントを紹介します。サービスナウは、ITサービスを提供する米国企業です。リソースやコスト管理、HRサービスの自動化など多岐に渡り、20年の顧客数は前年比+74%で拡大しています。

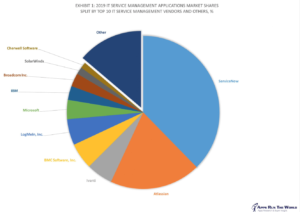

注目1:サービスナウは業界最大手で4割のシェアを持つ?

ITサービスマネジメントの上位ベンダー企業10社です。

ITサービスマネジメントの19年の市場規模は54億ドルです。サービスナウは業界最大手で、4割弱のシェアを持ちます。2番手はアトラシアン(TEAM)、マイクロソフトやIBMなどのハイテク大手もランクインしています。

サービスナウは、インシデント管理、問題・変更管理、リリース管理、システム設定管理、資産管理、コスト管理、HRサービスなど、様々なITサービス自動化アプリを提供しています。いわゆる、DX(デジタルトランスフォーメション)に関する製品が多いです。

サービスナウは買収にも積極的で、特にAI関連が多いです。AIによるバーチャルエージェント技術、自然言語検索、リスク管理技術、機械学習、AIによる運用などの企業を買収しています。

では、サービスナウの業績はどのように拡大してきたのでしょうか?

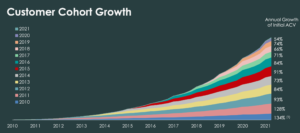

注目2:20年の年間顧客数は前年比+74%に加速した?

サービスナウによる年間の顧客数推移です。

サービスナウはSaaSとPaaSモデルでITサービスを提供しています。そのため、顧客数の増加に準じて、売上高も増えますね。成長率は年々減少しているが、高い成長率で顧客を獲得していることが分かります。

20年の顧客数は前年比+74%で増えています。コロナによる在宅ワークが追い風で、オンラインだけで完結できる管理ツールの需要が増えたからですね。

では、サービスナウ地域別の売上高はどうでしょうか?

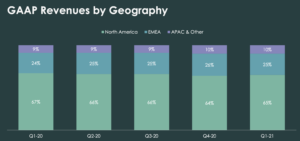

注目3:北米市場が売上高の65%を占めている?

サービスナウの地域別の売上高構成比の推移です。

北米市場が最大で売上高の65%を占めています。次いで、欧州中東地域が25%、アジア太平洋地域が10%です。構成比率に変化はなく、全体としてバランス良く上昇している事が分かります。アジア売上比率が低く、まだ伸び代があるとも言えます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:サービスナウ(NOW)の四半期決算は?

- 12年に上場した、業務効率化ITサービスの米国企業である

- タスクやコスト管理、HRサービスの自動化アプリを提供する

- 買収にも積極的で、近年はAI関連の買収や投資が増えている

- ITサービスの業界最大手で、4割近いシェアを持つトップ企業

- 19年に黒字化に成功し、21年の営業利益率は5.1%に上昇

- SaaS系の優良ビジネスで、EPS、BPS、フリーCFは右肩上がり

個人的には、サービスナウは長期で保有したい銘柄のひとつです。

なぜならば、安定して売上高は伸びてる上に、利益も改善できているからです。売上と顧客数増加に伴い利益は上向き、21年の営業利益率は4.5%に上昇しています。業務効率化(DX)は引き続き需要が高く、22年以降も継続して成長します。

高いシェアを持ち、人工知能関連にもフィールドを広げています。

経済再開後の動向が注目される在宅銘柄だが、DX関連は21年4Qも好調ですね。100万ドルを超える大型案件は、前年比+52%で拡大しています。22年1Qの売上予想は、サブスクで前年比+25%としています。

ただし、株価が割高にある点には注意が必要です。21年2月時点のPERは444倍、予想PERでも68倍と高いです。優良企業なのは間違いなく、株価が大きく下落する局面があれば購入したい銘柄です。

SaaS系の優良企業で、会計ソフトを提供するイントゥイットがあります。イントゥイットもコロナ禍で成長が加速し、米国内の会計ソフトでシェア62%を持つ独占企業です。

[…] 参考:サービスナウ(NOW)四半期決算|4Qは+29%に減速 […]