遠隔医療のテラドックは、コロナで最も恩恵を受けた銘柄のひとつです。しかし、経済再開に伴い、3桁の売上成長率は急減しています。23年2Qの売上は前年比+10、3Qは+8%と減速しています。

- 「コロナは追い風で、株価は20年から3.4倍にも高騰…」

- 「遠隔医療は規制緩和が進み、28年に市場規模は4倍になる…」

- 「前年比+150%成長でも、株価の暴落は続いている…」

テラドックは、遠隔医療のプラットフォームを提供する米国企業です。医師は24時間体制で、月額会員はネットやビデオで自由にアクセスできます。遠隔医療の規制緩和の後押しがあり、21年は3桁で売上高が拡大し会員数は5千万人を超えています。

個人的には、テラドックは投資したい銘柄ではないです。

なぜならば、過去に黒字化したことがない上に、営業損失額は21年に拡大してるからです。19年は営業利益率が−13%まで改善するも、20年は−38%まで悪化しています。遠隔医療は差別化が難しく、儲かりにくいビジネスだと言えます。

規制緩和により、遠隔医療関連のスタートアップは増え続けています。

また、アマゾンが本格的に参入するなど、競争は激化しています。「Amazon Care」は従業員のための総合的な福利厚生パッケージを企業単位で提携するため、ビジネスモデルや顧客層はテラドックと重なります。

アマゾンの有料会員数が1億人、薬の配送など競争優位性が高いですね。経済再開が進む22年3Qは前年比+17%に減速し、4Q予想も+14%と弱いですね。

- テラドックの4半期決算(23年7-9月)は?

- テラドックの過去10年間の売上高や営業利益は?

- 3桁で売上高が成長するも、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

テラドック(TDOC)の四半期決算は?

テラドック(TDOC)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:6.29億ドル(前年比+11%)

- 営業利益:—億ドル(—%)

- 純利益:−0.69億ドル(+98%)

- 1株当たり利益:−0.34ドル(+22%)

23年2Q決算(23年6月30日)

- 売上高:6.52億ドル(前年比+10%)

- 営業利益:—億ドル(—%)

- 純利益:−0.65億ドル(+97%)

- 1株当たり利益:−0.32ドル(+25%)

23年3Q決算(23年9月30日)

- 売上高:6.602億ドル(前年比+8%)✖️

- Access Fees:5.82億ドル(+8%)

- Other:0.78億ドル(+10%)

- 営業利益:−0.64億ドル(前年度−0.71億ドル)

- 純利益:−0.57億ドル(前年度−0.73億ドル)

- 1株当たり利益:−0.35ドル(前年度−0.45ドル)◯

3Qの売上高は前年比+8%で6.602億ドル、営業利益は−0.64億ドルでした。23年1Qや2Qと比較して、3Qの売上は減速していますね。営業利益率は−9.6%と悪いですね。

23年4Qの売上予想は、6.705億ドル(+10%)と上向きます。

23年の通期売上予想は、26.12億ドルとしています。

テラドック・ヘルスのジェイソン・ゴレビッチ最高経営責任者(CEO)は、「当社の第3四半期の財務および営業実績は、当社の事業の基礎的な強さと、9,000万人以上の会員により良い健康を提供するという成功を裏付けるものである」と述べた。 「私たちは日々、世界最大の医療支払者やパートナーと提携し革新を進め、比類のない全人的ケアを提供し、仮想的に一緒に利用できる最も広範な統合医療サービスを提供しています。当社の強固なバランスシートにより、当社は最も深い支援を受けてイノベーションへの投資を可能にしています」 医療専門家のベンチ。

「2024 年に向けて、私たちは大小さまざまな方法で仮想ケアを推進し続けます。私たちは、会員が単一のデバイスで複雑なケア状態に初めてアクセスできるようにする統合アプリのプラスの影響を確認しています。 今後も事業の徹底的な見直しを行い、さらなる効率化を図り、全社的な業績向上による価値向上の取り組みを加速してまいります。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

テラドック(TDOC)の10年の損益計算書は?

テラドックは15年に28ドルで上場しました。株価は緩やかに上昇していたが、コロナによる都市封鎖で株価は急騰しています。21年2月に最高値293ドルを付けるも、23年11月は18ドル前後で推移しています。

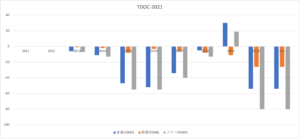

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高はかなり順調に伸びています。20年の売上高は10.9億ドル、7年で50倍にも増えました。しかしながら、課題は利益率の低さで、20年の営業利益率は−38%にも拡大しています。

営業損失額は拡大し続けており、一向に黒字化する見通しはないです。営業利益が増えない理由は、競争激化にあると思っています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。売上高の上昇に伴い、BPSは順調に増加しています。20年にBPSが大きく増えたのは、新たな資金調達とリボンゴヘルス買収によるものだと思います。自己資本比率は90%と高いです。

BPSと対照的に、EPSは20年に大きく下落しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年以外は全て赤字ですね。20年はコロナ禍で売上高が伸びたが、営業CFは依然として赤字です。遠隔医療ビジネスは競合も多く、利益を得にくいビジネスだと言えますね。

では、私たちはどのように投資判断すれば良いのでしょうか?

テラドック(TDOC)の注目すべきポイントは?

テラドック(TDOC)に投資する上で注目すべきポイントを紹介します。テラドックは、月額制で会員は医師に24時間アクセスでき、遠隔医療のプラットフォームを提供しています。20年時点で会員数は5150万人で、法人で契約する顧客も多いです。

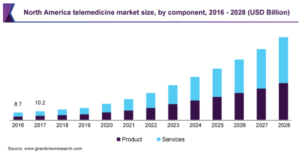

注目1:遠隔医療市場は28年には4倍の2989億ドル?

米国の遠隔医療の市場規模の推移です。

米国の遠隔医療市場は21年に727億ドルでした。年率22.4%で拡大し、28年には4倍の2989億ドルに拡大すると予想されています。コロナを契機に、先進国や中国で規制緩和が進んでいますね。

オンライン医療で強いのが米国よりも中国で、AIを活用した遠隔医療が進んでいます。では、テラドックの業績はどれくらい好調なのでしょうか?

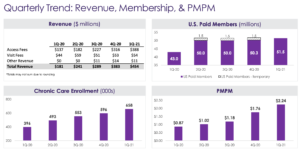

注目2:ユーザー単価は慢性患者数は右肩上がりで増加?

21年1Qの決算資料による、テラドックの業績推移です。

支払いした会員数(右上図)の数は増えていません。しかし、売上高(左上図)やPMPM(右下図)はしっかりと伸びていますね。PMPMとはper member per monthの略で、ひと月あたりのユーザー単価です。

リボンゴヘルスを買収したことで、慢性的なケアの登録者数も増えています。慢性的なケアとは、糖尿病や高血圧などの継続的な治療です。

では、テラドックの市場シェアはどれくらいあるのでしょうか?

注目3:16年時点の診療件数は75%の市場シェア?

テラドックが公表する、16年時点のテレヘルスの市場シェアです。

テラドックが占めるの市場シェア(遠隔医療サービス)は、診療件数ベースで70%だと言います。16年時点の会員数は2200万人、21年現在は5150万人にも及びます。

しかしながら、現在は競合が増え、儲かりにくいビジネスだと思います。

世界中で規制緩和が進み、競合企業は着実に増え続けていますね(参考:医療崩壊を防げ 遠隔診療スタートアップ12社)。テラドックのビジネスモデルは、医師と患者を増やしプラットフォームを提供するだけで差別化できる要素は少ないです。

先行する中国でも、アリババやテンセントが参入し黒字化企業は皆無です。

将来的にテラドックの脅威となる企業は、アマゾンの「Amazon Care」です。従業員のための総合的な福利厚生パッケージを企業単位で提携するため、ビジネスモデルは重なります。また、オンライン医療だけではなく、物流網を生かして薬の配送も行います。

アマゾンの有料会員数は1億人で、アマゾンの方が優位性が高いですね。

テラドックも市場拡大に合わせて会員数を確保すると思うが、アマゾンほどは売上が伸びないかもしれません。21年に営業損失額が膨らんでいるのも、競合による競争優位性が低下しているからかもしれないですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:テラドック(TDOC)の四半期決算は?

- 15年に上場した、遠隔医療を提供する米国企業である

- 月額制で24時間体制の医療プラットフォームを提供する

- 売上高は右肩上がりで拡大、21年1Qは前年比+150%

- 営業利益率は−13%に改善するも、21年は−38%に悪化

- 遠隔医療は規制緩和が進み、新興やハイテクの競合が増える

- Amazon Careが本格的にサービス開始し、競争は激化する

個人的には、テラドックは投資したい銘柄ではないです。

なぜならば、過去に黒字化したことがない上に、営業損失額は21年に拡大してるからです。19年は営業利益率が−13%まで改善するも、20年は−38%まで悪化しています。遠隔医療は差別化が難しく、儲かりにくいビジネスだと言えます。

規制緩和により、遠隔医療関連のスタートアップは増え続けています。

また、アマゾンが本格的に参入するなど、競争は激化しています。「Amazon Care」は従業員のための総合的な福利厚生パッケージを企業単位で提携するため、ビジネスモデルや顧客層はテラドックと重なります。

アマゾンの有料会員数が1億人、薬の配送など競争優位性が高いですね。経済再開が進む21年4Qは前年比+45%に減速し、22年1Q予想は+25%とさらに弱いです。ただ、営業利益率は−7.4%まで改善しており、今後の動向に注視したいです。

価格比較で最安値の処方箋を提供するグッドアールエックスも競合企業です。なぜならば、コロナによる都市封鎖で、遠隔医療事業を開始したからです。コロナ以前の営業利益率は36%と高く、顧客満足度が高い医療×テック企業です。

コメントを残す