世界最大のEコマのアマゾンは、コロナで最も恩恵を受ける銘柄ですね。コロナ後に売上高成長率は+43%に加速しています。経済再開後は業績は低迷し23年2Qは+11%だが、3Qは+12%と回復傾向にあります。

- 「20年3月に急落するも、株価は2倍に高騰してる…」

- 「コロナで利益率が改善、営業利益率は9.9%まで上昇…」

- 「ピークデジタル懸念で、PERは過去10年で最低水準…」

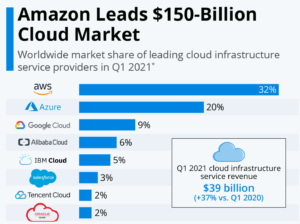

アマゾン(AMZN)は、世界最大のEコマースとクラウドの米国企業です。Eコマースのシェアは米国1位で38%、AWSも世界1位でIaaS市場で45%のシェアを持ちます。急激に利益率を改善し、21年1Qは9.9%まで上昇しています。

個人的には、アマゾンは長期で保有したい銘柄です。

なぜならば、高い売上高成長率に加えて、コロナ禍では利益率も大きく改善してるからです。14年から好調のAWSに加え、利益率が高い第三者販売や広告収入が増えています。その結果、14年の営業利益率0.2%から、21年に6.6%まで上昇しています。

ただ、22年後半は景気減速により低迷していますね。22年後半には、北米も海外事業も赤字に転落しています。また、23年以降はAWSの売上成長率と利益も低下していますね。

それでも優良企業には変わらず、長期で保有したい銘柄です。

しばらくは低迷が続くが、設備投資できる数少ない企業だと言えます。23年11月時点の予想PER73倍は、個人的には割安だと思います。

- アマゾン直近の4半期決算(23年7-9月)は?

- アマゾンの過去10年間の売上高や営業利益は?

- 営業利益率は10%まで上昇、PER70倍は割高か?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アマゾン(AMZN)の四半期決算は?

アマゾン(AMZN)の四半期の決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:1492.04億ドル(前年比+8.5%)

- オンラインストア:640.53億ドル(−2%)

- 実店舗:49.57億ドル(+6%)

- 第三者販売売上:363.39億ドル(+20%)

- サブスク:91.89億ドル(+13%)

- 広告:115.57億ドル(+19%)

- AWS:213.78億ドル(+20%)

- その他:12.53億ドル(+77%)

- 営業利益:27.37億ドル(−21%)

- 純利益:2.78億ドル(−98%)

- 希薄化EPS:0.03ドル(−98%)

23年1Q決算(23年3月30日)

- 売上高:1273.58億ドル(前年比+9.3%)◯

- オンラインストア:510.96億ドル(+0%)

- 実店舗:48.95億ドル(+7%)

- 第三者販売売上:298.20億ドル(+18%)

- サブスク:89.03億ドル(+9%)

- 広告:95.09億ドル(+21%)

- AWS:213.54億ドル(+16%)

- その他:10.27億ドル(+55%)

- 営業利益:47.74億ドル(+30%)

- 純利益:31.72億ドル(前年度−38.44億ドル)

- 希薄化EPS:0.31ドル(前年度−0.38ドル)○

23年2Q決算(23年6月30日)

- 売上高:1343.83億ドル(前年比+11%)◯

- オンラインストア:529.66億ドル(+5%)

- 実店舗:50.24億ドル(+7%)

- 第三者販売売上:323.32億ドル(+18%)

- サブスク:98.94億ドル(+14%)

- 広告:106.83億ドル(+22%)

- AWS:221.40億ドル(+12%)

- その他:13.44億ドル(+26%)

- 営業利益:76.81億ドル(+131%)

- 純利益:67.50億ドル(前年度−20.28億ドル)

- 希薄化EPS:0.65ドル(前年度−0.20ドル)○

23年3Q決算(23年9月30日)

- 売上高:1430.83億ドル(前年比+12%)◯

- オンラインストア:572.67億ドル(+7%)

- 実店舗:49.59億ドル(+6%)

- 第三者販売売上:343.42億ドル(+20%)

- サブスク:101.70億ドル(+14%)

- 広告:120.60億ドル(+26%)

- AWS:230.59億ドル(+12%)

- その他:12.66億ドル(−3%)

- 営業利益:111.88億ドル(+344%)

- 純利益:98.78億ドル(+243%)

- 希薄化EPS:0.94ドル(+235%)○

3Qの売上高は前年比+12%で1430.83億ドル、営業利益は+344%で111.88億ドルでした。低成長は続くも、23年3Qも収益が改善していますね。営業利益率は7.7%と悪くはないですね。

22年後半に景気が減速するも、アマゾンの業績は悪くはないですね。景気回復が進むにつれて、どこまで業績を回復できるかに注目したいです。

23年4Qの売上予想は、1635億ドル(前年比+9.5%)と少し減速します。

「当社の店舗事業におけるサービスコストと配送速度がさらに一歩前進し、AWS の成長が引き続き安定し、広告収益が堅調に伸び、全体の営業利益とフリーキャッシュフローが大幅に増加したため、当社の第 3 四半期は好調でした。」 アマゾンCEOのアンディ・ジャシー氏はこう語った。 「米国の単一の国内フルフィルメント ネットワークから 8 つの異なる地域に移行するメリットは、私たちの楽観的な予想を上回っています。そしておそらく最も重要なことは、プライムのお客様に当社の 29 年の歴史の中で最速の配送速度を提供できるペースに達していることです。 AWS チームは、特に生成 AI において、当社のカスタム AI チップ、生成 AI アプリケーションを構築およびデプロイするための最も簡単かつ柔軟な方法である Amazon Bedrock、およびコーディング コンパニオン (CodeWhisperer) を組み合わせて、急速な革新と提供を続けています。 ) 企業が自社独自のコードをすべて理解できる経験豊富なエンジニアと同等の人材を確保できるようになったことで、adidas、Booking.com、GoDaddy、LexisNexis、Merck、Royal Philips、United Airlines などの顧客の勢いが高まっています。これらの企業はいずれも、 AWS で生成 AI ワークロードを実行します。 AWS re:Invent と第 29 回ホリデー ショッピング シーズンの間のこの時期は、Amazon にとって一年の中でも特に活動が活発な時期であり、私たちは今後の展開に興奮しています。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月27日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アマゾン(AMZN)の10年間の損益計算書は?

アマゾンは1997年に2.3ドルで上場しています。常に最高値を更新し続ける銘柄で、23年11月は125ドルで推移しています。

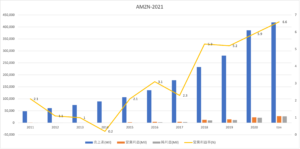

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上も営業利益も順調に拡大しています。21年の売上高は4191億ドルと膨大だが、過去10年で10倍にも拡大しています。また、14年に0.2%だった営業利益率は、21年に6.6%まで上昇しています。

21年1Qの直近決算では、営業利益率は10%と高いです。

14年以降は、AWS事業拡大により利益率が改善しています。20年以降は、利益率が高いマーケットプレイスや広告収入の増加で改善していますね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。アマゾンは事業規模の割に、利益率が低い企業でしたね。しかしながら、21年のEPSは52ドルと、過去6年で40倍にも拡大しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も、順調に拡大しています。20年はEコマース事業に追い風で、営業CFは加速的に増えています。投資CFが増えている理由は、コロナ対策と配送費の増加です。

では、私たち投資家はどのような点に注目すれば良いでしょうか?

アマゾン(AMZN)の注目ポイントは?

アマゾン(AMZN)の注目すべきポイントを紹介します。

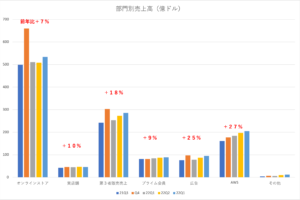

注目1:EC事業は前年比+44%から−3%に減速?

21年3Qまでの四半期毎の事業別売上高の推移です。

パンデミック以降、アマゾンの売上高は加速度的に増えていました。しかし、経済再開に伴い、EC事業は2Qから大きく減速しています。オンラインストアは1Qは+44%から、2Qは+16%、4Qは+1%、22年1Qは−3%と低迷してますね。

4Qの第三者販売は、前年比+7%(Q4は+12%)ですね。

対照的に好調な部門は、AWSの+37%、実店舗の+17%、プライム会員の+11%、広告の+23%です。プライム会員は14.99ドルに値上げしています。経済再開が進む米国は、21年2Qを転換点にオフラインへ移行しています。

では、地域別とAWSの売上高の推移はどうでしょうか?

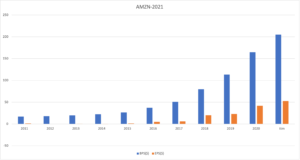

注目2:売上比59%の北米事業は+7%に減速?

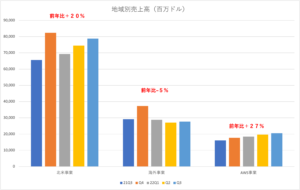

20年と21年の地域別とAWSの売上高推移です。

売上比率の59%を占める北米事業は大きく減速しています。1Qは前年比+39%、2Qは+10%、4Qは+9%、22年1Qは+7%です。海外事業も1Qの+60%、2Qの+35%、4Qは−1%、22年1Qは−7%ですね。海外事業は競合のローカル企業にシェアを奪われてる可能性もあります。

好調なのは比率13%のAWS事業で、前年比+37%で拡大していますね。オフラインに移行してるのは、英国、独国、日本などの先進国も同様です。

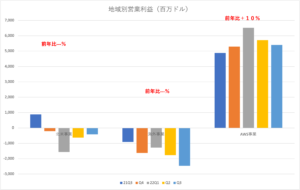

売上比率13%しかないAWS事業が、全事業の営業利益を稼いでいます。21年の経済再開を経て、再びAWSに依存しています。

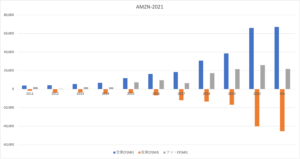

注目3:AWS事業が営業利益で唯一の黒字?

21年4Qまでの地域別とAWSの営業利益の推移です。

21年1Qの北米事業の営業利益は、−15.68億ドルの赤字に転落しています。海外事業は3Qから赤字で、−12.81億ドルですね。AWS事業は好調で65.18億ドルの黒字、前年比+56%で加速しています。経済再開を通じて、再びAWSに依存していますね。

では、クラウド事業は今後はどのように推移していくのでしょうか?

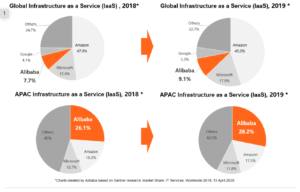

注目4:IaaS市場でアマゾンは世界1位で45%?

参考:Alibaba Named by Gartner as Third Biggest Global Provider

IaaSだけの世界とアジア太平洋地域の市場シェアです。

19年時点のIaaSの世界シェアは、アマゾンが45%と他を圧倒しています。マイクロソフト、アリババ、グーグルが追いかける形ですね。ただし、最も伸び率が高いのはアリババで、急成長してる点は注意が必要ですね。

また、アジア太平洋地域では、アリババが28.2%と他を圧倒しています。アジア太平洋の市場規模は北米の10分の1程度で、これから高い成長率が期待できます。そのため、3年後にはマイクロソフトの世界シェアを抜く可能性もあります。

参考:アリババ の四半期決算|21年1Qの営業利益率は5%に大幅減速

では、IaaSとPaaSを含めた市場はどうでしょうか?

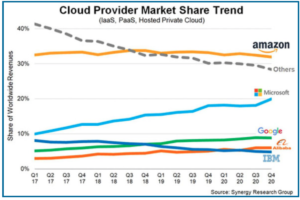

注目5:IaaS & PaaSも世界1位で33%のシェア?

IaaSとPaaS、プライベートクラウドの市場シェア推移です。

PaaSを含めた市場でも、アマゾンが33%と世界1位です。ただし、IaaS市場単体と比較すると、市場を独占できてない事がわかります。2位はマイクロソフトで、過去3年で市場シェアを2倍に増やしていますね。

アマゾンはIaaSには強いが、PaaSやSaaSではマイクロソフトに押されています。また、IaaS市場と同様に上位4社が、その他からシェアを奪う形で急成長しています。IBMを含むその他の企業が、上位4社の牙城を崩すのは不可能だと言えますね。

21年Q1の最新のIaaSとPaaSの市場シェアです。

クラウド全体で見れば、マイクロソフトの方が優勢ですね。

参考:マイクロソフト(MSFT)四半期決算|21Q3もAzureは+50%で加速

では、クラウド全体ではどれくらい市場は拡大するでしょうか?

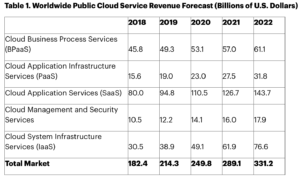

注目6:クラウド全体で22年に3310億ドルに拡大?

米国調査会社ガートナーによる、クラウド市場の予測です。

22年にはクラウド市場は、年率16%で拡大し3310億ドルになると言います。IaaS市場は年率15.8%で766億ドル、PaaS市場は年率19.5%で318億ドル、SaaS市場は年率15.8%で1437億ドル規模です。

全市場で高いシェアを持つマイクロソフトは、必然的に成長が続きます。

長期的にはアマゾンが成長するのは間違いありません。ただし、短期的にはコロナ終息後のピークデジタルを考慮する必要があります。

注目7:コロナ終息後に訪れる「ピークデジタル」とは?

アマゾン株に投資する上で、注意すべきはピークデジタルです。

20年4月のコロナによる都市封鎖以降、世界中でEコマースが急速に普及しましたね。12%前後だった米国ネット通販率は、16.1%まで拡大しています。この恩恵を最も受けたのはアマゾンで、大型株にも関わらず前年比+40%で成長しました。

21年にコロナが終息した以降も、同じだけの成長率を維持するのは難しいです。急騰したネット通販比率は13%前後まで戻す可能性もあります。

長期的には、アマゾン株が成長を続けるのは間違いありません。しかしながら、21年の業績は期待以上に伸びない点に注意が必要です。投資家もこの点を警戒しているせいか、20年7月からアマゾンの株価は伸びていません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アマゾンAMZNの四半期決算は?

- アマゾンの粗利益率は26%、業界最大手よりも高い

- クラウドAWSだけで、営業利益率の56%を占めている

- クラウド市場は、年率300億ドルで急成長している

- IaaS市場では、AWSのシェアが47.8%で独占状態にある

- アマゾンAWSの売上高は、10年間で10倍に成長している

- クラウドビジネスは、電力と同様に発電所モデルに移行してる

- バリュー投資家のバフェットも、2019年にアマゾン株を購入

個人的には、アマゾンは長期で保有したい銘柄です。

なぜならば、高い売上高成長率に加えて、近年は利益率も大きく改善してるからです。14年から好調のAWSに加え、利益率が高い第三者販売や広告収入が増えています。その結果、14年の営業利益率0.2%から、21年に6.6%まで上昇しています。

ただ、経済再開が進む21年後半は、EC事業が大きく減速しています。

コロナ禍で好調だったEC事業は2Qに+16%、3Qに+3%、4Qに+1%まで減速しています。さらには、北米事業は2.06億ドル、海外事業は16.27億ドルの赤字に転落しています。AWSの営業利益は前年比+48%で52.93億ドルです。

経済再開を通じて、再びAWSに依存していますね。

ただ、長期的にはアマゾンは買いだと思います。なぜならば、人件費や輸送費の高騰は、小売業全体の問題だからです。しかし、AWSで大きな利益を得ているアマゾンは、引き続き設備投資を加速させています。

しばらくは低迷が続くが、設備投資できる数少ない企業だと言えます。22年2月時点の予想PER46倍は、個人的には割安だと思います。

Eコマースで最大のライバルはショッピファイです。小売業者にECサイトを提供する同社は、前年比+110%と脅威の成長率で拡大しています。また、20年3Qに黒字化に成功し、営業利益率は13%とアマゾン以上に好調ですね。

[…] 参考:アマゾンAMZNの四半期決算|PERは131倍は割高なのか? […]

[…] 参考:アマゾンの四半期決算|7-9月期も前年比37%増でEPSは2.9倍 […]

r3lvz7