動画配信サービスのネットフリックスは、経済再開で成長が懸念される銘柄ですね。経済再開後に売上成長率は鈍化しています。23年2Qの売上は前年比+2.7%、3Qは+7.8%に加速しています。

- 「コロナ特需で、契約者数は21年4Qに2.21億人…」

- 「21年後半、加入者数は+828万人と増加に転じている…」

- 「利益率23%に改善するも、PER38倍は割高か…」

ネットフリックスは、世界最大の動画配信の米国企業です。21年末時点の契約者数は2.21億人で、四半期毎に1千万人前後が加入してます。米国の2世帯にひとつはネットフリックスに加入し、南米や欧州、アジアでも加入者が増え続けています。

個人的には、ネットフリックスは投資したい銘柄ではないです。

なぜならば、急拡大してる動画配信市場だが、競合も増えているからです。動画配信はアマゾンだけではなく、アップル、ディズニー、AT&Tも参入しています。Amazon Prime会員なら無料で視聴できるし、アップルは月額4.99ドルで提供してます。

大手ハイテクが本格的に参入すると、長期的に厳しくなりそうです。

ネットフリックスの問題点は、収益性の低さとコンテンツ過多時代に突入したことです。21年後半に作品制作を開始したことで、21年4Qの営業利益率は8%、フリーCFは再びマイナスに転じています。コンテンツ過多にあるため、作れば作るほど赤字が膨らみます。

これは、動画配信企業の構造的な問題ですね。

22年3Qは広告ありプランを開始したことで、利益構造に変化が訪れそうですね。ドル高要因で利益率は減少するも、3Qの加入者は+241万人で再び増加に転じています。広告プランがどのような影響を与えるか注目したいですね。

23年10月時点の予想PER38倍は割高です。

- ネットフリックスの4半期決算(23年4-6月)は?

- ネットフリックスの過去10年間の売上高や営業利益は?

- コロナ禍で成長が加速、営業利益率は25%に改善?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ネットフリックス(NFLX)の四半期決算は?

ネットフリックス(NFLX)の四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売 上 高 :81.62億ドル(前年比+3.7%)

- 営業利益:—億ドル(—%)

- 純 利 益 :13.05億ドル(−18%)

- 1株利益:2.88ドル(−18%)

23年2Q決算(23年6月30日)

- 売 上 高 :81.87億ドル(前年比+2.7%)✖️

- 北米:35.99億ドル(+0%)

- 欧州中東:25.62億ドル(−3%)

- 南米:10.77億ドル(−1%)

- アジア:9.19億ドル(−13%)

- 営業利益:18.27億ドル(+19%)

- 純 利 益 :14.88億ドル(+3%)

- 1株利益:3.29ドル(+2%)○

23年3Q決算(23年9月30日)

- 売 上 高 :85.42億ドル(前年比+7.8%)○

- 北米:37.35億ドル(+3.6%)

- 欧州中東:26.93億ドル(+13.3%)

- 南米:11.43億ドル(+11%)

- アジア:9.19億ドル(+6.6%)

- 営業利益:19.16億ドル(+25%)

- 純 利 益 :16.77億ドル(+19%)

- 1株利益:3.29ドル(+20%)○

3Qの売上は前年比+7.8%で85.42億ドル、営業利益は+25%で19.16億ドルでした。23年1Qや2Qと比較して、3Qの売上は加速していますね。営業利益率は22.4%と高いです。

23年3Qの加入者数は+247万人(前年比+10%)と好調です。これは、広告ありプランを新規に開始した影響だと言えますね。長期的には、競争激化で利益率が減少すると予想します。

23年3Qの売り上げ予想は、86.92億ドル(+10.7%)と悪くないです。

● 当社の第 3 四半期財務は、売上が 85 億ドル、純増額が 900 万、営業利益率が 22.4% となり、予想を上回りました。 現在、2023 年度の営業利益率 1 は 20% になると予想しています (18% ~ 20% の範囲の上限)。

● 2023 年度のフリー キャッシュ フローは約 65 億ドルと予想されており、少なくとも 50 億ドルという以前の予測から増加しています。 当社は第 3 四半期に 25 億ドルの株式を買い戻し、買い戻し承認を 100 億ドル増額しました。

● 当社は、クラス最高のオリジナル タイトルと世界中のライセンス タイトルを揃えて、スレートの改善に引き続き注力しています。 第 3 四半期には、ワンピース S1、ウィッチャー S3、トップ ボーイ S3、セックス エデュケーション S4、Love at First Sight、Suits などの英語のヒット作が含まれ、現地語では Dear Child (ドイツ)、Sintonia S4 (ブラジル)、Guns が勝利しました。 & Gulaabs S1 (インド) および Class Act (フランス)。

● 広告プランの導入は引き続き拡大しており、広告プランの会員数は前四半期比でほぼ 70% 増加しています。また、広告掲載対象国の平均で申し込みの 30% が広告プランへの参加となっており、さらなる取り組みが必要です。 このビジネスを拡大します。 米国における月額 6.99 ドルの広告プランは、引き続き広告プランの成長をサポートします。

米国で作家と俳優が一緒にストライキを起こしたことを考えると、過去6か月間は私たちの業界にとって困難な状況でした。 私たちは WGA と合意に達しましたが、SAG-AFTRA との交渉は進行中です。 私たちは、誰もが視聴者に気に入っていただける映画やテレビ番組の制作に戻れるよう、残りの問題をできるだけ早く解決することに全力で取り組んでいます。

Q2 Result

2023 年第 3 四半期の収益は、報告ベースおよび外国為替 (F/X) 中立ベースで前年同期比 8% 増加しました2。 予想を上回る会員数の増加により、これは予想をわずかに上回りました。 第 3 四半期の収益の増加は、有料シェアリングの展開、強力で安定したプログラム、継続的な拡大により、平均有料メンバーシップの前年比 9% 増加 (2022 年第 3 四半期の 240 万件に対し、880 万件の有料純増) を反映しました。 世界中でストリーミングを行っています。 ARM3 は報告ベースおよび為替中立ベースの両方で前年比 1% 減少し、当社の予想と一致しました。 これは、ARM 低位諸国からの会員増加の割合が高いこと、過去 18 か月間での価格上昇が限定的であること、プラン構成の一部の変化など、多くの要因によるものです。

2023 年第 3 四半期の営業利益は、前年同期の 15 億ドルに対して合計 19 億ドル (前年比 25% 増) で、収益の上振れとコンテンツやその他の支出のタイミングにより、当社のガイダンス予測をわずかに上回りました。 その結果、営業利益率は22.4%(予想22.2%)となり、前年同期比で3ポイント上昇しました。 第 3 四半期の EPS は 3.10 ドルに対して 3.73 ドルで、これにはユーロ建て負債の為替再測定による 1 億 7,300 万ドルの非現金未実現利益が含まれており、これは営業利益の下で「利息およびその他の収入」として認識されます。

Forecast

なお、当社が提供する四半期ガイダンスは、報告時点での実際の内部予測です。 当社の主な財務指標は、成長に対する収益と収益性に対する営業利益です。 私たちの目標は、収益の成長を加速し、営業利益率を拡大し、増加するフリーキャッシュフローを実現することです。 年間 9 か月間で、当社は 2023 年にこれらの目標を達成できる有利な立場にあります。

当社は、2023 年第 4 四半期の収益が 87 億ドルと予想しており、前年比 11% 増、為替中立ベースでは 12% 増となります。 第 4 四半期の有給純増額は、2023 年第 3 四半期と同様 (+/- 数百万) になると予想しています。 第 4 四半期の世界の ARM は、主に過去 18 か月間の価格上昇が限定的であったため、前年同期比でほぼ横ばいになると予想されます。 さらに、過去数カ月にわたって米ドルが他通貨に対して上昇し、第 4 四半期の収益と ARM (これは当社の予測に含まれています) に約 2 億ドルの影響が予想されます。

収益性の面では、2023年度の営業利益率ガイダンス予想を20%に更新します。これは、以前の予想18%から20%の上限です(2023年1月1日時点の為替レートに基づく)。 これは、当社の営業利益率が 22 年度の 18% から約 2 ポイント増加することを意味します。 為替レートに大きな変動がないと仮定すると、現時点では 24 年度の営業利益率は 22% ~ 23% になると予想しています。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月19日に公開する予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ネットフリックス(NFLX)の損益計算書は?

ネットフリックスは11年に39ドルで上場しました。右肩上がりに上昇している銘柄で、常に最高値を更新しています。20年3月は319ドルに下落するも、23年11月は389ドル前後で推移しています。

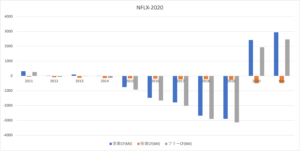

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と営業利益は順調に拡大しています。21年の売上高は263億ドル、過去10年で8.2倍に増やしていますね。また、20年にコロナで新作撮影が停止したことで、営業利益率は21%まで上昇してます。

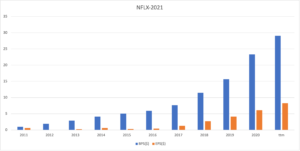

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも綺麗に右肩上がりで拡大しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年に大幅に上昇してます。オリジナル作品の制作にお金が掛かるため、営業CFは長く赤字でしたね。しかし、コロナ禍で新作撮影が停止したことで、営業CFは大きく上向いてます。

コロナが終息した後、どのように推移するかに注目したいですね。それでは、私たち投資家はどのように投資判断すれば良いのでしょうか?

ネットフリックス(NFLX)の注目ポイントは?

ネットフリックスに投資する上で、注目すべきポイントを紹介します。

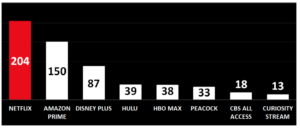

注目1:2.04億人が利用する世界最大の動画配信?

動画配信サービスの利用者のランキングです。

最も登録者数が多いサービスは、ネットフリックスで2.04億人が利用します。次いで、世界2位はアマゾンプライムで1.50億人、3位はDisney+で0.87億人、4位はHULUで0.39億人、5位はHBO MAXで0.38億人と続きます。

ネットフリックスは、21年時点で世界最大の動画配信サービスです。

ただし、問題点は有力な競合企業も多数参入していることです。複数のチャンネルを登録するユーザーも多いが、基本的には利用者を奪い合う形です。アップルやディズニーなどのブランド力が高い企業も参入しています。

- ディズニー:「Disney+」は月6.99ドルで動画サービスに参入

- アップル:「AppleTV+」は月4.99ドルで最安値で参入

- AT&T:売上高1位の「HBO Max」は月14.99ドルで参入

- アマゾン:プライム会員特典で、無料で動画を視聴できる

- その他:dTV、Hulu、U-NEXTなど、20社以上のライバルがいる

では、ネットフリックスの利用者はどのように増えたでしょうか?

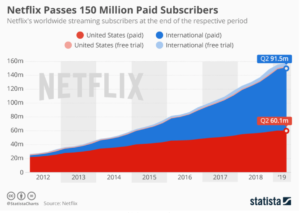

注目2:NTFXの契約者数は7年で7倍に拡大する?

米国と海外のネットフリックスの契約者数の推移です。

契約数は7年で7倍、19年時点で1.5億人が登録しています。米国の契約者数は0.6億人、アメリカ人の5人に1人、2世帯のうち1世帯が契約しています。近年は米国以外でも、利用者が伸びていますね。世界人口は77億人なので、まだまだ伸び代が高いです。

では、地域別ではどれくらいの利用者がいるでしょうか?

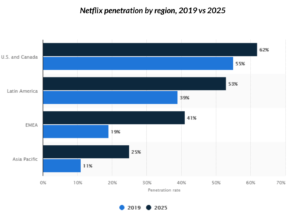

注目3:世帯数に対する契約率は25年の米国で62%?

19年時点の地域別の契約率と25年の予想です。

世帯数に対する契約率が最も高いのは、25年予想の米国で62%です。次いで、南米も53%と高く、欧州中東地域が41%、アジア太平洋が25%と続きます。最も伸び率が高いのは、人口が多いアジア太平洋地域ですね。

ただし、コロナ特需もあり、直近の契約者数は伸びてない点に注意が必要です。

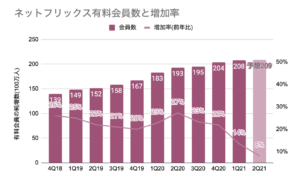

注目4:21年はコロナの反動で増加率8%に減速?

ネットフリックスの有料会員数と増加率の推移です。

有料会員数の伸び率は、20年Q2をピークに減少しています。21年1Qは前年比で+14%、2Qは8%しか増えません。成長が鈍化した理由は、20年のコロナ特需による反動ですね。21年2Qの契約者数は2.09億人になる見込みです。

21年は成長率が鈍化し競合も増えるが、基本的には市場は拡大してます。

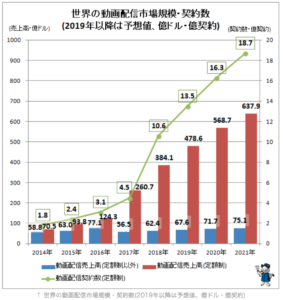

注目5:定額制動画配信は過去10年で11倍に拡大?

定額制と定額制以外の動画配信の売上高推移です。

21年の定額制の売上高は637.9億ドル、過去7年で11倍にも拡大しています。契約者数も右肩上がりで、21年には18.7億人に達する見込みです。対して、作品毎の課金性の売上高は伸びていないですね。

動画配信市場の拡大は、ネット環境が悪い途上国でも見られます。途上国の経済成長が進み、ネット環境が改善されれば、さらに市場が拡大すると予想されます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ネットフリックス(NFLX)の四半期決算は?

- 世界の動画配信市場は、7年間で9倍に拡大している

- NTFXの契約者数は、7年間で7倍に拡大している

- NTFXの契約者数は世界1位、売上高は世界5位である

- 南米、中東、アジアなどの新興国で、伸び代はまだまだ大きい

- 動画配信サービスの競争他社は、今も増え続けている

- コンテンツ制作費用に、3000億ドルも投資している

個人的には、ネットフリックスは投資したい銘柄ではないです。

なぜならば、急拡大してる動画配信市場だが、競合も増えているからです。動画配信はアマゾンだけではなく、アップル、ディズニー、AT&Tも参入しています。Amazon Prime会員なら無料で視聴できるし、アップルは月額4.99ドルで提供してます。

大手ハイテクが本格的に参入すると、長期的に厳しくなりそうです。

ネットフリックスの問題点は、収益性の低さとコンテンツ過多時代に突入したことです。21年後半に作品制作を開始したことで、21年4Qの営業利益率は8%、フリーCFは再びマイナスに転じています。コンテンツ過多にあるため、作れば作るほど赤字が膨らみます。

これは、動画配信企業の構造的な問題ですね。

22年以降も北米の料金値上げをしながら、新興国の会員数を増やす構図は変わりません。価格競争に陥るならば、資金豊富なアップルやアマゾンの方が有利ですね。ハイテク企業は動画配信が赤字でも、本業の経営には悪影響を与えません。

22年1月時点の予想PER40倍は割高だと思います。

ネットフリックスの事業や作品数は巨大で、世界市場を独占してると言えます。アップルやアマゾン、ディズニーも存在感を増すも、まだまだ同社には及ばないですね。ただし、競争が激化すれば、消耗戦に突入する可能性もあります。

コメントを残す