半導体製造装置のASMLは、経済再開の恩恵を受ける銘柄ですね。半導体製造装置は米中貿易摩擦やコロナ禍でも事業を拡大しています。23年2Qは前年比+27%、3Qは+15%と減速しています。

- 「95年に2.5ドルで上場、株価は305倍に高騰してる…」

- 「露光装置はASMLが独占、営業利益率は34%と高い…」

- 「大手インテルやTSMが、300億ドルの設備投資を発表…」

ASMLは、世界2位の半導体製造装置メーカーです。ASMLは露光装置に強みを持つため、業界最大手のアプライドマテリアル(AMAT)とは競合していません。1台1億ドルの最新露光装置では、90%のシェアを獲得しています。

個人的には、ASMLは投資したい銘柄のひとつです。

なぜならば、露光装置では独占的な地位にあり、収益性が高いビジネスだからです。最新の露光装置では90%を超えるシェアを持ち、営業利益率は34%と高いです。1台1億ドルの製品は、インテルやサムソン、TSMに納品されます。

23年前半も半導体市況は強く、露光装置の需要は強いですね。

米中対立など懸念材料はあるも、注文残高は389億ユーロまで拡大しています。露光装置で独占的な地位は変わらず、株価が大きく下落すれば購入したいですね。23年11月時点の予想PERは34倍は十分に割安です。

- ASMLの4半期決算(23年7-9月)は?

- ASMLの過去10年間の売上高や営業利益は?

- 経済再開で半導体は強いが、22年も継続するか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ASMLの四半期決算は?

ASMLの四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:67.46億ユーロ(前年比+91%)◯

- 営業利益:—億ユーロ(—%)

- 純利益:19.56億ユーロ(+181%)

- 1株当たり利益:4.95ユーロ(+186%)○

23年2Q決算(23年6月30日)

- 売上高:69.02億ユーロ(前年比+27%)◯

- 営業利益:—億ユーロ(—%)

- 純利益:19.42億ユーロ(—%)

- 1株当たり利益:4.82ユーロ(—%)○

23年3Q決算(23年9月30日)

- 売上高:66.73億ユーロ(前年比+15%)✖️

- 営業利益:—億ユーロ(—%)

- 純利益:18.93億ユーロ(+11%)

- 1株当たり利益:4.81ユーロ(+12%)

2Qの売上高は前年比+15%で67.73億ユーロでした。23年1Qや2Qと比較して、3Qの売上は減速していますね。

2Qに45億ユーロだった注文書は、3Qに26.02億ユーロまで減少しています。

23年4Qの売上予想は69.0億ユーロ(前年比+7%)、23年の売上予想は前年比+30%を見込みます。

「半導体業界は現在、サイクルの底を抜けており、当社の顧客は今年末までに転換点が見えると予想しています。顧客は業界の需要回復の形について引き続き不透明です。そのため、当社は2024年を予想しています」 現在の見通しに基づいて、当社はより保守的な見方をしており、2023 年と同様の売上高を予想しています。ただし、2025 年に予想される大幅な成長に備えるため、2024 年は重要な年であるとも考えています。

23年4Q決算(23年12月…)

4Q決算は、24年1月19日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ASMLの損益計算書は?

ASMLは95年に2.5ドルで上場しています。株価は右肩上がりで常に最高値を更新し続けていますね。20年3月は216ドルに下落するも、23年10月は581ドル前後で推移しています。

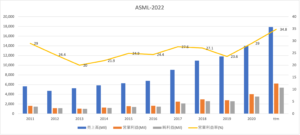

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は右肩上がりで伸びています。露光装置はASML1社が独占しているため、21年の営業利益率は34%と高いですね。

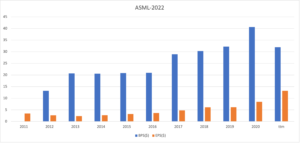

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は42%と高く、BPSもEPSもよく伸びていますね。

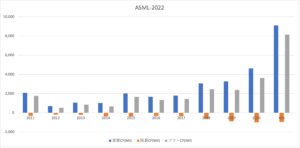

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。露光装置は巨額の設備投資を必要とするが、それ以上に十分な営業CFを稼いでいますね。実質的に競合は存在せず、市場を独占しています。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ASMLの注目ポイントは?

ASMLの注目ポイントを紹介します。

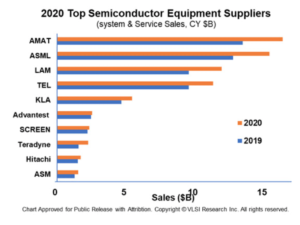

注目1:ASMLは半導体製造装置で世界2位?

20年時点の半導体製造装置の売上ランキングです。

世界最大の半導体製造装置は、米国アプライドマテリアル(AMT)です。2位はオランダのASML、3位もオランドのラムリサーチ(LAM)、4位は東京エレクトロン、5位に米国KLAと続きます。

半導体製造装置は日本企業も強く、アドバンスと、スクリーン、テラダインがランクインしています。

ASMLは露光装置市場を独占しています。

注目2:ArF液浸露光装置で90%のシェア?

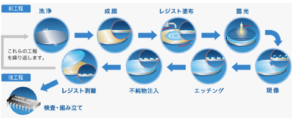

- 【製造前工程シェア】

- コータ/デベロッパ(フォトレジスト/感光剤の塗布と現像)

- → ELT:90%

- プラズマエッチング装置

- → LAM:48%、AMT:20%、ELT:23%、日立:5%

- 枚葉式成膜装置

- → AMT:52%、LAM:21%

- 熱処理成膜装置

- → ELT:59%、日立:30%

- 洗浄装置

- → SCREEN:42%、ELT:24%、セメス:19

- ウェーハプローバ(電気的検査の際に使用する装置)

- → 東京機密:55%、ELT:35%、セメス:10%

- ArF液浸露光装置

- → ASML:90%、ニコン:8%

- KrF露光装置(前世代)

- → ASML:62%、キャノン:30%、ニコン:8%

- KrF露光装置(前世代)

- → キャノン:57%、ASML:23%、ニコン:20%

- フォトマスク欠陥検査装置

- → レーザーテック50%、KLA50%

- 【製造後工程シェア】

- メモリテスタ

- → アドバンテスト:42%、テラダイン:24%

- 非メモリテスタ

- → テラダイン:53%、アドバンテスト:37%

- ダイシングマシン(ウェーハを切り分ける)

- → ディスコ:80%

18年時点の半導体製造の各工程のシェアです。

ASMLはArF液浸露光装置で90%のシェアを獲得しています。前世代の露光装置ではキャノンやニコンも善戦していたが、現世代は事業を縮小しています。露光装置は巨額の設備投資を必要とするビジネスです。

では、どのようにシェアを奪われたのでしょうか?

注目3:計測検査機器で62.6%のシェアを獲得?

露光装置の出荷台数のシェアです。

露光装置の出荷台数では、ASMLが62%でキャノンやニコンを圧倒しています。しかし、08年以前は日本企業2社も善戦していましたね。

露光装置は巨額の設備投資を必要とする装置です。そのため、自前にこだわっていたニコンと違い、ASMLはモジュール化とアウトソーシング戦略を取ります。ASMLは露光装置を土台、ステージ、レンズ、光源などに分割し外部委託し、本体設計に集中する低コスト戦略ですね。

出遅れたニコンは、16年に半導体装置事業を縮小しています。

1社が寡占化する状況は、半導体メーカーには好ましい状況ではありません。そこで、インテルやサムソン、TSMは出資する形でASMLの研究開発に参加しています。

注目4:半導体市況は3-4年のサイクルがある?

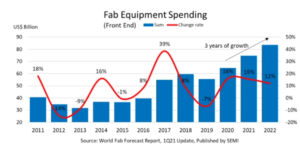

半導体製造装置の設備投資額の推移です。

基本的には、半導体市況は3-4年のサイクルがあります。ただ、今サイクルに関しては、コロナもあり不規則な動くをしていますね。コロナ後の経済再開もあり、半導体の好市況は21年や22年も続きそうです。

では、半導体製造装置はどのように市場規模を拡大してきたのでしょうか?

注目5:世界半導体製造装置は年率13%で拡大?

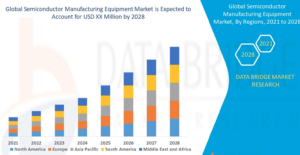

世界的な半導体製造装置の市場規模の推移です。

半導体製造装置は21年以降も年率13%で、力強く成長する産業です。クラウドやAI、IoTデバイスの増加により、21年以降も続く力強いトレンドです。北米、欧州、アジアなど、全ての地域で市場が拡大しますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ASMLの銘柄分析は?

- 95年に上場した、世界2位の半導体製造装置である

- 業界1位はAMAT、3位はLAM、4位は東京エレク

- 最新型の露光装置で90%のシェアを獲得している

- 1台1億ドルと高額で、営業利益率は34%と高い

- 半導体は3-4年サイクルがあり、22年も好調が予想

個人的には、ASMLは投資したい銘柄のひとつです。

なぜならば、露光装置では独占的な地位にあり、収益性が高いビジネスだからです。最新の露光装置では90%を超えるシェアを持ち、営業利益率は34%と高いです。1台1億ドルの製品は、インテルやサムソン、TSMに納品されます。

世界経済は回復に向かっており、22年も市況は良いです。

ただ、短期的には業績はかなり悪化し始めています。21年4Qはサプライ混乱や部品不足もあり、前年比+17%に失速しています。また、22年1月に起きたベルリン工場の火災もあり、22年1Qの売上予想は−21%とかなり弱いです。

ただ、同社のCEOは需要自体はまだまだ強いとしています。そのため、ベルリン工場の火災を想定しても、22年通期の売上高は+20%に落ち着くとしています。露光装置で独占的な地位は変わらず、株価が大きく下落すれば購入したいですね。

22年1月時点の予想PERは35倍は割高だとは思っていません。

半導体製造装置で業界最大手はアプライドマテリアルです。ただし、半導体製造装置は製造工程が異なっており、領域ごとでシェアが異なります。大手5社で市場の8割を占めるが、直接的な競合とは限りません。

そのため、半導体製造装置の大手は利益率が30%を超えています。

コメントを残す