半導体製造装置のアプライドマテリアルは、経済再開の恩恵を受ける銘柄ですね。半導体製造装置は米中貿易摩擦やコロナ禍でも事業を拡大しています。23年2Qは前年比+6.1%、3Qは−1.5%に減速してますね。

- 「84年に0.2ドルで上場、株価は780倍に高騰してる…」

- 「半導体製造装置は寡占化が進み、4社が7割を占める…」

- 「買収を通じて事業を拡大、利益率は31%と高い…」

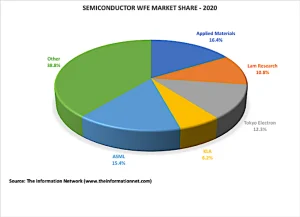

アプライドマテリアル(AMAT)は、世界最大の半導体製造装置メーカーです。前工程に強く、ほぼすべての半導体チップ製造に対応する材料工学を提供しています。競合ASMLとの競争が激化してるが、前工程市場(WFE)では最大の16.4%のシェアを獲得しています。

個人的には、アプライドマテリアルは投資したい銘柄のひとつです。

なぜならば、前工程で高いシェアを持ち、収益性が高いビジネスだからです。半導体製造装置の市場拡大と共に成長し、売上高は10年で3倍に拡大しています。半導体製造装置は数社で寡占化が進んでいる業界で、営業利益率は31%と高いです。

世界経済は回復に向かっており、22年も市況は良いです。

ただ、市況サイクルは3-4年で、中長期的には懸念材料も多いですね。米中貿易摩擦により、設備投資は米国と中国の両方で過剰に増えていますね。コロナ後の経済再開で実需が高いのは事実だが、いずれは市況の転換点に立ちますね。市況関連銘柄に投資するならば、サイクルの最悪期に投資するべきです。

23年8月時点の予想PERは19倍と割安水準にありますね。

- AMATの4半期決算(23年4-6月)は?

- AMATの過去10年間の売上高や営業利益は?

- 経済再開で半導体は強いが、22年も継続するか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アプライドマテリアル(AMAT)四半期決算は?

アプライドマテリアル(AMAT)の四半期決算を紹介します。

23年1Q決算(22年12月30日)

- 売上高:67.39億ドル(前年比+7.4%)

- 営業利益:—億ドル(—%)

- 純利益:17.17億ドル(−4.1%)

- 1株当たり利益:2.03ドル(+7.4%)

23年2Q決算(23年3月30日)

- 売上高:66.30億ドル(前年比+6.1%)

- 営業利益:—億ドル(—%)

- 純利益:15.75億ドル(+2.5%)

- 1株当たり利益:2.00ドル(+8.1%)

23年3Q決算(23年6月30日)

- 売上高:64.25億ドル(前年比−1.5%)○

- Semiconductor Systems:46.76億ドル(−1.3%)

- Applied Global Services:14.64億ドル(+3.0%)

- Display and Adjacent Markets:2.35億ドル(−30%)

- 米国:10.39億ドル(+43%)

- 欧州:6.61億ドル(+25%)

- 日本:4.78億ドル(+9%)

- 韓国:9.88億ドル(−20%)

- 台湾:13.45億ドル(−13%)

- 東南アジア:1.80億ドル(−33%)

- 中国:17.34億ドル(−3%)

- 営業利益:18.02億ドル(−7%)

- 純利益:15.60億ドル(−3%)

- 1株当たり利益:1.85ドル(+0%)○

3Qの売上高は前年比−1.5%で64.25億ドル、営業利益は−7%で18.02億ドルでした。23年1Qや2Qと比較して、3Qの売上は減速していますね。ただし、営業利益率は28.1%と依然として高い水準です。

22年後半以降は、半導体サイクルにより需要が減少していますね。

23年4Qの売上予想は、65.1億ドル(−3.6%)と弱いです。

・アプライドの収益は64億3000万ドル。 GAAP ベースでは、同社は粗利益率 46.3%、営業利益 18 億ドルまたは純売上高の 28.0%、1 株当たり利益 (EPS) 1.85 ドルを報告しました。

・非 GAAP 調整ベースで、同社は粗利益率 46.4%、営業利益 18 億 2000 万ドルまたは純売上高の 28.3%、EPS 1.90 ドルを報告しました。

・同社は営業活動により 25 億 8,000 万ドルの現金を稼ぎ出し、自社株買い 4 億 3,900 万ドルと配当 2 億 6,800 万ドルを含む 7 億 700 万ドルを株主に分配しました。ゲーリー・ディッカーソン社長兼最高経営責任者(CEO)は「アプライド・マテリアルズは第3四半期会計年度において順調に業績を上げ、売上高と利益はガイダンス範囲の上限に達した」と述べた。 「過去数年間、当社はモノのインターネットとAI時代を加速するための主要なテクノロジーに戦略と投資を集中させてきました。これにより、2023年に一貫して好成績を収めることができ、アプライド マテリアルズを持続的に優れた業績に向けて位置付けることができました。」

23年4Q決算(23年9月…)

23年4Q決算は、11月18日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アプライドマテリアル(AMAT)の損益計算書は?

アプライドマテリアルは84年に0.2ドルで上場しています。株価は20年に大きく上昇していますね。20年3月は37ドルに下落するも、23年8月は140ドル前後で推移しています。

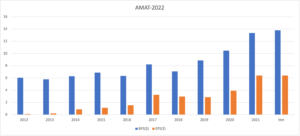

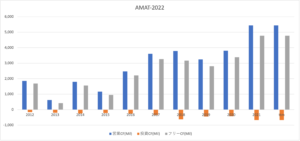

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、景気動向の影響を受けやすいですね。19年に低迷するも、売上と利益は右肩上がりで伸びています。半導体製造装置は寡占化が進み、22年の営業利益率は31%と高いです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は47%と高く、BPSもEPSもよく伸びていますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。投資CFは少なく、設備投資が少ない優良ビジネスだと言えます。20年から半導体市況は好調で、営業CFはよく伸びていますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

アプライドマテリアル(AMAT)の注目点は?

アプライドマテリアル(AMAT)の注目ポイントを紹介します。

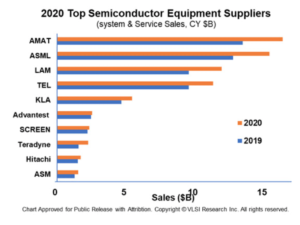

注目1:半導体製造装置で世界1位で230億ドル?

20年時点の半導体製造装置の売上ランキングです。

世界最大の半導体製造装置は、米国アプライドマテリアル(AMT)です。2位はオランドのASML、3位もオランドのラムリサーチ(LAM)、4位は東京エレクトロン、5位に米国KLAと続きます。

半導体製造装置は日本企業も強く、アドバンスと、スクリーン、テラダインがランクインしています。

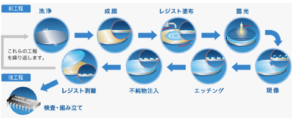

では、アプライドマテリアルはどの製造工程で高いシェアを持つでしょうか?

注目2:枚葉式成膜装置で52%のシェアを獲得?

- 【製造前工程シェア】

- コータ/デベロッパ(フォトレジスト/感光剤の塗布と現像)

- → ELT:90%

- プラズマエッチング装置

- → LAM:48%、AMAT:20%、ELT:23%、日立:5%

- 枚葉式成膜装置

- → AMAT:52%、LAM:21%

- 熱処理成膜装置

- → ELT:59%、日立:30%

- 洗浄装置

- → SCREEN:42%、ELT:24%、セメス:19

- ウェーハプローバ(電気的検査の際に使用する装置)

- → 東京機密:55%、ELT:35%、セメス:10%

- ArF液浸露光装置

- → ASML:90%、ニコン:8%

- KrF露光装置(前世代)

- → ASML:62%、キャノン:30%、ニコン:8%

- KrF露光装置(前世代)

- → キャノン:57%、ASML:23%、ニコン:20%

- フォトマスク欠陥検査装置

- → レーザーテック50%、KLA50%

- 【製造後工程シェア】

- メモリテスタ

- → アドバンテスト:42%、テラダイン:24%

- 非メモリテスタ

- → テラダイン:53%、アドバンテスト:37%

- ダイシングマシン(ウェーハを切り分ける)

- → ディスコ:80%

18年時点の半導体製造の各工程のシェアです。

アプライドマテリアルは、前工程製造装置(Wafer Fab Equipment:WFE)に強いメーカーです。プラズマエッチング装置で20%のシェアを持ち、枚葉式成膜装置では52%のシェアを獲得しています。

では、WFE全体の市場シェアはどれくらいあるでしょうか?

注目3:前工程製造装置で16.4%のシェアを獲得?

前工程製造装置(WFE)の市場シェアです。

前工程製造装置で最大シェアは、アプライドマテリアルで16.4%を獲得しています。2位はASMLで15.4%、3位は東京エレクトロンで12.3%、4位はラムリサーチで10.8%と続きます。

19年はASMLが1位だったが、再びアプライドマテリアルが奪い返しています。競走は激化しているが寡占化されているため、どの企業も利益率は高いです。

半導体市況は3-4年の循環サイクルがあります。

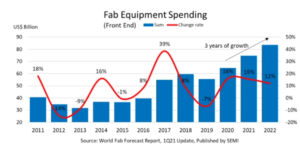

注目4:半導体市況は3-4年のサイクルがある?

半導体製造装置の設備投資額の推移です。

基本的には、半導体市況は3-4年のサイクルがあります。ただ、今サイクルに関しては、コロナもあり不規則な動くをしていますね。コロナ後の経済再開もあり、半導体の好市況は21年や22年も続きそうです。

では、半導体製造装置はどのように市場規模を拡大してきたのでしょうか?

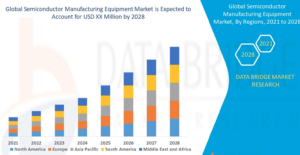

注目5:世界半導体製造装置は年率13%で拡大?

世界的な半導体製造装置の市場規模の推移です。

半導体製造装置は21年以降も年率13%で、力強く成長する産業です。クラウドやAI、IoTデバイスの増加により、21年以降も続く力強いトレンドです。北米、欧州、アジアなど、全ての地域で市場が拡大しますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アプライドマテリアルの銘柄分析

- 84年に上場した、世界1位の半導体製造装置である

- 2位はASML、3位はLAMと続く、4位は東京ELT

- 前工程に強く、最大シェアの16.4%を獲得している

- 半導体製造装置は寡占化が進み、利益率は31%と高い

- 半導体は3-4年サイクルがあり、22年も好調が予想

個人的には、アプライドマテリアルは投資したい銘柄のひとつです。

なぜならば、前工程で高いシェアを持ち、収益性が高いビジネスだからです。半導体製造装置の市場拡大と共に成長し、売上高は10年で3倍に拡大しています。半導体製造装置は数社で寡占化が進んでいる業界で、営業利益率は31%と高いです。

世界経済は回復に向かっており、22年も市況は良いです。

ただ、市況サイクルは3-4年で、中長期的には懸念材料も多いですね。米中貿易摩擦により、設備投資は米国と中国の両方で過剰に増えていますね。コロナ後の経済再開で実需が高いのは事実だが、いずれは市況の転換点に立ちますね。市況関連銘柄に投資するならば、サイクルの最悪期に投資するべきです。

ただ、22年も市況は好調で強気相場はまだ続きそうです。22年1月時点の予想PERは18倍と割安水準にありますね。

半導体製造装置で後工程に強いのは、KLAテンコールです。計測検査機器で62.6%のシェアを持ち、営業利益率は37%と特出して高いです。

コメントを残す