世界経済は順調に回復する中でも、原油や石油製品タンカーの需要は弱いままですね。21年2Qの売上は前年比−33%、3Qは−4%と引き続き弱いです。23年1Qの売上成長率は+86%、2Qは+13%に減速しています。

- 「コロナによる原油低迷で、株価は30%も暴落している…」

- 「タンカー市況が好転し、20年11月から1.5倍に上昇…」

- 「世界中の脱炭素化で、もう原油需要は回復しないのだろうか…」

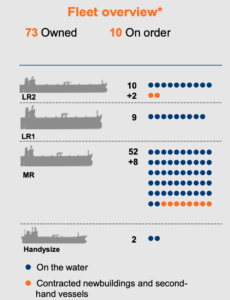

トームは原油と原油製品を海上輸送するイギリスの海運企業です。中型船のLR2/LR1を19隻、小型船のMRを54隻、全部で73隻を保有しています。また、オーダー中の新規造船は10隻と積極的に設備投資をしています。

個人的には、トームは投資したい銘柄のひとつです。

なぜならば、過去最低水準の製品タンカーの運賃は、いずれ上昇すると思うからです。世界の原油消費量の予測を見ると、21年後半には以前の水準に戻し、22年後半には過去最高水準を更新します。

原油市況が回復すれば、同社の業績も力強く回復します。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。トームによると、原油製品タンカーの注文数は過去最低水準の7%です。

23年も引き続き原油製品タンカー市況はタイトです。

23年8月時点の予想PER2.9倍は割安ですね。

- トームの4半期決算(23年4-6月)は?

- トームの過去10年間の売上高や営業利益は?

- コンテナやバルク船と同様に、原油タンカーも高騰するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

トーム(TRMD)の四半期決算は?

トーム(TRMD)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:4.47億ドル(前年比+136%)

- 営業利益:—億ドル(—%)

- 純利益:2.29億ドル(➕2892%)

- 1株当たり利益:4.45ドル(+10982%)◯

23年1Q決算(23年3月30日)

- 売上高:3.90億ドル(前年比+86%)

- 営業利益:1.63億ドル(+7.4倍)

- 純利益:1.53億ドル(+11倍)

- 1株当たり利益:1.80ドル(+15倍)

23年2Q決算(23年6月30日)

- 売上高:3.84億ドル(前年比+13%)

- 営業利益:1.99億ドル(+68%)

- 純利益:1.84億ドル(+71%)

- 1株当たり利益:2.23ドル(+70%)

2Qの売上高は前年比+13%で3.84億ドル、営業利益は+68%で1.99億ドルでした。22年4Qや23年1Qと比較して、2Qの売上は減速していますね。営業利益率は51%と依然として高いです。

配当金は1.50ドル(利回22%)に引き上げています。

23年1Qと2Q時点のスポット価格は次の通りです。

- LR2:65,245ドル→48,775ドル(前年比+25%)

- LR1:44,141ドル→35,060ドル(−4%)

- MR:37,058ドル→33,336ドル(−2%)

- Handy:—ドル(—%)

8月18日時点のLR2の運賃は32, 579ドル、LR1は29,626ドル、MRは30,349ドルで取引されています。

• 2023 年の第 2 四半期に、TORM は米国海事局 (MARAD) が主導するタンカー保安プログラム (TSP) に参加するため、シーバルクとの新たな協力関係を発表しました。 TSP は、国際貿易における米国を拠点とするプロダクトタンカーの中核船団の競争力を強化し、米国の液体燃料製品のサプライチェーンの回復力を強化することを目的としています。 TORMのMR船のうち3隻(TORM Thor、TORM Thunder、TORM Timothy)はプログラムに参加し、MARADの両方にサービスを提供し、TORMの下で通常の運航を継続します。 参加の一環として、これらの船舶は2023年後半に米国旗への再旗付けを受ける予定です。

• 2023 年第 2 四半期中、TORM は船隊を純 4 隻増やして合計 87 隻にしました。 2023年1月に取得したLR1船2隻、2023年3月に取得したMR船3隻を引き渡し、さらに第2四半期中にTORMはLR1船1隻を販売・引き渡しました。 第 3 四半期の初めに、当社は MR 船を 1 隻売却しました。これらの取引を受けて、TORM は 86 隻の船舶を保有しています。

• 第 2 四半期に、TORM は銀行およびリース契約の 4 億 8,000 万ドルの借り換えを完了し、追加の中古船舶融資に使用できる 7,300 万ドルの枠をさらに確保しました。 2023年3月の発表以来、TORMは当初中古資金調達に充てられた1億2,300万米ドルのうち5,000万米ドルを利用してきました。 この取引の結果、債務の満期は2028年から2029年まで延長された。 1 つの専門海運銀行が融資する二国間ファシリティに加えて、9 つの銀行がシンジケートファシリティ協定に参加しました。

• 2023年8月17日の時点で、TORMはフリート全体に合計62台のスクラバーを設置しました(2022年第2四半期:51台)。

• 仲介業者の評価に基づくと、TORM のフリートの市場価値は、2023 年 6 月 30 日時点で売却目的で保有されている資産を含めて 30 億 8,360 万米ドル (2022 年第 2 四半期: 22 億 900 万米ドル) であり、2023 年 3 月 31 日から 4,060 万米ドルまたは 1% 増加しました。 第 2 四半期に引き渡された取得および売却された船舶を修正する場合。

• ブローカー評価に基づくと、TORMの連結純資産価値(NAV)は、2023年6月30日時点で25億1,510万米ドルでした(2022年第2四半期:15億1,080万米ドル)。

Market development

プロダクトタンカー市場は、2023 年の第 2 四半期も、第 1 四半期よりも金利は低かったものの、引き続き好調を維持しましたが、不安定でした。

金利の低下は主に次の要因に関係しています。

• ロシアの春の製油所メンテナンスは5月にピークに達し、輸出が一時的に減少し、その結果、一部のロシア貿易船を残りの市場に放出し、それによって生産能力が増加した(そして料金に引き下げ圧力がかかった)。

• EU のクリーン石油製品の輸入は、ディーゼル需要の減少と在庫取り崩しの増加により、第 2 四半期も引き続き制裁前の水準を下回りました。

• EU からの輸入に占める割合が増加し、(スエズ東ではなく)より効率的な大西洋横断市場からの輸入が行われ、非効率が減少しました。Market outlook

第 3 四半期初めのプロダクトタンカー市場は、米国湾岸および中国からの製品輸出の増加と EU への中間留分輸入の増加に支えられ改善しました。製油所がメンテナンスから戻る中、ロシアからの輸出が増加したことで、ロシア貿易に占めるトン数の生産能力が増加した。ヨーロッパのディーゼル在庫を再構築する必要性は、最近のヨーロッパのディーゼル価格の上昇に反映されています。今年追加された中東の精製能力は、今後数カ月で東から西への中間留分の流れが増加することを示唆している。 中期的には、市場は引き続き新築納入量の減少、世界的な石油需要の回復、製油所の状況の変化に支えられている。

23年3Q決算(23年9月…)

23年3Q決算は、11月18日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

トーム(TRMD)の10年の損益計算書は?

トームは2018年に7.6ドルで上場しています。上場後も株価は横ばいで推移し、23年8月は26ドル前後で推移しています。

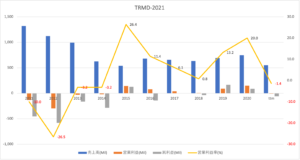

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、過去10年比で売上高は伸びていません。売上高が減少しているのは、船舶を処分する事で規模を縮小したからです。不採算を処分したことで、営業利益ベースでは回復傾向にありますね。

21年の営業利益率は、−1.4%まで落ち込んでいます。

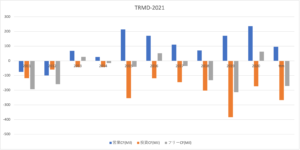

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。過去10年間は海運業界全体にとって悪い時期でしたね。BPSは下落を続けている上に、EPSも不安定に推移しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が多いですね。13年以前は古い船舶を売却していたが、15年以降は積極的に設備投資をしていますね。しかしながら、需給が悪く営業CFは増えず、設備投資の回収には至っていません。

では、私たちはどのように投資判断すれば良いのでしょうか?

トーム(TRMD)の注目すべきポイントは?

トームに投資する上で注目すべきポイントを紹介します。トームは原油タンカーと原油製品を運搬するプロダクトタンカーを保有する会社です。

注目1:中型船を19隻、小型船を54隻保有してる?

トームが保有する船舶数は全部で73隻です。

中型船のLR2/LR1を19隻、小型船のMRを54隻を保有しています。また、オーダー中の新規造船は10隻もありますね。トームはガソリン、ジェット燃料、ナフサ、ディーゼル油などの原油製品を主に運搬しています。

以前はバルク船も所有していたが、15年に最後の2隻を売却しています。

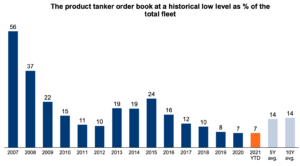

プロダクトタンカーの注文数は、過去最低水準にあると言います。

注目2:新規造船の注文書数の割合は過去最低水準の7%?

プロダクトタンカーの船舶数に対する注文書の割合です。

プロダクトタンカーの注文数の割合は、過去最低水準の7%です。これは、金融危機以降の09年や10年よりも低い数値ですね。プロダクトタンカーとは、ガソリン、ジェット燃料などの精製後の原油を運搬するタンカーです。

コンテナ船、バルク船、原油タンカーと同様に、需給関係が締まる事を示しています。

では、原油タンカーの市況はどのように推移しているでしょうか?

注目3:原油タンカー運賃は過去10年で最低水準?

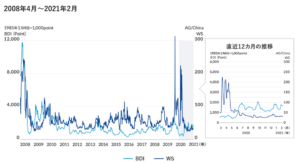

日本郵船による、不定期船(水色)とタンカー運賃(青色)の推移です。

タンカー運賃は、20年3月に一時的に200まで急騰しています。その理由は、20年3月に陸上の貯蔵タンクが一杯になり、洋上タンカーのスポット価格が高騰したからです。しかしながら、5月以降はタンクの問題が解消され、運賃は過去10年で最も低水準です。

世界的に原油の消費量が急減したことで、船舶の数が過剰だからです。

タンカー運賃は原油価格には依存せず、原油の海上運搬量(需要)と船舶数(供給)に依存します。20年5月から原油価格は急回復しているが、原油タンカーの需給は緩いです。

コロナによる影響で、20年の原油消費量は過去水準ですね。では、原油タンカーの運賃の指標は何を見れば良いのでしょうか?

注目4:タンカー運賃の指標はサイズ毎に確認できる?

原油タンカー運賃の指標を見るには、SIMPSONというサイトが掲示しています。船舶サイズごとに、過去6ヶ月間のタンカー運賃を調べられます。最も小さい37000サイズの運賃を見ると、21年あたりから価格が上昇しています。

では、20年3月のコロナショックでは、どれだけ石油需要が急落したのでしょうか?

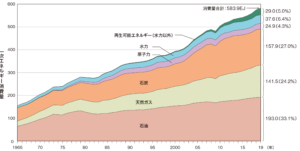

注目5:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新します。

消費量が回復するということは、原油タンカーの需要が上昇しますね。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。鉄鉱石の価格が2倍に上昇したことで、新たな設備投資には膨大な資金が必要になります。

そのため、コンテナやバルク運賃で起きた上昇は、いずれは原油にも波及します。

環境問題で原油の需要が落ち込んだように見えます。しかしながら、世界規模で見ると、原油の需要や消費量は伸び続けています。そのため、原油タンカーの数が増えなければ、タンカー運賃は上昇するしかありません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:トーム(TRMD)の四半期決算は?

- 2018年に上場した、原油製品タンカーの英国企業

- 全部で73隻のタンカーを保有、注文中は10隻もある

- 中型船LR2/LR1を19隻、小型船MRを54隻を保有する

- 船舶を大量に処分し、14年以降は売上高は横ばいが続く

- 競合と比較して利益率は低く、19年の営業利益率は13%

- 原油製品タンカーの注文数は、過去最低水準の7%しかない

- コンテナやバルク船に続いて、21年はタンカー運賃も上昇

個人的には、トームは投資したい銘柄のひとつです。

なぜならば、過去最低水準の製品タンカーの運賃は、いずれ上昇すると思うからです。世界の原油消費量の予測を見ると、21年後半には以前の水準に戻し、22年後半には過去最高水準を更新します。

原油市況が回復すれば、同社の業績も力強く回復します。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。トームによると、原油製品タンカーの注文数は過去最低水準の7%です。

ただ、短期的にはアジアのロックダウン、中国の停電などで需要は低いですね。タンカー市況が回復するのは、電力問題が落ち着いた22年以降になるかもしれません。

原油タンカー銘柄で1番のお勧めは、ユーロナブ(EURN)です。なぜならば、財務が最も健全で売上高が拡大しているからです。原油タンカー企業に投資する際には、財務が健全で成長が見込める企業に投資するべきですね。

コメントを残す