コロナ以降にコンテナ運賃が高騰し、ダナオス(DAC)などのコンテナ銘柄が短期間で10倍にも高騰しています。コンテナに続きバルク運賃も上昇基調にありますね。では、この流れは原油タンカー銘柄にも波及するのでしょうか?

- 「コロナによる原油低迷で、株価は50%も暴落している…」

- 「PERは3.8倍と最低水準だが、株価は上昇しないのか…」

- 「世界中の脱炭素化で、もう原油需要は回復しないのだろうか…」

DHTホールディングスは、原油タンカーを保有し世界中に輸送する英国の海運会社です。原油タンカーは最も大型サイズのVLCCを28隻保有しています。原油タンカー運賃は過去最低水準に落ち込んでいるが、22年から上向く可能性が高いです。

個人的には、DHTホールディングスは投資したい銘柄のひとつです。

なぜならば、過去最低水準のタンカー運賃は、いずれ上昇すると思うからです。タンカー運賃は原油価格には依存しません。原油の海上運搬量(需要)と船舶数(供給)で決まります。世界の原油消費量の予測を見ると、22年後半には過去最高を更新します。

実際に、足元のタンカー運賃は22年に上昇を始めていますね。世界的な原油の需要は増え始めるも、船舶の注文数は歴史的低水準にあります。中国景気減速やロシア危機など懸念材料はあるも、22年にタンカーの強気相場が訪れそうです。

- DHTの4半期決算(23年7-9月)は?

- DHTの過去10年間の売上高や営業利益は?

- コンテナやバルク船と同様に、原油タンカーも高騰するのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

DHTホールディングスの四半期決算は?

DHTホールディングスの四半期決算を紹介します。

22年4Q決算(22年12月31日)

- 売上高:1.678億ドル(前年比+100%)◯

- 営業利益:0.677億ドル(前年度−0.007億ドル)

- 純利益:0.618億ドル(前年度−0.028億ドル)

- 1株当たり利益:0.38ドル(+19倍)◯

23年1Q決算(23年3月30日)

- 売上高:1.31億ドル(前年比+72%)✖️

- 営業利益:0.46億ドル(前年度−0.18億ドル)

- 純利益:0.38億ドル(前年度−0.17億ドル)

- 1株当たり利益:0.23ドル(前年度−0.02ドル)✖️

23年2Q決算(23年6月30日)

- 売上高:1.52億ドル(前年比+53%)

- 営業利益:0.63億ドル(➕4.2倍)

- 純利益:0.57億ドル(➕57倍)

- 1株当たり利益:0.35ドル(+5.8倍)

23年3Q決算(23年9月30日)

- 売上高:1.30億ドル(前年比+20%)

- 営業利益:0.39億ドル(+2.2倍)

- 純利益:0.30億ドル(+3.2倍)

- 1株当たり利益:0.19ドル(+3.7倍)

3Qの売上高は前年比+20%で1.30億ドル、営業利益は2.2倍の0.39億ドルでした。23年1Qや2Qと比較して、3Qの売上は減速してますね。営業利益率は30%と高いですね。

22年4Qの配当金は0.38ドル(利回り16%)、1Qは0.23ドル(10%)、2Qは0.35(14%)、3Qは0.19ドル(6.7)まで低下しています。

また、23年4QのVLCCの固定価格とスポット見込みは次の通りです。

- VLCC固定価格:3.62万ドル(2Q)→3.55万ドル(3Q)→3.60万ドル

- VLCCスポット:6.48万ドル(2Q)→4.47万ドル(3Q)→4.15万ドル

同社CEOは、23年のタンカー市況についても強気に発言しています。

•2023 年第 3 四半期に、同社は 1 日当たりの定期用船相当収益を合わせて 42,500 ドルの平均収益を達成しました。この内訳は、定期用船での当社の VLCC で 1 日当たり 35,500 ドル、スポット市場で運航する当社の VLCC で 1 日当たり 44,700 ドルでした。 スポット市場で事業を行っている当社の VLCC の結果は、排出ごとに測定して、2023 年第 3 四半期の 1 日あたり 42,300 ドルでした。

• 2023 年第 3 四半期の調整後 EBITDA は 6,740 万ドルでした。 同四半期の純利益は3100万ドルで、これは基本株1株当たり0.19ドルに相当する。

• 2023 年の第 3 四半期に、当社は公開市場で 1,137,583 株の自社株を総額 990 万ドル、平均価格 8.72 ドルで購入しました。 すべての株式は受領時に消却されました。

• 当社は、2023 年第 3 四半期について、発行済み普通株式 1 株当たり 0.19 ドルの現金配当を、2023 年 11 月 21 日時点の記録株主に対して 2023 年 11 月 28 日に支払うと発表しました。これは、55 回連続の四半期現金配当となります。 純利益の 100% を支払うという当社の資本配分方針に沿っています。 株式は2023年11月20日から配当落ちで取引される。

• 当四半期中、当社は 2018 年に 9,450 万ドルで買収した VLCC である DHT アパルーサを引き渡しました。 この船舶は、利用可能な流動性と、ING を代理人とする増分枠に基づく 4,500 万ドルの担保付き信用枠で資金調達されました。 新しい施設には、SOFR に 1.80% のマージンを加えた金利で利息が付き、75 万ドルの四半期分割払いで支払われます。 この制度は 20 年間のプロファイルと ING 信用制度に沿った満期を持っています。

しかしながら、貨物市場は堅調なレートで四半期を開始しましたが、OPEC+による原油減産により、四半期がさらに進むにつれて下落傾向にありました。 今年初めの軟調な時期に経験したように、歴史的な季節変動と比較すると、安値はより堅調さを示しており、定期用船換算収益は現代の船舶で1日あたり約3万ドルで底を打ち、その後再び上昇しています。 当社の最新のリリースで述べたように、これは、基礎的な貨物市場がバランスとタイトの間であり、ダイナミクスが徐々にタイトに向かっていることを示唆しています。 この見方は、最近の運賃の値上げによって裏付けられており、排気ガス浄化システムを備えた最新の船舶の定期用船換算収益は 1 日あたり約 70,000 ドルに達しています。

主要機関は石油市場のバランスについて、全般的に引き締め傾向にあるとの見方を維持している。 原油供給削減により、在庫不足、原油価格曲線の逆行、金利上昇が見込まれる市場で原油価格が上昇し、精製業者は原油在庫の取り崩しを余儀なくされている。 石油市場の分析や大手石油生産者の声明をフォローし、顧客との議論から得た大まかな結論は、来年の第 1 四半期に市場に供給される石油の供給量が増加すると予想するのが合理的であるということです。 この見解は、定期契約への参加に対する多くのお客様の関心が高まる要因となっています。

年初から現在までに新造船の発注が数件あったことを受けて、大型タンカーの新造発注への関心は限定的となり、活動は消え去ったようだ。 これは、投資決定に影響を与えるいくつかの重要な要因、あるいは歴史的平均をはるかに上回る生涯利益を要求する造船会社からの本契約に基づく高額な提示価格の欠如、新造船の引き渡しまでの長いリードタイム、資本コストの増加、説得力のある議論の欠如を反映していると我々は考えています。 将来の燃料と技術に関連しています。 これは、世界の艦隊が近い将来に業界に利益をもたらすサービスを提供するのに十分な規模であると当社が考えるときに行われます。

地政学的環境はますます複雑化しており、多くの面で紛争やリスクがあり、それらすべてが当社のビジネスに影響を与える可能性があります。 バランスをとると、これはエネルギー安全保障への継続的な焦点と当社のサービスに対する強い需要を裏付けるものと思われます。 当社は資本配分に関する規律を維持し、管理できる範囲内でリスクを管理し、可能な限り安全、効率的、かつ収益性の高い事業を継続していきます。 当社は、堅実な財務基盤、船上と陸上の両方で非常に有能な組織、有望な見込み客がいる市場で強力な顧客ベースにサービスを提供する高品質の艦隊を運用するという当社の位置付けを気に入っています。 つまり、当社は当社の戦略の利点と株主に利益をもたらす能力を確信しています。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月7日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

DHTホールディングスの10年の損益計算書は?

DHTホールディングスは2005年に143ドルで上場しました。07年7月に最高値217ドルを付けるも、その後は大きく低迷しています。23年11月は11.2ドル前後で推移しています。

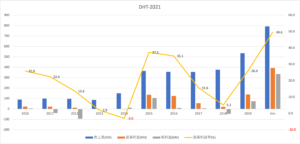

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に増えている事が分かります。19年の売上高は10年比の6倍で5.35億ドル、営業利益率も26%と高いです。20年TTMの一時的な特需を抜かしても、十分に成長してきた企業だと言えます。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。好調な業績とは対照的に、1株あたりで見ると苦境だった事が分かりますね。BPSは横ばいが続き、EPSもほぼ利益が出ていない水準です。

この10年間は、原油タンカーにとって苦境だったと言えます。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、長く低迷していたことが分かります。DHTは積極的にタンカーを増やすことで、売上高を増やしてきましたね。19年には設備投資は縮小し、営業CFはプラスに転換しています。

海運全般に言える事だが、環境規制の圧力があり新規に造船するのが難しくなっています。一方で、過去の古い船舶は廃棄が進んでいます。

では、私たちはどのように投資判断すれば良いのでしょうか?

DHTホールディングスの注目すべきポイントは?

DHTに投資する上で注目すべきポイントを紹介します。ユーロナビは石油タンカーを所有し、原油や石油製品を世界中に輸送する会社です。そのため、原油タンカーの運賃価格に比例して、売上高や利益が増えます。

注目1:全地球GPSは25年に1287億ドルに拡大?

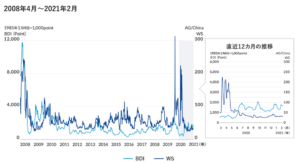

日本郵船による、不定期船(水色)とタンカー運賃(青色)の推移です。

タンカー運賃は、20年3月に一時的に200まで急騰しています。その理由は、20年3月に陸上の貯蔵タンクが一杯になり、洋上タンカーのスポット価格が高騰したからです。しかしながら、5月以降はタンクの問題が解消され、運賃は過去10年で最も低水準です。

世界的に原油の消費量が急減したことで、船舶の数が過剰だからです。

タンカー運賃は原油価格には依存せず、原油の海上運搬量(需要)と船舶数(供給)に依存します。20年5月から原油価格は急回復しているが、原油タンカーの需給は緩いです。

コロナによる影響で、20年の原油消費量は過去水準ですね。では、原油タンカーの運賃の指標は何を見れば良いのでしょうか?

注目2:タンカー運賃の指標はサイズ毎に確認できる?

原油タンカー運賃の指標を見るには、SIMPSONというサイトが掲示しています。船舶サイズごとに、過去6ヶ月間のタンカー運賃を調べられます。最も小さい37000サイズの運賃を見ると、21年あたりから価格が上昇しています。

では、20年3月のコロナショックでは、どれだけ石油需要が急落したのでしょうか?

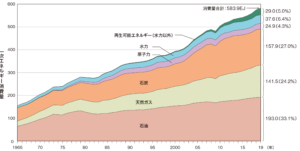

注目3:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新します。

消費量が回復するということは、原油タンカーの需要が上昇しますね。

需要が上昇する中でも、タンカーの供給量はあまり伸びません。なぜならば、コンテナ船やバルク船と同様に、環境規制で新しい船舶が作られていないからです。鉄鉱石の価格が2倍に上昇したことで、新たな設備投資には膨大な資金が必要になります。

そのため、コンテナやバルク運賃で起きた上昇は、いずれは原油にも波及します。

環境問題で原油の需要が落ち込んだように見えます。しかしながら、世界規模で見ると、原油の需要や消費量は伸び続けています。そのため、原油タンカーの数が増えなければ、タンカー運賃は上昇するしかありません。

DHTは市況が厳しい中でも、財務体質を健全化してきました。

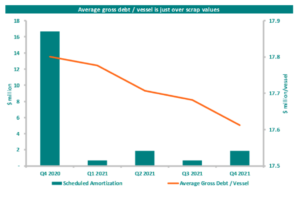

注目4:財務の健全化と株主還元に積極的である?

DHTの予定償却(返済額)と平均負債の推移です。

20年2Qと3Qのスポット価格高騰で得た収益で、DHTは財務を健全化しています。20年4Qに大きな額の債務を返済し、1船舶当たりの借入金を減らしています。守備的に経営する中でも、DHTは配当金の払い出しも積極的に行なっています。

20年11月には、1株当たり0.20ドルを分配しています。市況全体が厳しい中でも、財務の健全化と株主還元に尽くしていると言えます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:DHTホールディングスの四半期決算は?

- 2005年に上場した、英国の原油タンカーの海運企業

- 原油タンカーを所有し、世界中に輸送する海運大手である

- 規模が大きいタンカーが多く、最大規模のVLCCを28隻保有

- 19年の売上高は過去最高、営業利益率は26%と高い

- 一時的な陸上のタンク不足で、20年の売上高は過去最高に上昇

- 原油タンカー運賃は、08年の金融危機と同水準まで低下した

- コロナの経済停止で、石油需要は20年2Qに20%も急落

- 環境規制で船舶が作られず、需給はタイトになる可能性が高い

- 20年の臨時収入を得て、4Qは債務返済と株主還元を行なった

個人的には、DHTホールディングスは投資したい銘柄のひとつです。

なぜならば、過去最低水準のタンカー運賃は、いずれ上昇すると思うからです。タンカー運賃は原油価格には依存しません。原油の海上運搬量(需要)と船舶数(供給)で決まります。世界の原油消費量の予測を見ると、22年後半には過去最高を更新します。

実際に、足元のタンカー運賃は22年に上昇を始めていますね。世界的な原油の需要は増え始めるも、船舶の注文数は歴史的低水準にあります。中国景気減速やロシア危機など懸念材料はあるも、22年にタンカーの強気相場が訪れそうです。

原油タンカーで大手は、ベルギーのユーロナブですね。

コメントを残す