コロナの影響でWTI原油価格は、20年4月に17ドルまで暴落しました。しかしながら、21年4月には60ドルまで急回復しています。原油価格が順当に回復するならば、コスモスエナジーなどの原油株は高騰するのでしょうか?

- 「コロナによる原油暴落で、株価は80%も暴落している…」

- 「17ドルだった原油価格は、21年4月に60ドルまで急回復…」

- 「バイデン政権の環境規制で、米国外の原油企業は最も恩恵を受ける…」

コスモスエナジーは、原油ガスを開発生産する米国企業です。探査や開発などの上流石油会社で、主に西アフリカのモーリタリアやセネガル、赤道ギニア、それからメキシコ沖で活動しています。

個人的には、コスモスエナジーは投資したい銘柄です。

なぜならば、原油価格高騰により、業績は大きく持ち直してるからです。21年4Qの原油ガス事業は売上成長率+108%、営業利益率は27%と過去最高水準にあります。同社CEOによると、今後2年間で生産量は+50%も増加すると言います。

コロナの20年以降、米国内のシェール原油が増えていません。そのため、米国外のアフリカで活動する同社には追い風ですね。

23年11月時点の予想PER4.5倍は十分に割安水準にあります。

- コスモスエナジーの4半期決算(23年7-9月)は?

- コスモスエナジーの過去10年間の売上高や営業利益は?

- 商品高騰の恩恵で、21年には原油も高くなる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

コスモス・エナジー(KOS)の四半期決算は?

コスモス・エナジー(KOS)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:5.14億ドル(前年比−10%)

- 営業利益:—億ドル(—%)

- 純利益:−1.14億ドル(−215%)

- 1株当たり利益:0.23ドル(+76%)

23年1Q決算(23年3月30日)

- 売上高:3.93億ドル(前年比−41%)✖️

- 営業利益:1.39億ドル(+11倍)

- 純利益:0.83億ドル(+59倍)

- 1株当たり利益:0.17ドル(前年度0.00ドル)×

23年2Q決算(23年6月30日)

- 売上高:2.73億ドル(前年比−56%)

- 営業利益:0.53億ドル(−73%)

- 純利益:0.23億ドル(−80%)

- 1株当たり利益:0.05ドル(−80%)

23年3Q決算(23年9月30日)

- 売上高:5.26億ドル(前年比+15%)

- 営業利益:1.37億ドル(−59%)

- 純利益:0.85億ドル(−62%)

- 1株当たり利益:0.18ドル(−62%)

3Qの売上高は前年比+15%で5.26億ドル、営業利益は−59%で1.37億ドルでした。23年1Qや2Qに続き、3Qの売上は上向いています。営業利益率は26%と高いですね。

売上が上向いたのは、ジュビリー南東開発(ガーナ)の立ち上げで生産量が17%増えたからです。

23年4Qの生産量は、6.75万バレル/日の予定です。

23年通期では、6.3万バレル/日を見込みます。

ダラス–(BUSINESS WIRE)–11月 2023 年 6 日 — コスモス エナジー リミテッド (「コスモス」または「当社」) (NYSE/LSE: KOS) は本日、2023 年第 3 四半期の財務および営業結果を発表しました。同四半期、当社は純利益を生み出しました。 8,500 万ドル、または希薄化後 1 株あたり 0.18 ドルとなります。 業績の比較可能性に影響を与える特定の項目を調整すると、2023 年第 3 四半期の調整純利益は 1 億 2,600 万ドル、つまり希薄化後 1 株あたり 0.26 ドルとなりました。

•純生産量 : 1 日あたり石油換算約 68,200 バレル (boepd)、売上高約 73,100 boepd

ガーナ沖合でのジュビリー南東開発の開始

•四半期末後、米国メキシコ湾沖合でティベリウス・インフラ主導探査(ILX)による石油発見

•四半期終了後、慣例的な政府承認を条件として、セネガル沖合のヤカール・テランガでの操業権とより大きな権益を引き受ける

•メキシコ湾タームローンの返済による資本コストの削減と資本構造の簡素化

•収益: 5 億 2,600 万ドル、または BOE あたり 78.24 ドル (デリバティブ現金決済の影響を除く)

•生産費: 1 億 3,900 万ドル、または 1 BOE あたり 20.63 ドル

•資本支出: 1億9,300万ドル同社の2023年第3四半期の業績について、アンドリュー・G・イングリス会長兼最高経営責任者(CEO)は次のように述べた。「コスモスは、生産を拡大し、有利な石油・LNGプロジェクトを推進し、 インフラ主導の探査を通じて資源を発掘します。

「ジュビリー南東開発(ガーナ)の立ち上げが成功したことを受けて、当四半期の生産量は第2四半期と比較して約17%増加し、3社の生産者がオンライン化され、油田総生産量は日量約10万バレルに達し、継続的な成長が見込まれています。」

「さらに、コスモスはウィンターフェルとトーチューのフェーズ1で2つの重要な開発プロジェクトを進めました。オンライン化すると、これらのプロジェクトはジュビリー・サウス・イーストと合わせて2022年下半期から生産量を約50%増加させると予想されており、キャッシュフローの変曲を生み出します」 に向けて取り組んできました。

「将来の成長に向けた選択肢を見据えて、コスモスは最近、米国メキシコ湾でのティベリウス石油の発見と、セネガル沖のヤカール・テランガ・ガス田の運営引き受けを発表した。 これらの低コスト、低炭素の石油およびガスプロジェクトは、2024 年以降、当社に次の成長段階を提供すると期待されています。当社は、成長を管理し、実質的なフリーキャッシュを確実に生み出すことができるように、これらの将来のプロジェクトのペースと利益のバランスを取る予定です。 流れ。”

23年4Q決算(23年12月…)

23年4Q決算は、24年2月7日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

コスモス・エナジー(KOS)の10年の損益計算書は?

コスモスエナジーは2011年に18ドルで上場しています。その後すぐに株価は下落し続け、23年11月は7.0ドル前後で推移していますね。

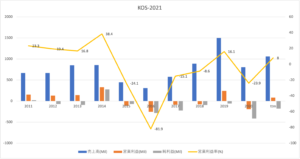

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、業績は安定していません。18年の売上高は最高値だが、世界経済の減速で再び失速しています。19年の営業利益率は−23%と全体的に赤字の年が多いです。エネルギーは中東やロシア、米国シェールが強く、その他は利益が得にくいですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。08年の金融危機以降、エネルギー業界は不況だったと言えますね。BPSは下落基調にある上に、EPSは多くの年で赤字です。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が多いですね。コスモスエナジーは、膨大な設備投資を必要とするビジネスです。なぜならば、メキシコ沖やアフリカ沖で海洋探査も行なっているからです。

では、私たちはどのように投資判断すれば良いのでしょうか?

コスモス・エナジー(KOS)の注目ポイントは?

コスモスエナジーに投資する上で注目すべきポイントを紹介します。コスモスエナジーは南米のメキシコ湾や、アフリカ地域で原油やガスの開発を行います。そのため、原油価格や天然ガス価格が上昇すれば業績を押し上げますね。

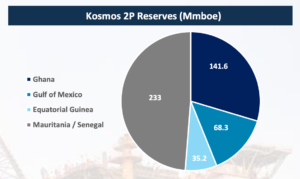

注目1:モーリタリア/セネガルが生産の48%を占める?

コスモスエナジーの地域別の生産量(石油換算バレル)です。

コスモスエナジーは、南米やアフリカで原油やガスの生産開発を行なっています。最も生産量が多い地域は、モーリタリア/セネガルで全体の48%、ガーナ沖で29%、メキシコ沖で14%、赤道ギニアで7%です。

また、モロッコ、西サハラでも探査ライセンスを保有しています。

コロナからの経済回復期待でコスモスエナジーは、恩恵を受ける可能性が高いですね。また、バイデン大統領は、環境を理由にシェールガスやオイルの開発に反対しています。そのため、21年以降は米国以外のエネルギー企業にプラスです。

では、エネルギー業界を左右する原油の市況はどうなっているのでしょうか?

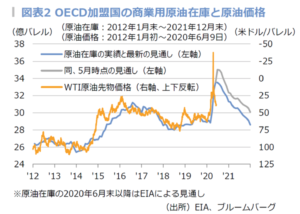

注目2:21年4月のWTI原油価格は60ドルまで回復?

コロナ以降、WTI原油価格は一貫して上昇トレンドにあります。

世界各国のロックダウンで、WTI原油価格は20年4月に最低水準17ドルでした。しかしながら、原油価格は順調に回復し、21年4月には60ドルまで戻しています。ただし、今後の原油価格を予想するのは、中東や原油の専門家でも難しいです。

21年の原油価格の予測は、専門家でも大きく異なります(参考:2021年原油価格)。

原油価格は在庫量に大きく依存するため、短期的には米国の原油在庫量が先行指標になります。

参考:米国 原油在庫量

個人的には、中長期的には原油価格は高騰すると見ています。

- バイデン大統領による環境規制で、米国シェールの生産量が抑制される

- コロナ危機が再燃すれば、先進国は再び大規模な財政出動に動き通貨安になる

- 経済環境が順調に回復すれば、原油や天然ガスの需要も急回復する

実際に、原油の需要と供給のトレンドは転換しています。

注目3:原油消費量の増加で在庫見通しは上方修正?

世界の原油価格は、私たちが想像するよりも早く回復する可能性が高いです。

EIA(米国エネルギー情報局)は、20年5月に予想した商業用原油在庫の見通しを大きく上方修正しています。つまりは、EIAが予想するよりも経済回復が早く進み、原油の消費量が急激に増えている事を表していますね。原油の需要と供給が逆転するのは、10年以上起きてない現象です。

また、歴史的なトレンドとして、全ての商品価格が高騰する確率が高いです。原油だけではなく、鉄鉱石、金、プラチナ、小麦、大豆など、多くの商品が高騰しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:コスモス・エナジー(KOS)の四半期決算は?

- 2011年に創業した、原油ガスの米国の上流石油会社

- モーリタリアやセネガル、ギニア、メキシコ沖など米国外で活動

- 開発や生産の上流企業なので、原油価格の影響を受けやすい

- 17ドルまで暴落するも、原油は21年4月に60ドルまで回復

- 08年の金融危機、米国シェールの供給過多で利益が出てない

- 19年の営業利益率は−23%、自己資本比率は11%しかない

- バイデン政権の環境規制は、米国外の石油生産者にプラス要因

個人的には、コスモスエナジーは投資したい銘柄です。

なぜならば、原油価格高騰により、業績は大きく持ち直してるからです。21年4Qの原油ガス事業は売上成長率+108%、営業利益率は27%と過去最高水準にあります。同社CEOによると、今後2年間で生産量は+50%も増加すると言います。

コロナの20年以降、米国内のシェール原油が増えていません。そのため、米国外のアフリカや南米で活動する同社には追い風ですね。22年3月時点の予想PER5.2倍は十分に割安水準にあります。

原油企業に投資するならば、1番のお勧めはサンコア(SU)です。なぜならば、カナダの石油企業なので、米国の環境規制の影響を受けないからです。また、原油業界が10年間低迷する中でも、黒字を維持してる数少ない銘柄です。

コメントを残す