20年のコロナ以降、エネルギー銘柄が暴落したことで逆張りを狙う投資家が増えていますね。原油やガスの掘削リグを提供するヘルマリックは、コロナ禍で−69%も暴落しています。23年3Qの売上は前年比+31%、4Qは+4.4%に減速しています。

- 「世界各国の経済活動再開で、シェール株は必ず利益を得られる…」

- 「破綻するシェール株もあるが、原油が上昇すれば大きく儲けられる…」

- 「PERが10倍未満と割安で、安全にバリュー株投資ができるはず…」

ヘルマリック・アンド・ペイン(HP)は、1920年に創業された油田・ガス田の掘削請負業者です。米国最大規模の陸上掘削リグフリートを保有しています。北米の売上高比率が最も高く、全体の84%を占めます。

個人的には、ヘルマリックは保有したい銘柄のひとつです。

なぜならば、米国シェール投資は過去最低水準に落ち込むも、22年には回復していくと思うからです。原油価格が80ドルを超えると、再び米国シェール企業は再び増産を開始する可能性が高いです。

ただし、23年前半は契約解除もあり、下方修正しています。

3Qの北米リグ数は163-167を見込み、終了時点では155-160に減少すると言います。減少する原因は、米国の天然ガス価格が急落しているからです。ただし、CEOによると、23年後半には持ち直す想定です。

23年11月時点の予想PER7.3倍は割安です。

- ヘルマリック株の4半期決算(23年7-9月)は?

- ヘルマリック株の過去10年間の売上高や営業利益は?

- 原油価格が80ドルを超えると、シェールは活動再開する?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ヘルマリック(HP)の四半期決算は?

ヘルマリック・アンド・ペイン(HP)の四半期決算を紹介します。

23年2Q決算(23年3月30日)

- 売上高:7.69億ドル(前年比+64%)◯

- North America Solutions:6.75億ドル(+65%)

- 営業利益:1.82億ドル(+182倍)

- International Solutions:0.55億ドル(+103%)

- 営業利益:0.04億ドル(前年度−0.01億ドル)

- Offshore Gulf of Mexico:0.34億ドル(+19%)

- 営業利益:0.06億ドル(前年度0.05億ドル)

- 営業利益:2.15億ドル(前年度−0.02億ドル)

- 純利益:1.64億ドル(前年度−0.05億ドル)

- 1株当たり利益:1.55ドル(前年度−0.05ドル)◯

23年3Q決算(23年6月30日)

- 売上高:7.23億ドル(前年比+31%)◯

- North America Solutions:6.41億ドル(+31%)

- 営業利益:1.69億ドル(+196%)

- International Solutions:0.48億ドル(+65%)

- 営業利益:−0.01億ドル(前年度−0.06億ドル)

- Offshore Gulf of Mexico:0.31億ドル(−3.2%)

- 営業利益:0.04億ドル(前年度0.05億ドル)

- 営業利益:1.48億ドル(+348%)

- 純利益:0.95億ドル(+458%)

- 1株当たり利益:0.93ドル(+481%)◯

23年4Q決算(23年9月30日)

- 売上高:6.59億ドル(前年比+4.4%)◯

- North America Solutions:5.75億ドル(+4.1%)

- 営業利益:1.28億ドル(+39%)

- International Solutions:0.53億ドル(+26%)

- 営業利益:−0.05億ドル(前年度−0.007億ドル)

- Offshore Gulf of Mexico:0.28億ドル(−18%)

- 営業利益:0.04億ドル(−30%)

- 営業利益:0.93億ドル(+22%)

- 純利益:0.77億ドル(+71%)

- 1株当たり利益:0.77ドル(+83%)◯

4Qの売上は前年比+4.4%で6.59億ドル、営業利益は0.93億ドルでした。23年2Qや3Qに続き、4Qの売上も減速しています。営業利益率も14.1%に低下していますね。

米国シェール企業は、原油やガス価格の低下によりアクティブに活動していません。2Qは北米の平均アクティブリグ数は153基と減少していますね。同社CEOによると、この傾向は23年9月まで続くと見ています。

天然ガスが低迷してる理由は、米国を含め世界的な温かい冬が影響しています。

• H&P は、2024 年度の追加株主還元計画(1)を発表しました。これは現在、2024 年度に確立された基本配当と追加配当で構成される約 1 億 6,800 万ドルを株主に提供すると予想されています。

• 当社は、希薄化後一株当たりそれぞれ 0.08 ドルと 0.01 ドルの選択項目(2)を含む、会計年度第 4 四半期と 2023 年度の純利益がそれぞれ希薄化後一株当たり 0.77 ドルと 4.16 ドルであると報告しました。

• 北米ソリューション部門は、前四半期ベースで 1 日あたりの収益が約 200 ドル/日から 37,300 ドルに増加したことを反映して、147 基の稼働リグで 2023 会計年度第 4 四半期を終了しましたが、1 日あたりの直接利益(3) は約減少しました。 $900/日 ~ $17,500/日

• 四半期ごとの北米ソリューションの営業利益は前四半期比で 4,100 万ドル減少し、売上が 6,600 万ドル減って 5 億 7,500 万ドル、経費が 2,800 万ドル減って 3 億 3,600 万ドルとなったため、直接利益(3)は 3,800 万ドル減少して約 2 億 3,900 万ドルとなりました。

• H&P の北米ソリューション部門は、2024 会計年度の第 1 四半期には 150 ~ 156 台の稼働中のリグが終了すると予想しています。

• H&P は、2024 会計年度の設備投資は 4 億 5,000 万ドルから 5 億ドルの範囲になると予想しています。

• 2023 年 9 月 6 日、当社取締役会は 1 株あたり 0.25 ドルの四半期基本現金配当を発表し、2023 年 10 月 17 日、1 株あたり 0.17 ドルの追加現金配当を発表しました。 どちらの配当も支払われる

Helmerich & Payne, Inc. (NYSE: HP) は、2023 年 9 月 30 日に終了した四半期の営業収益 6 億 6,000 万ドルから、純利益 95 ドルに対して 7,800 万ドル (希薄化後 1 株あたり 0.77 ドル) の純利益を報告しました。2023 年 6 月 30 日に終了した四半期の営業収益 7 億 2,400 万ドルから、希薄化後 1 株当たりの純利益は 0.08 ドルと 0.16 ドルの税引き後純利益が含まれます。 利益と損失はそれぞれ選択された項目で構成されます(2)。 2023 年度第 4 四半期の選択項目 (2) は次のとおりです。

• 株式投資に対する非現金の公正市場調整、特定の未払い請求に関連する純決済および見越金に係る税引後利益 0.18 ドル

• ブルーチップスワップ取引に関連する税引後損失 (0.10) ドルおよび特定の偶発債務の公正価値の変動

営業活動により得られた純現金は、2023 会計年度第 3 四半期の 2 億 9,300 万ドルに対し、2023 会計年度第 4 四半期は 2 億 1,500 万ドルでした。

2023会計年度について、当社は29億ドルの営業収益から4億3,400万ドル、または希薄化後1株あたり4.16ドルの純利益を報告しました。 希薄化後 1 株当たりの純利益には、一部の項目から構成される税引き後利益 0.01 ドルが含まれています(2)。 営業活動により得られた純現金は、2022 会計年度の 2 億 3,400 万ドルに対し、2023 会計年度は 8 億 3,400 万ドルとなりました。

社長兼最高経営責任者(CEO)のジョン・リンゼー氏は、「エネルギー業界の景気循環的でしばしば不安定な性質は、企業にとって独特の一連の課題を生み出している。この点では2023年度も例外ではなかった。リグ需要は、世界の原油価格に影響を与える地政学的および経済的不確実性の影響を受けた」とコメントした。 米国の天然ガス市場で見られるボラティリティの主な原因は、暖かい冬の天候でした。

しかし、H&P の長期にわたる運営経験と、市場シェアよりも主に顧客価値の創造と契約の経済性に重点を置いた会計年度中の差別化された行動とが組み合わさったことで、当社は新たな市場状況に迅速に適応し、焦点を維持することでこれらの課題に対処することができました。 合理的な経済的利益を達成することについて。

「成功を達成するための重要な要素は、資本配分に対して多角的なアプローチを持つことであると私たちは信じています。まず第一に、私たちは当社の長年にわたる強固な財務状況と財務上の健全性の姿勢を優先します。第二に、魅力的な社内プロジェクトへの投資を検討しています」 当社は、米国で業界をリードし続け、国際的に将来の成長を発展させるために、利益を還元するとともに、確立された基本配当を通じて株主に資本を還元し、機会があれば追加配当や自社株買いを増やすことを目指しています。 は、資本支出約 3 億 9,500 万ドルと株主への還元約 4 億 5,000 万ドルの内、約 8 億 4,500 万ドルの資本を投入しました。

「第 4 会計四半期中の当社のリグ活動は予想どおりの傾向で、四半期後半に底値に達しましたが、147 基のリグで終了しました。これは当社の推定範囲の上限でした。2024 会計年度の第 1 四半期に移行すると、契約上のチャーンは 予想よりも高かったため、2 つの異なる影響がありました。1 つ目は、この四半期のこれまでの活動レベルは増加するというよりはむしろ比較的安定していることです。2 つ目は、四半期中に 3 ~ 9 つの増分リグを追加し、2016 年に四半期から終了すると予想しています。 2024 会計年度第 2 四半期にも追加のリグが追加されると予想していますが、業界のスーパースペック リグ数は 2023 年中に減少しましたが、使用率が再び実際に逼迫するまで大幅に増加する必要はないと考えています。

「会計年度の大部分にわたってリグ活動の減少が見られたにもかかわらず、当四半期の当社の直接利益率は比較的良好に維持できました。当社が今年達成した直接利益率の水準は、当社が契約の経済性に注力し、収益を改善するための粘り強い努力に対応しています。」 市場シェアを優先するのではなく、顧客のために生み出す価値を収益化する当社は、自社のオペレーションとテクノロジーソリューションを通じて顧客に価値をもたらす能力に自信を持っており、最終的に市場シェアを促進するのは、それらの成果を一貫して確実に提供することです。

「契約の経済性を大きく左右するのは、サービスの提供にかかる運営コストです。過去 2 年間、人件費の上昇や消耗品の在庫コストの高騰だけでなく、隠れたコストによっても運営コストが増加しました。 -顧客が要求する坑井の設計、横方向の長さ、掘削効率を達成するために、H&P の FlexRig® フリートの稼働に関連する機器の加速がこれまで以上に厳しくなっています。労働力や消耗品の在庫品目に関するインフレは沈静化していますが、パフォーマンスと効率の向上には継続する必要があります。 さらに、特に人件費やサードパーティサービスに関する営業外費用のインフレ圧力も経験しており、これが販売費、一般管理費の予想増加の原動力となっています。

「当社の国際成長戦略において、2023年度は複数年にわたって発展すると予想される成功の年となりました。まず、当社は中東ハブの設立を完了し、成長する事業をより適切にサポートし、この地域での入札機会に対応できるようになりました」 第 2 に、当社は超仕様のリグをオーストラリアに送り、過去四半期に渡って非常に順調に稼働しており、新大陸における H&P の価値を実証しました。第 3 に、サウジアラムコの入札で成功し、その製品に輸出する予定です。 2024年初めにスーパースペックリグを導入し、下半期に稼働を開始する予定であり、これらの機会を将来の成長に向けた第一歩と捉えており、2024年度はこの勢いに乗って、継続的にリグを導入していく予定です。 「将来の成長機会のための資金です。アルゼンチンとコロンビアでの当社の比較的安定した事業と合わせて、今後数年間の国際事業からの潜在的な貢献に興奮しています。」

上級副社長兼最高財務責任者(CFO)のマーク・スミス氏も、「2023会計年度は当初の計画どおりには進まなかったが、当社の強力な財務状況と組織の機敏性により、方向転換することができ、それでも目標としていたことの多くを達成することができた。主な成果の1つは次のとおりである」とコメントした。 そのため、当社は、市場サイクルに関係なく、資本コストを上回る収益を生み出す適切なマージンを獲得することに今後も注力していきます。

もう 1 つの大きな成果は、2023 年の追加株主還元計画の実行であり、これは、確立された基本配当 1 株あたり 1.00 ドル、2023 年の追加配当 1 株あたり 0.94 ドル、および機会を捉えた自社株買いという 3 つの側面にわたって株主に現金を還元しました。 これらの収益を合計すると、2023 会計年度における当社の平均時価総額の約 10% に相当します。

「2024年度に向けて、当社の資本配分戦略の構造は2023年度と実質的に同じであり、事業に慎重に投資し、株主に利益を提供します。当社の設備投資計画により、当社は市場をリードする企業を維持し、さらなる投資を行うことができます」 FlexRig®フリートを米国に保有し、成長と多角化戦略をサポートするために資本を国際的に展開し続けます株主還元は、2024年の追加株主還元計画に基づいて具体化されます。 現在の市況と当社の見通しに基づき、さらに 1 株あたり約 0.68 ドルの追加配当を実施する予定です。追加配当の総額は、設備投資と基本配当後のキャッシュ フロー創出の約 50% に相当すると予想されます。基本配当と追加配当を合わせると、 予想通り、現時点での配当利回りは約 4% であり、業界と比較して非常に競争力のある利回りを維持しています。 約6,800万ドルの残りのキャッシュフローと、2023年度末時点で手元にある約3億5,000万ドルの現金および短期投資により、そのような機会が生じた場合の資本配分に十分な柔軟性が得られると考えています。」

ジョン・リンゼー氏は次のように結論付けました。「当社は今年度の達成を誇りに思っており、今後数四半期は不確実性を乗り越える必要があることを引き続き認識しています。 それにもかかわらず、当社は米国市場と国際的な機会、そして顧客と株主の両方に何を提供できるかについて楽観的な気持ちを持って2024年度を迎えます。 さらに、今後数年間の見通しは業界にとって建設的であると信じており、そのためH&Pは引き続き準備を整えており、会社の将来の成功を確実にするための措置を講じ続けます。」

24年1Q決算(23年12月…)

24年1Q決算は、2月9日に公開予定です。

では、売上高や営業利益の10年間の推移はどうなっているのでしょうか?

ヘルマリック(HP)の10年間の損益計算書は?

ヘルマリックの株価は、14年のシェール革命ブームで最高値115ドルを付けています。その後は、原油価格の下落で株価も低迷しています。20年9月はコロナの影響で14.5ドルまで下落するも、23年11月は38ドル前後で推移しています。

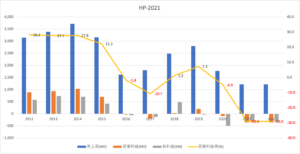

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、19年までは売上は上昇していましたね。また、原油が100ドルだった14年も高いです。しかし、20年はコロナの影響で売上も利益も大きく落ち込んでいます。

世界的には脱炭素化の影響で、シェール開発は抑制されそうです。しかし、原油価格が80ドルを超えるならば、再びシェール企業が活発的に生産を開始する可能性もあります。

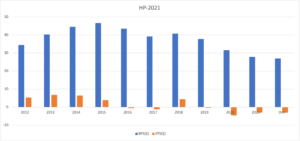

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは減少傾向にあるも、自己資本比率は57%と高いです。EPSは19年から赤字が続いていますね。

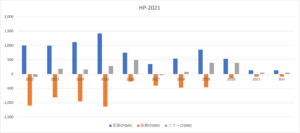

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、波があるも黒字を維持しています。掘削企業である同社は、原油価格と原油生産企業の動向に影響を受けますね。業績の波はあるも、フリーCFの黒字を維持してる点は高く評価できます。

では、私たち投資家はどのように投資判断すればいいのでしょうか?

ヘルマリック・アンド・ペイン(HP)の注目点は?

ヘルマリック・アンド・ペイン(HP)の注目すべきポイントを紹介します。

注目1:21年3Qは前年比+65%で回復してる?

ヘルマリックの四半期毎の売上高推移と成長率です。

18年後半に原油価格が70ドル台まで回復したことで、生産を増やすシェール企業は増えていましたね。しかし、20年の原油価格暴落により、再びシェール企業の投資は萎んでいます。21年は少しずつ売上を戻しつつあります。

21年3Qの売上前年比は+65%です。ただし、20年3Qが最悪期だっただけで、劇的に売上が増えているわけではありません。

注目2:リグ稼働数はコロナ以前より−32%も低い?

米国石油のリグ稼働数の推移です。

21年12月時点のリグ数は467です。コロナ以前の683と比較すると、原油シェールの生産は−32%も下回った状態ですね。これは、シェール生産企業が採算性の低いビジネスだったため、投資に積極的になっているからです。

大手シェール企業の多くは、意図的に生産や設備投資を抑制しています。ただ、原油価格80ドルを付けると、再び活発的に動くシェール企業が増えますね。

注目3:原油リグ市場で25%近いシェアを持つ?

ヘルマリックが公表する原油リグの市場シェアです。

同社によると、ヘルマリックは25%近い市場シェアを確保しています。また、20年12月時点では、シェアが大きく増えていますね。これは、脱炭素化や原油安により、他の小規模事業者が撤退している可能性があります。

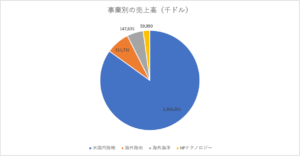

注目4:米国内の油田掘削が売上高の84%を占める?

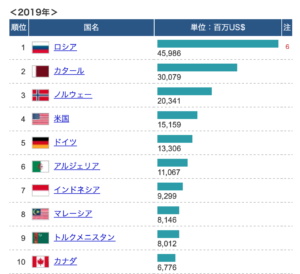

ヘルマリックの2019年度の事業別売上高です。

事業別売上高を見ると、米国内の比率が最も高く全体の84%を占めます。そのほかは、エクアドルやコロンビア などの海外陸地が7%、メキシコ湾などの海外海洋が5%、HPテクノロジーが2%です。ヘルマリックの売上高は、米国内の石油やガス田の掘削の増減に大きな影響を受けますね。

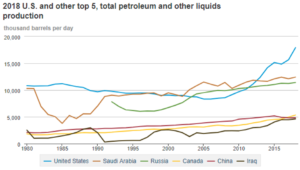

注目5:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、原油にも応用する事でシェールオイルの生産量も増やしています。意外と知られてない事実だが、米国は原油の輸出額ランキングで世界6位、天然ガスは世界4位の輸出大国です。

そのため、米国内での油田・ガス田の掘削も増加しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ヘルマリック(HP)の四半期決算は?

- 1920年に創業した、油田・ガス田の掘削請負業者である

- 原油生産者以上に、業績は原油価格の影響を受けやすい

- 売上高の最高値は、14年の原油価格が100ドルをこえたとき

- 16〜18年に原油が回復するも、14年のピークを超えていない

- 19年は売上高が好調でも、営業利益率は7%と低い水準である

- 15年以降にBPSとEPSは低迷し、EPSは毎年赤字である

- 20年3Qは前年比で53%減、3分の1に減配を決める

個人的には、ヘルマリックは保有したい銘柄のひとつです。

なぜならば、米国シェール投資は過去最低水準に落ち込むも、22年には回復していくと思うからです。原油価格が80ドルを超えると、再び米国シェール企業は再び増産を開始する可能性が高いです。

脱炭素リスクは重要ではなく、原油価格に影響を受ける銘柄ですね。

22年2月時点の米国原油のリグ数は495です。これは、コロナ以前と比較すると3割も下回った状態にありますね。大手シェール企業は原油価格が上向いてもなお、生産活動を抑制しています。

ただ、2月の原油価格が88ドルまで上昇しています。同社は米国最大のリグフリートで、シェール活動開始の恩恵を受ける企業です。

原油などの大手シェール企業は、活動を抑制しています。これまで、原油を大量に精算しすぎたために、原油価格が低く抑えられていたからです。そのため、同社の動向を予想するには、原油大手企業の動向を注視する必要があります。

コメントを残す