コロナによる原油やガス価格の暴落で、エネルギー株に投資する人が増えています。欧州や中国の電力問題で、21年後半に天然ガス市況が上向いています。23年2Qは売上前年比−60%、3Qは−43%に改善しています。

- 「世界各国の経済活動再開で、利益を得られるはずだ…」

- 「破綻するシェール株もあるが、原油が上昇するはずだ…

- 「予想PER10倍と割安で、安全にバリュー投資ができる…」

EQTは、天然ガスを採掘する米国最大のシェール企業です。天然ガスの採掘量が多いアパラチア地域で活動しており、収益の大半はマーセラスシェール層からです。

個人的には、EQTは投資したい銘柄のひとつです。

なぜならば、欧州のエネルギー危機もあり、世界的に天然ガスの需要が増しているからです。代替品である石炭も、ガスと同様に価格が上昇していますね。そのため、同社の売上は3桁増で、22年の営業利益率も57%も上昇しています。

ただ、今後の天然ガス市況を予想するのは難しいですね。

22年8月に9.5ドルで高値をつけた天然ガスは、11年には急落しています。欧州での需要が急増したが、米国内では輸送能力が足りず余っているからです。また、欧州危機が落ち着いたり、中国で石炭を増やすなど、不確定要素も高いですよね。

以上を踏まえると、天然ガス関連は原油ほどは自信を持って購入できません。ただし、23年11月時点の予想PER14倍は割安だといえますね。

- EQT株の4半期決算(23年7-9月)は?

- EQT株の過去10年間の売上高や営業利益は?

- 21年後半に天然ガス価格は高騰、22年も続くのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

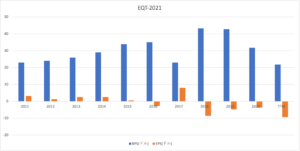

EQTの四半期決算は?

EQTの四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:18.17億ドル(前年比−26%)

- 営業利益:—億ドル(—%)

- 純利益:12.19億ドル(+180%)

- 1株当たり利益:1.70ドル(+109%)

23年2Q決算(23年6月30日)

- 売上高:10.18億ドル(前年比−60%)○

- Sales of natural gas:8.48億ドル(−75%)

- Gain on derivatives:1.64億ドル(前年度−0.84億ドル)

- Net marketing:0.06億ドル(−19%)

- 営業利益:−0.34億ドル(前年度13.61億ドル)

- 純利益:−0.66億ドル(前年度8.91億ドル)

- 1株当たり利益:−0.18ドル(前年度2.19ドル)○

23年3Q決算(23年9月30日)

- 売上高:11.86億ドル(前年比−43%)

- Sales of natural gas:10.01億ドル(−73%)

- Gain on derivatives:1.77億ドル(前年度−16.27億ドル)

- Net marketing:0.06億ドル(+146%)

- 営業利益:0.15億ドル(−83%)

- 純利益:0.81億ドル(−89%)

- 1株当たり利益:0.20ドル(−89%)

3Qの売上高は−43%で11.86億ドル、営業利益は0.15億ドルでした。23年1Qや2Qと同様に、2Qの売上と利益は低迷していますね。営業利益率は1.2%と低いですね。

22年8月24日に再高値9.3ドルを付けた天然ガス価格は、11月には急落していますね。

23年10月もガス価格は2.9ドルと低迷しています。

欧州のガス危機は依然としてあるも、米国内のガス価格の動向を注視したいですね。

• タグヒルとXcLミッドストリームの戦略的買収を予定より前倒しで完了し、以前の統合と比較して記録的なペースで進捗

• わずか 60 日間の資産運用で、従来のタグヒルのパフォーマンスと比較して、掘削と完了の効率が最大 40% 向上しており、坑井 1 フィートあたり最大 150 ドルのコスト削減の可能性があります。

• 48時間で18,264フィートという新たな掘削世界記録を樹立し、第2四半期にEQTが樹立した既存の世界記録を破る。

• 第 3 四半期中に 2 人のフラククルーがそれぞれ月間 500 時間以上のフラクポンピング時間を達成し、完成効率の新しい EQT 記録を樹立

• EQTのマウンテンバレーパイプライン容量1.2Bcf/日すべてをカバーする天然ガス市場史上最大規模の2件の確定販売契約を締結し、下流市場の拡大を下支えしながら長期プレミアム価格を固定した。

• LNG 戦略の勢いが継続し、コモンウェルス LNG から年間 100 万トンの LNG を生産する有料液化サービスに関する基本協定 (HOA) に署名。

• ムーディーズで投資適格に格上げされ、現在は 3 つの信用格付け会社すべてで投資適格となっています。

• 基本配当を 5% 増額し、年率で 1 株あたり 0.63 ドルにしました。 2021 年後半の開始以来、基本配当の累積成長率は 25% 以上

• ウェストバージニア州と初の森林管理パートナーシップを締結し、2025 年までに EQT のネットゼロ(2) への道のリスクを回避

• 2024 年に戦略的にヘッジを追加し、2024 年第 1 四半期から第 3 四半期までの平均価格は MMBtu あたり 3.59 ドルでフロアカバレッジの合計が 40% を超えますが、2025 年にはヘッジなしのままとなります。社長兼最高経営責任者(CEO)のトビー・Z・ライス氏は「第3四半期には、8月下旬にタグヒルとXcLミッドストリームの戦略的買収を完了するなど、EQTで多くの前向きなハイライトと新記録が達成された。これらの資産の統合は記録的なペースで行われている」と述べた。 、当社独自のデジタル プラットフォームの力と、当社の統合戦略に加えられた継続的な改良を強調しています。」

ライス氏は続けて、「運営面では、私たちのチームはまた素晴らしい四半期を過ごし、世界掘削記録を破り、史上最高の完了効率を達成しました。私たちは、チームとともにタグヒルの資産でこのクラス最高の実行を解き放ちました」と述べた。 わずか 60 日間の資産運用で掘削と完成の効率が約 40% 向上しました。実証済みの統合プロセスと運用効率のさらなる向上を促進する機会を組み合わせることで、Tug Hill および XcL Midstream の買収から得られる価値を最大化できる当社の能力に大きな自信を与えています。 。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

EQTの過去10年間の損益計算書は?

EQTは1980年に0.6ドルで上場しました。14年に59ドルをつけるも、その後は長く低迷しています。23年11月は42ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、19年と20年は低迷し21年に回復しています。21年は売上高が前年比+82%に増え、営業利益率は20%まで上昇しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とPS(1株あたり純利益)です。BPSは20年に下落していますね。また、EPSは16年以降からは赤字が続いています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、徐々に上向いています。投資CFは低く抑えられている上に、営業CFも伸びていません。全体的に事業は縮小傾向にあるといえます。

では、私たちはどのように投資判断すればいいのでしょうか?

EQTの注目ポイントは?

EQTの注目すべきポイントを紹介します。

注目1:21年11月のガス価格は前年比+3倍?

過去10年間の天然ガス価格の推移です。

2008年に13ドルを付けた天然ガスは、14年のシェール革命を経て価格は長く低迷しています。ただし、20年3月に1.6ドルだったが、21年9月には3倍以上の5.5ドルを付けています。

欧州と中国の電力危機もあり、11月も高値で推移しています。

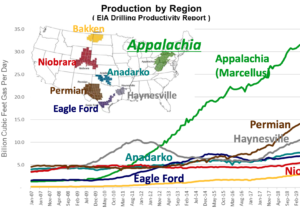

注目2:シェールガスの生産量は右肩上がりで増加?

シェールガスの生産量は、一貫して上昇傾向にあります。

特に生産量が著しく増えているのは、AppalachiaとPermian地方ですね。15年の原油価格暴落で、コストが高いシェールオイル やガスの生産量が一部の地域で鈍化しました。しかしながら、技術開発でコスト削減に成功した事で再び生産量は増加しています。

2000年代始め、北米の天然ガス生産の主役はメキシコ湾の海上でした。

しかしながら、シェール革命とその後の技術革新によるコスト削減で、米国内陸地に天然ガスの生産地が移動しています。メキシコ湾の天然ガス生産量は、2002年から5分の1に低下しました。米国内陸地に移動した理由は、シェールオイル やガスの方が生産コストが低いからです。

同社は生産量が増えているアパラチア地方で活動しています。

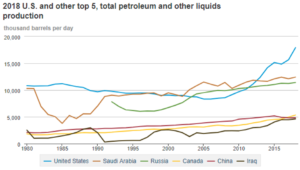

注目3:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、石油にも応用する事で生産量を増やしています。

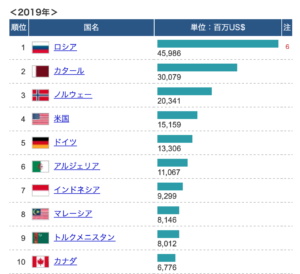

また、天然ガスの生産量は、米国とロシアが中東諸国の4倍以上の生産量があります。シェール革命で天然ガスの生産量が増え続けている米国は、世界2位のロシアとも差を広げつつあります。

意外と知られてない事実だが、米国はすでに世界4番手の天然ガス輸出大国です。米国内で余った天然ガスは、液体化(LNG)して海外に輸出しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:EQTの四半期決算は?

- 1925年に創業、天然ガスの採掘量が多いシェール企業

- ガスの生産量が多い、アパラチア盆地で活動している

- 米国は20年に、ロシアとカタールに次ぐ輸出大国である

- 08年から天然ガス価格は安く、長い間低迷していた

- 営業CFも投資CFも伸びず、事業は縮小傾向にある

- 21Q3の売上は前年比+200%だが、ヘッジが原因で赤字である

個人的には、EQTは投資したい銘柄ではありません。

なぜならば、天然ガス市況は急激に上向くも、22年初めには落ち着くと思うからです。21年後半に欧州や中国の電力問題が発生し、21年10月に米国天然ガス価格は前年比3倍の6.2ドルを付けました。これにより、21年3Qの売上高は前年比+200%と好調です。

ただ、中国が石炭の生産を増やすなど、冬以降は落ち着きそうですね。

天然ガスは安価だったために、原油や石炭のシェアを奪う形で拡大してきました。しかし、高値を維持するならば、今度は逆に原油や石炭などに変わる可能性があります。また、長期的には脱炭素化など、22年以降の動きを予想するのは難しいです。

ただし、22年2月時点の予想PERは10倍で割安だといえますね。

赤字企業に投資するよりも、収益性が高い方が安心して投資できますね。また、特別配当を含むと、21年3Qの配当利回りは6%前後と高いです。

コメントを残す