原油企業のキャロン・ペトロリウムは、経済再開の最も恩恵を受ける銘柄ですね。原油価格は21年6月時点で68ドルまで回復し、営業利益は前年比3.2倍です。株価が急落した20年3月と比較して、現在の株価は10倍にも高騰しています。

- 「経済再開で原油企業は加速、株価は1年で10倍に上昇した…」

- 「営業利益は前年比3.2倍、原油価格はまだ上昇するはずだ…」

- 「売上高2.5倍の純損失があるが、予想PER7倍は割安なのか…」

キャロン・ペトロリウムは、石油および天然ガスの生産会社です。パーミアン盆地地域で掘削し、リースや資産スワップを通じて、鉱区を獲得しながら資産を増やしています。21年前半に業績が急回復し始め、営業利益率は42%まで上昇しています。

個人的には、キャロン・ペトロリウムは投資したい銘柄ではないです。

なぜならば、レバレッジを掛けていたことで、巨額の純損失額を計上してるからです。20年の純損失額は25.3億ドル、21年は28.3億ドル、売上高の2.5倍に及ぶほど大きいです。損失額は価格暴落による資産の再評価とデリバティブ取引による損失です。

ただし、短中期的には同社の業績と株価は大きく上昇すると思います。

なぜならば、財務的に悪化していた同社は、他の原油銘柄よりも反発が期待できるからです。すでに、21年6月に株価は10倍にも高騰していますね。23年5月の予想PER2.8倍は割安です。

- CPEの4半期決算(23年1-3月)は?

- CPEの過去10年間の売上高や営業利益は?

- 営業は好調だが、売上高の2.5倍の純損失額を抱えている?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

キャロン・ペトロリウム(CPE)の四半期決算は?

キャロン・ペトロリウム(CPE)の過去四半期の決算を紹介します。

22年3Q決算(22年9月30日)

- 売上高:8.35億ドル(前年比+51%)◯

- Oil:5.75億ドル(+40%)

- Natural gas:0.81億ドル(+125%)

- Natural gas liquids:0.67億ドル(+15%)

- sales of purchased oil:1.11億ドル(+131%)

- 営業利益:4.40億ドル(+41%)

- 純利益:5.49億ドル(+221%)

- 1株当たり利益:8.88ドル(+143%)✖️

22年4Q決算(22年12月30日)

- 売上高:7.04億ドル(前年比+1%)

- 営業利益:—億ドル(—%)

- 純利益:2.72億ドル(−4%)

- 1株当たり利益:3.36ドル(+26%)

23年1Q決算(23年3月30日)

- 売上高:5.60億ドル(前年比−28%)◯

- Oil:4.09億ドル(−26%)

- Natural gas:0.23億ドル(−46%)

- Natural gas liquids:0.43億ドル(−36%)

- sales of purchased oil:0.83億ドル(−26%)

- 営業利益:1.84億ドル(−54%)

- 純利益:2.20億ドル(前年度−0.07億ドル)

- 1株当たり利益:3.57ドル(前年度−0.13ドル)◯

1Qの売上高は前年比−28%で5.60億ドル、営業利益は−54%で1.84億ドルでした。22年3Qと4Qに続き、23年1Qの売上も減速していますね。営業利益率は32%と減速しています。

シェール生産量が多いパーミヤン地域で活動してる同社は、さらに業績が上向きでそうです。23年にはさらに掘削リグを増やしています。

社長兼最高経営責任者(CEO)のジョー・ガットは、次のように述べています。 「今年の上半期の大規模プロジェクトの実行は、今年の残りの期間を通じて生産の成長とキャッシュフローを促進します。これらのプロジェクトは、堅実な掘削と完了の効率と一貫した高レベルの 業績は良好です。当面の債務削減目標を達成し、今年後半に株主還元プログラムを実施することに引き続き取り組んでいます。」

OUTLOOK:

Callon は第 2 四半期に入り、デラウェア盆地に 4 台、ミッドランド盆地に 2 台、イーグル フォードに 1 台の計 7 台の掘削リグを稼働させました。 当社は、この掘削ペースを年半ばまで維持する予定です。 Callon は現在、2 人の完了クルーを使用しています。

第 2 四半期について、同社は 105 ~ 108 MBoe/d を生産する予定です。

63 – 65 MBbls/日のオイル量。 販売に転じた総坑井は、33 – 38 総坑井 (31 – 36 ネット) になると予想されます。 運用資本支出は、発生ベースで 2 億 8,500 万ドルから 3 億ドルになると予想されます。 第 2 四半期のガイダンスは、添付のプレゼンテーションで入手できます。

23年2Q決算(23年6月…)

23年2Q決算は、8月4日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

キャロン・ペトロリウム(CPE)の損益計算書は?

キャロン・ペトロリウムは90年に86ドルで上場しました。株価は08年に最高値274ドルをつけるも、その後は長く低迷します。20年3月に5ドルまで下落するも、23年5月は32ドル前後で推移しています。

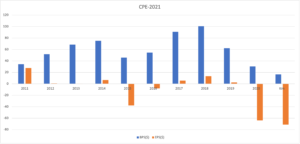

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に上昇しています。営業利益率はコロナ禍で11%まで下落するも、21年には18%まで回復していますね。ただし、20年は原油や天然ガスの再評価やデリバティブ取引で損失を計上しています。

20年と21年の純損失額は、売上高の2.5倍にも及びます。

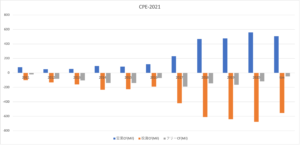

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは18年をピークに右肩下がりです。EPSも20年と21年に大きく下落しています。ただし、自己資本比率は17%と、すぐに倒産を危険視する水準ではないです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、常に赤字が続いています。営業CFは上昇しているが、それ以上に投資CFが拡大しています。同社は既存の土地の新興地域を掘削するだけでなく、賃貸借、リース、資産スワップを通じて鉱区を獲得しています。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

キャロン・ペトロリウム(CPE)の注目ポイントは?

キャロン・ペトロリウム(CPE)の注目すべきポイントを紹介します。キャロン・ペトロリウムは、石油および天然ガスの生産会社です。パーミアン盆地地域で掘削し、リースや資産スワップを通じて、鉱区を獲得しながら資産を増やしています。

注目1:原油価格は21年6月に68ドルに回復?

WTI原油価格の週足チャートの推移です。

20年4月に原油価格は20ドルまで暴落しました。しかしながら、21年6月には68ドルと、最安値よりも3.4倍も上昇していますね。21年6月時点では、ワクチン普及が進み米国と英国が経済活動を再開しています。

インドの変異株も収まり、世界的にも経済活動を再開する地域が増えていますね。そのため、原油価格はまだ上昇する可能性が高いです。

では、原油の需要はどれくらい回復するのでしょうか?

注目2:21年Q3にコロナ以前の水準まで回復する?

21年以降の原油の供給と需要予測です。

世界の原油消費量(緑色)を見ると、19年Q4の101百万バレルから、20年2Qに84百万バレルまで急落しました。しかしながら、21年Q3には98百万バレルまで回復し、22年Q3には過去最高水準を更新する見込みです。

キャロン・ペトロリウムの業績が上向いたのは、原油の需給が回復してるからです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:キャロン・ペトロリウムの四半期決算は?

- 90年に上場した、石油を開発生産する米国企業である

- 原油が売上の82%、天然ガス液体が8%、天然ガスが5%

- パーミアン盆地地域で掘削、鉱区を獲得して資産を増やす

- 売上高は上昇するも、20年の営業利益率は11.5%

- 21年1Qは営業利益が前年比3.2倍、利益率は42%

- レバレッジをかけたことで、純損失額は売上高の2.5倍

- 原油価格が上昇し、1年で株価は10倍に高騰している

個人的には、キャロン・ペトロリウムは投資したい銘柄ではないです。

個人的には、キャロン・ペトロリウムは投資したい銘柄ではないです。

なぜならば、レバレッジを掛けていたことで、巨額の純損失額を計上してるからです。20年の純損失額は25.3億ドル、21年は28.3億ドル、売上高の2.5倍に及ぶほど大きいです。損失額は価格暴落による資産の再評価とデリバティブ取引による損失です。

ただし、短中期的には同社の業績と株価は大きく上昇すると思います。

なぜならば、財務的に悪化していた同社は、他の原油銘柄よりも反発が期待できるからです。すでに、21年6月に株価は10倍にも高騰していますね。11月時点で予想PERは3.8倍と低く、まだまだ上昇余地は大きいと思います。

個人的には、純損失額が気になるため投資したい銘柄ではないです。安全に投資するならば、同じく生産量が多いパーミヤン地区に油田を持つパイオニア・ナチュラル(PXD)に投資します。

21年2Qは前年比+274%、3Qは+157%に急回復しています。

コメントを残す