ウクライナ危機により、欧州で天然ガスの需要が増していますね。そのため、浮体式貯蔵再ガス化設備(FSRU)の需要も増える可能性が高いです。ただし、21年4Qの売上は前年比−3%、22年1Qは+3%に上向いています。

- 「経済活動再開で、エネルギー株は必ず利益を得られる…」

- 「40年のLNG需要は2倍、アジアや欧州で輸出量が拡大してる…」

- 「PERが6倍と割安で、安全にバリュー株投資ができるはず…」

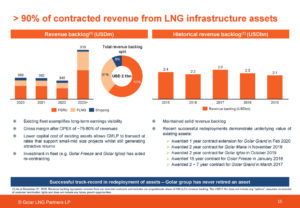

ゴラールLNGは、LNGの海上輸送と陸上の再ガス化を行う国際的な海運会社です。パイプラインに輸送する再ガス化の需要が大きく、売上高全体の61%を占めています。LNGタンカーは26隻を保有し、中規模のLNG専門の海運企業です。

個人的には、ゴラールLNGは投資したい銘柄のひとつです。

なぜならば、ウクライナ危機でLNGの需要が増しているからです。同社の業績は伸びていないが、欧州の天然ガス危機は同社に追い風が吹きそうですね。天然ガス不足により、再ガス化の需要は急速に増しています。

同社は設備投資するために、積極的に資金調達しています。

22年1Qに NFE株を売却し2.53億ドル、LNG船の子会社CoolCoを設立し8隻を売却しています。BP との共同プロジェクトが23年4Qに完成すれば、同社のFLNGの収益は3年以内に4倍になると言います。

そのため、22年5月のPER6.3倍は割安ですね。

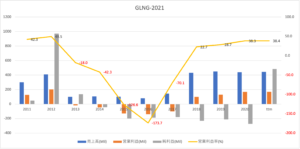

- ゴラールLNG株の4半期決算(22年1-3月)は?

- ゴラールLNG株の過去10年間の売上高や営業利益は?

- ゴラールLNG株は、リスクが高く長期保有に向かない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ゴラールLNG(GLNG)の四半期決算は?

ゴラールLNG(GLNG)の四半期決算を紹介します。

22年3Q決算(22年9月30日)

- 売上高:0.682億ドル(前年比+7%)

- 営業利益:—億ドル(—%)

- 純利益:1.41億ドル(+255%)

- 1株当たり利益:—ドル(—%)

22年4Q決算(22年12月31日)

- 売上高:0.589億ドル(前年比−10%)

- 営業利益:—億ドル(—%)

- 純利益:➖0.714億ドル(+791%)

- 1株当たり利益:—ドル(—%)

23年1Q決算(23年3月31日)

- 売上高:0.739億ドル(前年比+25%)

- FLNG:0.562億ドル(+53%)

- Other:0.123億ドル(−28%)

- Shipping:0.054億ドル(−1%)

- 営業利益(EBI):0.841億ドル(−6%)

- 純利益:➖0.925億ドル(前年度4.10億ドル)

- 1株当たり利益:—ドル(—%)

1Qの売上高は前年比+25%で0.739億ドル、営業利益(EBITDA)は0.841億ドルでした。22年3Qや4Qと比較して、23年1Qの売上は上向いていますね。

欧州の天然ガス需要増により、同社は23年の収益について強気です。

Golar LNG Limited(「Golar」または「当社」)は、2023 年第 1 四半期の調整後 EBITDA1 が 8,400 万ドル、Golar に帰属する純損失が 1 億 200 万ドルと報告しています。これには、現金以外の時価評価費用 1 の 1 億 8,800 万ドルが含まれます。

Golar のキャッシュ総額 1 は 10 億ドルで、これには制限付き現金 1 億 1,300 万ドルが含まれます。

強固なバランスシートの状況と堅実な営業キャッシュフローの見通しに基づいて、Golar は四半期配当を復活させ、2023 年第 1 四半期には 1 株あたり 0.25 ドルを配当する予定です。

最大1億5,000万ドルの自社株買いプログラムを承認。

残りの 450 万株を売却して Cool Company Ltd. (「CoolCo」) への投資を終了し、5,600 万ドルの純利益を獲得しました。

New Fortress Energy Inc. (「NFE」) の Golar Hilli LLC の権益を 410 万 NFE 株と現金 1 億ドルで再取得し、残りの 120 万 NFE 株を純利益 4,600 万ドルで売却して NFE 投資を終了しました。

既存のヒリー債務枠の条件を改善するための信用承認により、債務返済コストが削減されます。

1977年建造LNG船ガンドリアを純利益1,500万ドルで売却することに合意し、年間350万トンのMKII FLNGへの転換を目標とした2004年建造LNG船富士LNGを取得するオプションを行使することで、高グレードのFLNG転換候補となった。

ナイジェリア国営石油会社(「NNPC」)と潜在的な FLNG 機会の共同開発に関する覚書(「MOU」)を締結。

2025年満期の無担保社債を2,000万ドル買い戻し、財務上の柔軟性を高める社債条件の修正の承認を確保した。FLNG Hilli: FLNG Hilli は、四半期を通じて 100% の経済稼働率を達成し、好調な運用実績を維持しました。 2023年3月15日、GolarはFLNG Hilliに対するNFEの権益の買い戻しを完了し、2023年1月1日から2026年7月までのGolarの年間ランレート分配可能調整後EBITDA1を年間約7,000万ドル増加させ、予想される再投資に対する当社のエクスポージャーを増加させました。 -世界で最もパフォーマンスの高いFLNGの上昇幅が縮小。 ブレント原油とオランダ権原移転ファシリティー(「TTF」)価格の下落により、FLNG ヒリの 2023 年第 1 四半期の分配可能調整後 EBITDA1 は、2022 年第 4 四半期の 1 億 1,400 万ドルから 2023 年第 1 四半期には 9,400 万ドルへと 2,000 万ドル減少し、そのうち Golar の増加分は 8,800 万ドルでした。 、2022年第4四半期の8,600万ドルと比較して。

2023年1月、ゴーラーは2023年と2024年のTTFヘッジを事実上解消し、TTFヘッジされた分配可能調整後EBITDA1の約1億4000万ドルを確保し、TTF連動生産に対する市場エクスポージャーを完全に取り戻した。 2023 年と 2024 年の残りの期間、ロックインされた TTF 分配可能調整後 EBITDA1 は、ゴーラー社の通行料のシェアと市場連動ブレント原油および TTF 手数料エクスポージャーに追加され、以下のように配分されます。

2023年4月から12月:TTF連動生産の100%が解消され、第2、3、4四半期のそれぞれで約2,300万ドルに相当する約6,800万ドルの分配可能調整後EBITDA1を確保。 と

2024 年通年: TTF 連動生産の 50% が解消され、2024 年には四半期あたり約 1,200 万ドルに相当する約 4,900 万ドルの分配可能調整後 EBITDA1 が確保されます。FLNG Hilliのセール・アンド・リースバック施設の貸し手は、施設マージンを削減し、償却プロファイルと償却期間を延長することに同意した。 信用承認された変更を受けて、FLNG ヒリの年間債務返済コストは、2023 年の現在のレベルである約 1 億 2,600 万ドルから約 9,300 万ドルに減少します。 このうちゴーラー社の株式の94.6%は8,800万ドルに達し、そのうち4,000万ドルが元本、4,800万ドルが利息となります。 新しい条件では施設の満期が2028年から2033年に延長され、2026年7月に期限切れとなるペレンコとの既存契約の再契約に関連して財務上の柔軟性が高まる。 慣例的な文書の履行を条件として、新しい規約は 2023 年第 3 四半期に発効する予定です。

FLNG Gimi: FLNG Gimi は現在、技術的に 94% 完成しています。 FLNG Gimiの造船所出発日は、必要なスキルとリソースがよりアクセスしやすいシンガポールで船舶の完成と試験、および試運転作業の大部分を実行できるようにするため、2023年上半期から2023年第3四半期に延期されました。 更新された出航タイミングは、トーチュー プロジェクトの最初のフィード ガスに影響を与えることはないと予想されます。 プロジェクトの遅延の結果、リース・アンド・運営契約(「LOA」)に基づく試運転前の契約上のキャッシュ・フローが開始されました。 これらの試運転前の契約上のキャッシュフローの一部に関する LOA 契約解釈紛争は現在、不可抗力請求に関連して 2020 年に以前に発表された遅延の結果として BP から Golar に支払われるべき支払いに関して、Golar と BP の間で存在しています。 この紛争は、ゴラールへの約30億ドルの調整後EBITDAバックログ1を解放すると予想される20年間のプロジェクトの広範な実行には影響を及ぼさない。これは年間調整後EBITDA1約1億5,100万ドルに相当する。

FLNG ビジネス開発: Golar は、ナイジェリアにおける FLNG 事業の共同開発について NNPC と覚書を締結しました。 MOUの署名後、両当事者は潜在的なFLNGプロジェクト用の名前付きガス田の初期開発に多大なリソースを割り当てました。 重大な技術的および商業的進歩が見られました。 このMOUの期間は5年間で、ナイジェリアで実証済みの座礁ガス田および関連ガス田に複数のFLNGプロジェクトを導入する可能性を探るという両当事者の野望が盛り込まれている。

NNPC はアフリカ最大の石油生産者であり、ガス輸出を拡大する戦略を持つナイジェリアの最も重要なエネルギー利害関係者です。 ナイジェリアのガス仕様と海洋条件は、Golar の FLNG ソリューションに理想的に適しています。

ここ数カ月間、FLNG ヒリの代替案の再契約に対する関心と機運が大幅に高まっている。 現在の契約よりも経済的に魅力的ないくつかの有望なプロジェクトが現在議論されています。 Golar は引き続き、ガス資源所有者と連携した商業構造をターゲットにしており、競合する世界的な LNG 輸出プロジェクトと比較して魅力的な損益分岐点生産コストと商品価格連動性の上昇に焦点を当てています。 FLNG Hilli は、優れた運用実績と短期的な可用性により、ガス埋蔵量を収益化できる独自の立場にあります。 FLNG Hilli を完全に活用すると、現在の LNG フォワードカーブに基づいて年間収益が 10 億ドルを超える可能性があり、ガス資源所有者と Golar の間で分配されます。 したがって、FLNG Hilli の新しい憲章を締結することは、同社にとって商業上の優先事項です。

新たなFLNG機会への機運が高まった結果、ゴーラー社はガンドリアを売却し、MKII FLNG転換プロジェクトの対象となる148,000cbmのモス設計運搬船富士LNGを取得するオプションを行使することで、FLNG転換候補をハイグレード化した。 純利益1,500万ドルでのガンドリアの売却は、慣習的な完了条件を満たすことが条件であり、2023年下半期に完了する予定です。富士LNGの購入価格残高7,300万ドルのうち、1,100万ドルは2023年第2四半期に支払われる予定です。 残りは2024年初めにゴーラー社が引き渡しを行う予定だ。 主要な納期の長い品目が発注されているため、現在はヤード EPC 契約と資金調達に焦点が当てられています。 MKII プロジェクトへの最終投資決定は、魅力的な資金調達と憲章上のさらなる認知度の確保に関連しており、当四半期中に両方の面で大きな進展が見られます。

FSRU: FSRU タンドラの乾ドック、サイトの試運転および接続でスナムを支援する開発契約に関して得た料金は、2023 年第 1 四半期に 700 万ドルに達しました。上記に関連する費用は発生したものとして認識され、2023 年第 1 四半期には 1,800 万ドルに達しました。 プロジェクト開発費に含まれます。

22年2Q決算(22年6月…)

22年2Q決算は、8月27日に公開予定です。

では、売上高や営業利益の10年間の推移はどうなっているのでしょうか?

ゴラールLNGの10年間の損益計算書は?

ゴラールLNGは2008年の原油高騰で25ドル、天然ガスが5ドルを付けた14年に最高値70ドルを付けています。23年6月は21ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、18年以降は売上の横ばいが続きます。純利益は赤字だが、営業利益率は38%と高いですね。純損失額が大きいのは、持分法投資損益を計上しグループ全体では赤字だからです。

21年に同社は関連グループを売却しています。

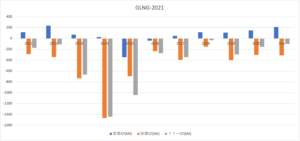

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。どちらも安定していないですね。関連事業を売却したことで、21年のEPSは黒字です。

その3:営業CFと投資CFの10年間の推移は?

LNGビジネスは設備投資が大きく、利益が出にくいビジネスだと分かります。過去10年間でフリーCF(営業CF−投資CF)が黒字化には成功していません。16年以降は投資を抑えても、フリーCFの赤字が続いていますね。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ゴラールLNG(GLNG)の注目ポイントは?

ゴラールLNGに投資する上での注目ポイントを紹介します。ゴラールLNGの業績は、世界的に天然ガスの需要が高まり、LNGの流通量が増えれば上昇しますね。

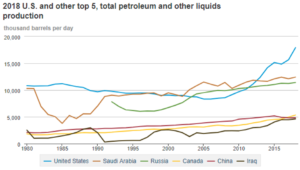

注目1:米国は45年ぶりに世界最大の産油国になった?

米国は2018年に世界最大の産油国になりました。

1日当たりの石油生産量は、2013年にサウジアラビアやロシアを抜いています。2018年の年間平均生産量は1095万BDとなり、45年ぶりに世界1位の産油国です。2019年も勢いは止まらず、生産量は増加を続けています。

生産量が急増した理由は、2010年代に始まったシェール革命の影響が大きいです。シェール層から天然ガスを取り出す技術は、石油にも応用する事で生産量を増やしています。

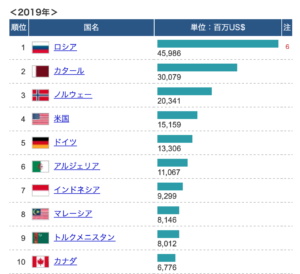

また、天然ガスの生産量は、米国とロシアが中東諸国の4倍以上の生産量があります。シェール革命で天然ガスの生産量が増え続けている米国は、世界2位のロシアとも差を広げつつあります。

意外と知られてない事実だが、米国はすでに世界4番手の天然ガス輸出大国です。米国内で余った天然ガスは、液体化(LNG)して海外に輸出しています。

米国の原油や天然ガスの生産量増を支えているのは、シェールオイルやガスですね。実は、貿易摩擦で中国の輸出量がゼロでもLNG輸出量は増加しています。

注目2:貿易摩擦でもLNG輸出量は前年比63%増?

米国のLNG輸出量は年々増加し、19年2Qは前年比で63%増を記録しています。

シェール革命で豊富な天然ガスを生産し始めた米国は、2016年に中南米向けにLNGの輸出を開始します。アジア、欧州、中南米の地域で、輸出量は大きく増えていますね。天然ガス(LNG)の輸出量は増加傾向にあり、2020年にはエネルギーの純輸出大国になりました。

中国への輸入は、2017年後半にピークを付けるも、貿易摩擦の影響で19年にはゼロです。それでも、欧州や他アジア国の需要に支えられて増加していますね。

欧州向けの輸出が増えてる理由は、欧州諸国はロシアの天然ガス依存度を減らしたいからです。日本、韓国、台湾も、中東からの依存度を減らしたいと思っていますね。中南米で需要が増えているのは、関税が掛からない上に、経済成長が著しい国が多いからです。

LNG需要は、2040年には現在の2倍に達すると言います。

注目3:LNG需要は2040年に2倍に増える?

世界のLNG需要は、今後も増え続ける事が予想されます。

天然ガスの人気が高い理由は、石油よりも安い上に環境にやさしいからです。天然ガスは、石油よりも二酸化炭素排出量が30%少なく、石炭よりも47%も少ないです。さらには、米国のシェール革命で大量に生産された事で、コストが最も低いエネルギーになりました。

米国内では、天然ガスの発電コストは石炭よりも低く、急速に普及が増えていますね。アジア諸国は、原油価格に連動したLNG価格で輸入する国が多く、LNGが普及すればコストを下げられる利点があります。

40年のLNG需要はアジアを中心に倍増し、年間8億1000万トンに達すると見込まれます。

では、ゴラールLNGの事業別の売上高はどうなっているのでしょうか?

注目4:陸上パイプライン設備の運営が売上高の61%?

ゴーラルLNGは、大きく分けて3つの事業に別れます。

売上高が最も大きいのはFSRUで、全体の61%を占めます。FSRUとは、LNGタンカーから積み下ろし、再ガス化した天然ガスを陸上のパイプラインに送出する設備です。ゴーラルLNGは、FSRUの買収や保有、チャーターを世界的に展開しています。

次に多いのが、FLNGで31%を占めます。FLNGとは、洋上におけるLNGの液化設備および再ガス化設備全般です。最後にShippingが8%を占めていますね。ゴラールLNGは、タンカー船を26積保有しLNGの輸送や造船契約も手掛けています。

ゴラールLNGは、将来に対して強気の予想をしています。21年や22年は売上高は横ばいだが、LNG需要を見越し、23年以降は3倍近い売上高になると考えていますね。

まとめ:ゴラールLNG(GLNG)の決算は?

- 2001年にバミューダで設立、LNG全般を扱うエネルギー企業

- 26隻のタンカー船を保有し、LNGの輸送や貸し出しも行う

- 陸上のパイプライン設備を運営し、世界的にチャーターも行う

- 持分法投資損益を計上することで、毎年純利益は赤字である

- 14年以降のBPSは減少を続け、EPSはずっと赤字である

- 過去10年間で、1度もフリーCFは黒字化していない

個人的には、ゴラールLNGは投資したい銘柄のひとつです。

なぜならば、ウクライナ危機でLNGの需要が増しているからです。同社の業績は伸びていないが、欧州の天然ガス危機は同社に追い風が吹きそうですね。ただし、21年4Q時点でも業績に変化は起きず、先の展開はまだ読めないですね。

LNG船の需要で同社がどのように動くのか注視したいですね。いずれにしても、22年5月のPER6.4倍は割安だと言えます。

コメントを残す