海底油田向けに設備を提供するテクニップFMCは、原油価格の高騰で恩恵を受ける銘柄ですね。20年以降はシェール企業の生産が増えず、再び海上油田も注目を浴びつつあります。23年2Qの売上は前年比+14.8%、3Qは+18.7%に加速しています。

- 「世界各国の経済活動再開で、エネルギー株は恩恵を受ける…」

- 「シェール企業の台頭で、株価は高値から−87%も暴落した…」

- 「21年12月に、原油価格は70ドルまで回復している…」

テクニップFMC(FTI)は、海底油田生産者向けに海底設備や建設サービス、原油タンカーを提供する英国企業です。17年にフランステクニップ社と米国FMCテクノロジーズが合弁した企業です。同社は主にブラジルの海底油田に提供しています。

個人的には、テクニップFMCは投資したい銘柄ではありません。

なぜならば、米国シェールが台頭する以前から、売上は伸び悩み利益率も低いからです。事業が好調だった13年でも、営業利益率は8.9%と低いですね。原油価格が上昇して海底油田が注目されても、大きな恩恵を受けないと思います。

ただ、中長期的には同社の業績は上向くと思います。

なぜならば、世界8位の産油国ブラジルの大手企業ペトロブラス(PBR)と業務提携しているからです。ブラジルは非OPECの中で数少ない原油生産量が増え続けている国です。同社CEOも海底油田の強気相場は25年まで続くと言及しています。

- テクニップFMCの4半期決算(23年7-9月)は?

- テクニップFMCの過去10年間の売上高や営業利益は?

- シェール企業の生産量は低く、海上油田は生産を増やす?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

テクニップFMC(FTI)の四半期決算は?

テクニップFMC(FTI)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:17.17億ドル(前年比+10.4%)◯

- Subsea:13.87億ドル(+7.6%)

- Technologies:3.29億ドル(+23.7%)

- 営業利益:0.07億ドル(前年度−0.34億ドル)

- 純利益:0.004億ドル(前年度−0.61億ドル)

- 1株当たり利益:0.01ドル(前年度−0.13ドル)✖️

23年2Q決算(23年6月30日)

- 売上高:19.72億ドル(前年比+14.8%)◯

- Subsea:16.18億ドル(+14.4%)

- Technologies:3.53億ドル(+16.9%)

- 営業利益:−0.96億ドル(前年度0.27億ドル)

- 純利益:−0.87億ドル(前年度0.21億ドル)

- 1株当たり利益:−0.20ドル(前年度0.0ドル)✖️

23年3Q決算(23年9月30日)

- 売上高:20.56億ドル(前年比+18.7%)

- Subsea:17.08億ドル(+20.7%)

- Technologies:3.48億ドル(+9.6%)

- 営業利益:2.11億ドル(+70%)

- 純利益:0.90億ドル(+1700%)

- 1株当たり利益:0.20ドル(+1900%)

3Qの売上高は前年比+18.7%で20.56億ドル、営業利益は前年比+70%で2.11億ドルでした。23年1Qや2Qに続き、3Qの売上は加速していますね。営業利益率も10.2%と大幅に上向いています。

同社は17年に TechnipとFMCが合併した企業です。

主にブラジルの海底油田で活動しています。

ペトロブラス(PBR)と業務提携するなど、23年の見通しについても楽観的です。ブラジルは非OPEC国で、原油生産量が増えている貴重な油田ですね。更には、アラムコからの受注も好調で、Technologies事業の売上が増えていますね。

受注残高は132.30億ドル(前年比+49%)まで積み上がっています。

23年通期の売上予想は、Subsee事業が61億ドル、Technologies事業が1.375億ドルとしています。

同社のCEOは海底油田に大して、引き続き強気の発言をしています。

• 同四半期の海底からのインバウンド注文は 18 億ドル。 海底受注残は121億ドル

• 営業キャッシュフローは 2 億 2,200 万ドル。 フリーキャッシュフローは1億7,800万ドル

• 両セグメントの営業成績は通期見通しの中間点を上回ると予想される

• 今後 5 四半期の海底インバウンドは 110 億ドルに近づくTechnipFMC の会長兼 CEO である Doug Pferdehirt 氏は次のように述べています。「当四半期の海底からのインバウンド注文は 18 億ドルと好調でした。 調整後EBITDAは、海底技術と地上技術の両方で前四半期比で改善し、第2四半期の電話会議で提供したガイダンスを上回りました。 この勢いにより、当社の通期予想もさらに高まります。」

フェルデハート氏は続けて、「サブシーでは、ブラジルのプレソルト田向けのペトロブラス社からの受注や、ウッドサイド・エナジー社のトリオン・プロジェクト向けのメキシコ湾での過去最大のフレキシブルパイプ契約など、この期間にフレキシブルパイプの大量の注文を受けた。 フレキシブル パイプのパイオニアであり市場リーダーである当社は、このテクノロジーを iEPCITM 製品に統合する独自の能力を備えており、これによりフィールド アーキテクチャが大幅に簡素化されます。 これにより、プロジェクトのサイクルタイムがさらに短縮され、経済性が向上し、当社の統合サービスにおける差別化がさらに促進されます。」

「フレキシブル製品の活動以外にも、当四半期には非常に高いレベルの未発表プロジェクト受賞も経験しました。これは市場の継続的な強さを物語っています。 海底サービスでは、設置と現場活動の継続により、インバウンドは堅調でした。 当社のインバウンドが引き続き好調であることを考慮すると、サブシーの注文は通年で90億ドルを超えると確信しています。 そして、2024 年の現在の予想を含めて視野を拡大すると、今後 5 四半期の受注は 110 億ドルに近づくと考えられます。」

フェルデハート氏はさらに、「このサイクルの持続性は、活動中の盆地の数とそれらの地域に参加する事業者の数の拡大によってもたらされます。 さらに、アクティビティは堅牢で強化された FEED パイプラインによってサポートされています。 これにより、10 年代後半に出現する可能性のある新たなフロンティアを検討する前でも、海底の機会は 2025 年以降も回復力を維持するという広範囲にわたる見通しと自信が得られます。」

ファーデハート氏は次のように結論付けました。 当社の海底受注見通しの上方修正は、iEPCITM、海底サービス、その他の直接受賞による質の高いインバウンドによって促進されており、これらが今年度のセグメント受注の70パーセント以上を占めると予想されています。 さらに重要なのは、これらの結果により、今後数年間のより高い持続可能なパフォーマンスの基盤がさらに強化されることです。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月27日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

テクニップFMC(FTI)の損益計算書は?

テクニップFMCは01年に3.3ドルで上場しました。株価は順調に上昇し続け、14年7月に最高値46ドルをつけています。23年11月は21.7ドル前後で推移していますね。

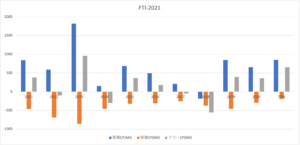

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は横ばいで推移しています。利益率は低下傾向にあり、21年の営業利益率は6.2%と低いですね。

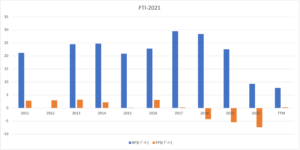

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも減少傾向にありますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年以降は順調に拡大していますね。海底油田銘柄だが、20年はコロナの影響をほとんど受けていません。

では、私たち投資家はどのように判断すれば良いのでしょうか?

テクニップFMC(FTI)の注目ポイントは?

テクニップFMC(FTI)の注目ポイントを紹介します。テクニックFMCは、主にブラジルの海底油田向けに製品を提供しています。

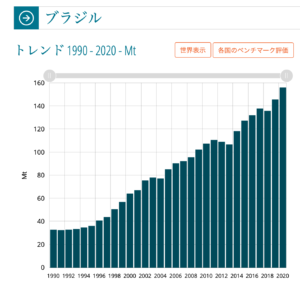

注目1:ブラジルは非OPEC国で原油量が増加?

参考:原油生産統計

ブラジルの原油生産量の年間推移です。

米国のシェール台頭により、米国が世界最大の原油生産国になりましたね。それを受けて、サウジアラビアやロシア、どれから非OPEC国の生産量は落ちています。しかし、非OPEC国の中では、ブラジルは積極的に原油に投資していますね。

20年はコロナ禍で、多くの原油生産国が減らす中でも生産量は増加しています。テクニップFMCは、ブラジル最大の原油企業ペトロブラス(PBR)と協業しています。そのため、ブラジル油田が拡大することで、同社は恩恵を受けられます。

参考:ペトロブラス(PBR)四半期決算|21年3Qは+71%に減速

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:テクニップFMC(FTI)の決算は?

- 15年に設立した、海底油田に設備を提供する英国企業

- 17年に仏テクニップ社と米FMCテクノロジーズが合弁

- ブラジルのペトロブラスの海底油田に、主に製品を提供

- 営業利益率は平均して8%と低く、利益率は高くはない

個人的には、テクニップFMCは投資したい銘柄ではありません。

なぜならば、米国シェールが台頭する以前から、売上は伸び悩み利益率も低いからです。事業が好調だった13年でも、営業利益率は8.9%と低いですね。原油価格が上昇して海底油田が注目されても、大きな恩恵を受けないと思います。

ただ、中長期的には同社の業績は上向くと思います。

なぜならば、世界8位の産油国ブラジルの大手企業ペトロブラス(PBR)と業務提携しているからです。ブラジルは非OPECの中で数少ない原油生産量が増え続けている国です。原油の多様化を目指して、22年にも投資を増やすと述べていますね。

海底油田に投資するならば、オーシャニアリングの方が株価が上昇する可能性は高いと思います。

コメントを残す