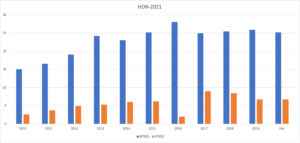

21年は仮想通貨、ドローン、宇宙、環境銘柄など、様々なテーマ株が高騰しています。航空宇宙と防衛軍事企業であるハネウェル(HON)も、ドローン銘柄のひとつです。23年2Qは+2.1%、3Qは+2.9%と横ばいです。

- 「ドローン関連のHONは、20年2月から株価が2倍に上昇…」

- 「ドローンやUAM向けに、高性能の冷却システムを提供する…」

- 「EHが虚偽で62%暴落したが、ドローンは終わりなのか…」

ハネウェルは、米国の総合テクノロジー企業です。航空宇宙、建築、エネルギー、ヘルスケアなどの分野に、電子機器を提供します。ドローン関連銘柄としても知られ、UAM向けに高性能の冷却システムを提供します。

ハネウェルは、個人的には投資したい銘柄ではありません。

なぜならば、サプライや原料高、人件費増などで、製造業の先が読みにくい展開だからです。ただ、優良企業なのは間違いなく、22年2月時点の予想PER21倍は割高ではありません。営業利益率も18%と製造業の中では高いですね。

20年8月にDOW30社に採用されています。

また、UAM向けに冷却システムを提供するなど、長期的にはドローン銘柄としても期待できます。株価が大きく下がる局面があれば購入したい銘柄のひとつです。

23年11月時点の予想PER22倍は割高ではありません。

- ハネウェルの4半期決算(23年7-9月)は?

- ハネウェルの過去10年間の売上高や営業利益は?

- 営業利益率は18%と高く、製造業で安定してる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ハネウェル(HON)の四半期決算は?

ハネウェル(HON)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:91.86億ドル(前年比+6.1%)

- 営業利益:—億ドル(—%)

- 純利益:10.19億ドル(−28%)

- 1株当たり利益:2.52ドル(+20%)

23年1Q決算(23年3月30日)

- 売上高:88.64億ドル(前年比+5.8%)

- 営業利益:—億ドル(—%)

- 純利益:13.94億ドル(+22%)

- 1株当たり利益:2.07ドル(+8%)

23年2Q決算(23年6月30日)

- 売上高:91.46億ドル(前年比+2.1%)○

- Aerospace:33.41億ドル(+15%)

- Building Technologies:15.10億ドル(−1%)

- Performance Materials:28.61億ドル(+6%)

- Safety and Productivity:14.33億ドル(−22%)

- 営業利益:19.04億ドル(+12%)

- 純利益:15.01億ドル(+18%)

- 1株当たり利益:2.22ドル(+20%)○

23年3Q決算(23年9月30日)

- 売上高:92.12億ドル(前年比+2.9%)×

- Aerospace:34.99億ドル(+18%)

- Building Technologies:15.30億ドル(+1%)

- Performance Materials:28.67億ドル(+5%)

- Safety and Productivity:13.14億ドル(−24%)

- 営業利益:19.67億ドル(+4%)

- 純利益:15.14億ドル(−1%)

- 1株当たり利益:2.27ドル(−1%)○

3Qの売上高は前年比+2.9%で92.12億ドル、営業利益は前年比+4%で19.67億ドルでした。23年2Qと同様に、3Qの売上も弱いですね。営業利益率は21.3%と過去平均なみです。

経済再開により持ち直すも、サプライ混乱により4Qは再び成長が鈍化しています。航空部門が落ち込んだ理由は、米国の軍事関連が不調だからです。バックログなどの推移を見ると、業績はそこまで悪くないように思います。

23年通期の売上予想は、369.5億ドル(+4.5%)としています。

• 売上高 92 億ドル、報告売上高 3% 増加、オーガニック 1 売上高 2% 増加

• 受注は前年比10%増、受注残は8%増の314億ドルという記録的な水準に達しました。

• 航空宇宙産業の売上高は 18% 増加し、民間航空と防衛宇宙分野の両方で 2 桁の成長を記録

• 営業利益率は 140 ベーシスポイント増加して 20.9%。 セグメント利益率1 80ベーシスポイント増加して22.6%

• 1 株当たり利益は 2.27 ドルで、ガイダンス範囲の上限を超えています

• 530万株のハネウェル株の買い戻しを含む20億ドルの資本を投入

23年4Q決算(23年12月…)

23年4Q決算は、24年1月28日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ハネウェル(HON)の10年間の損益計算書は?

ハネウェルは1969年に3.7ドルで上場した銘柄です。常に最高値を更新し続ける銘柄ですね。20年2月はコロナで118ドルに下落するも、23年11月は176ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、18年から売上高が減少しています。減少した理由は、18年に2社を切り離したからです。営業利益率は18%と、製造業の中ではかなり安定している水準ですね。

航空宇宙に強いレイセオンテクノロジー(RTX)でも14%前後です。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも長期トレンドでは上昇していますね。競争が激しいテクノロジー業界で、かなり安定していると言えます。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のCF(営業CF−投資CF)も安定して右肩上がりです。投資CFは常に低水準で、優良ビジネスであることが分かります。競合のレイセオンテクノロジーと比較しても安定しています。

では、私たちはどのように投資判断すれば良いのでしょうか?

ハネウェル(HON)の注目ポイントは?

ハネウェルに投資する上で注目すべきポイントを紹介します。

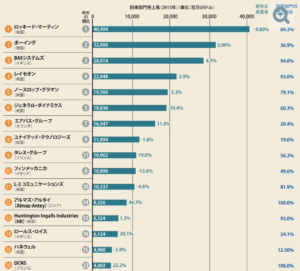

注目1:防衛、軍事事業の売上高は世界で15位?

2013年の防衛、軍事部門の売上高の世界ランキングです。

航空宇宙に強いハネウェルは、防衛産業向けにも製品を輸出しています。防衛、軍事部門では、世界で15番手、米国で9番手の軍事企業です。売上高は業界最大手ロッキードマーチンの8分の1程度の規模です。

では、事業別の売上高はどうなっているのでしょうか?

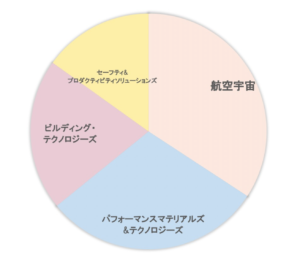

注目2:航空宇宙の売上高が全体の4割を占める?

ハネウェルの事業別の売上高です。

ハネウェルは、航空機、ビル、石油、化学、ヘルスケアなど幅広い産業に、電子制御システムや自動化機器を製造・販売する総合テクノロジー企業です。特に強いのが航空宇宙向けで、売上高の4割を占めます。

航空宇宙の割合が大きいが、コロナによる影響は大きくないです。

20年1Qは売上高が前年比−19%と落ち込むも、3Qには−3%まで戻しています。同じ期間のボーイング(BA)やレイセオンテクノロジー(RXT)よりも影響は少ないです。それだけ、広い分野に収益を分散できているからです。

ハネウェルは、ドローン関連銘柄としても知られています。

注目3:UAM向けに冷却システムを開発してる?

ハネウェルは、UAM(無人飛行機)向けに冷却システムを開発しています。

開発したMicroVCSは、軽量でメンテナンスが少なく、エネルギー効率に優れた熱管理システムです。最大の特徴は、eVTOLやエアタクシー、電動航空機向けに特別に設計されていることです。

オール電化の航空機は、機体重量が軽量化されるため重量に厳しいですね。この製品を採用することで、航空機の稼働時間を向上させ運航コストを削減できます。

MicroVCSが用いられるUAVやドローンは成長産業ですね。

商用ドローン市場は年率56.5%で拡大し、25年に1290億ドルになります。市場規模が拡大すれば、ハネウェルの売上高も押し上げますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ハネウェル(HON)の四半期決算は?

- 1969年に上場した、米国の総合テクノロジー企業

- 電子機器、半導体素材、軍事や防衛の電子製品を開発する

- 航空宇宙、建築、エネルギー、ヘルスケア分野に提供している

- 世界で15位、米国で9位の軍事関連企業でもある

- 営業利益率は17%と、製造業では安定して高い

- 20年8月に、DOW30社に採用される優良企業である

- ドローンやUAM向けに、高性能の冷却システムを提供する

ハネウェルは、個人的には投資したい銘柄ではありません。

なぜならば、サプライや原料高、人件費増などで、製造業の先が読みにくい展開だからです。ただ、優良企業なのは間違いなく、22年2月時点の予想PER21倍は割高ではありません。営業利益率も18%と製造業の中では高いですね。

20年8月にDOW30社に採用されています。

また、UAM向けに冷却システムを提供するなど、長期的にはドローン銘柄としても期待できます。株価が大きく下がる局面があれば購入したい銘柄のひとつです。

冷却システムを提供する企業は、UAMや軍事ドローンを開発する企業です。軍事企業のエアロバイロンメント(AVAV)などが該当します。

コメントを残す