21年は仮想通貨、ドローン、宇宙、環境銘柄など、様々なテーマ株が高騰しています。エアロバイロンメント(AVAV)は、軍需企業でもあり商用ドローンも開発しています。また、EV充電システムを提供するなど環境銘柄でもあります。

- 「商用ドローンを開発する軍需企業で、EV環境銘柄でもある…」

- 「中国ドローンのEHは、2ヶ月で株価が12倍に高騰した…」

- 「EHが虚偽で62%暴落したが、ドローンは終わりなのか…」

エアロバイロンメントは、無人飛行機を開発する米国企業です。軍事向けに小型無人飛行機や無人偵察機、ミサイルを開発します。また、軍事関連の技術を活かして、商業用ドローンやEV向け充電システムも提供します。

エアロバイロンメントは、投資したい銘柄ではありません。

なぜならば、売上は上昇してるが、21年に入り利益が大幅に減速してるからです。原因は20年に3社を買収し利益率が低下していること、それから米国政府による軍事予算の縮小です。22年通期EPS予想は1.26ドルと半分以上も引き下げています。

ただ、中長期的には成長が見込める分野だと思っています。

なぜならば、軍事向けの無人飛行機は、これから需要が高い製品だと思うからです。この分野は中国ドローンを排除しているため、同社が恩恵を受ける可能性が高いです。21年2月と5月にArcturusUAVとTelerobGmbHなど、積極的に関連企業を買収しています。

営業利益ベースで赤字に陥ったが、21年12月時点で予想PERは24倍と割高ではありません。収益性が回復したら投資を検討したい銘柄です。

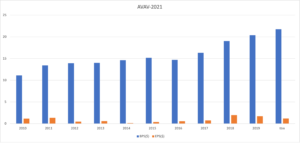

- AVAVの4半期決算(21年7-9月)は?

- AVAVの過去10年間の売上高や営業利益は?

- 米国の軍事向け無人飛行機は競合が少ない?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

エアロバイロンメント(AVAV)の四半期決算は?

エアロバイロンメント(AVAV)の四半期決算を紹介します。

22年1Q決算(21年7月31日)

- 売上高:10100万ドル(前年比+15%)

- Product:5311万ドル(−9%)

- Contract services:4789万ドル(+64%)

- 営業利益:−1211万ドル(前年度1229万ドル)

- 純利益:−1391万ドル(前年度1004万ドル)

- 1株当たり利益:−0.57ドル(前年度0.42ドル)

22年1Q決算(21年7月30日)

- 売上高:10100万ドル(前年比+15%)

- 営業利益:−955万ドル(−177%)

- 純利益:−1398万ドル(−238%)

- 1株当たり利益:−0.57ドル(−235%)

22年2Q決算(21年10月30日)

- 売上高:12200万ドル(前年比+32%)×

- Product:7099万ドル(+8%)

- Contract services:5101万ドル(+88%)

- 営業利益:333万ドル(−76%)

- 純利益:255万ドル(+23%)

- 1株当たり利益:0.10ドル(+11%)○

1Qの売上高は前年比+32%で12200万ドル、営業利益は333万ドルでした。21年1Qと2Qと比較して、売上は好調だが利益は引き続き悪いです。営業利益率は2.7%まで落ち込んでいます。

売上は好調だが利益が悪い理由は、21年2月と5月にArcturusUAVとTelerobGmbHを買収したからだと思います。また、米国政府が軍事費用を引き下げている影響もあるかもしれません。ロッキードマーチン(LMT)などの軍事企業も業績は悪いです(参考:ロッキードマーチン(LMT)四半期決算)。

22年通期EPSガイダンスを、2.62ドルから1.26ドルに大幅に引き下げています。

エアロヴァイロンメントの社長兼最高経営責任者であるワヒド・ナワビは、次のように述べています。 「サプライチェーンの遅延、世界的なCOVID-19のパンデミックによる調達サイクルの延長、継続的な解決に関連する予算の不確実性に関連するワシントンでの意思決定の遅れ、および人員不足による悪影響により、今年度のスタート。見通しの見直しを踏まえ、経費等の管理に努めておりますが、このような継続的な環境の中での可視性の欠如については現実的です。

「それにもかかわらず、私たちは四半期中に進歩を遂げ、業績を長期的に改善するための戦略を実行しています。 Switchblade300とJump20 Medium Unmanned Air Systemの最近の統合など、最近買収した3つの事業で相乗効果を発揮し始めました。同時に、私たちの印象的なチームは、i45 N Mantisジンバルの発売など、夜間の運用に優れたインテリジェンス、監視、偵察(「ISR」)を提供するなど、新製品の開発を続けています。さらに、Switchblade 600の新規注文を確保し、NATOとのセンサーからシューターへの操作を実証することで、戦術ミサイルシステムセグメント内の他の成長イニシアチブ全体に牽引力が見られました。

「現在の市場の逆風にもかかわらず、革新的な機能と業界をリードするテクノロジーを活用して新しいビジネスを獲得することに注力することで、長期的な株主価値を提供できる立場にあります。 2022年の期待をリセットする一方で、今後これらの課題を軽減するために利用可能なすべての措置を講じており、会社が5年連続でトップラインの成長を遂げ、投資家のリターンを高めるための道を歩むことを保証しています。」

22年3Q決算(22年1月…)

22年3Q決算は、22年3月8日に公開予定です。

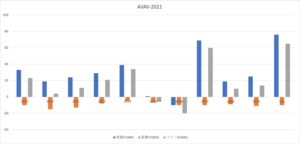

では、売上高や営業利益の10年間の推移はどうでしょうか?

エアロバイロンメント(AVAV)の損益計算書は?

エアロバイロンメントは2006年に22ドルで上場しています。18年に株価は上昇し188ドルを付けるも、20年4月は50ドルまで下落してますね。21年12月は57ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、12年から売上高と利益が順調に増加してる事が分かりますね。売上高は米中が対立し始めた17年から伸びてます。売上以上に利益も上昇し、19年の営業利益率は12.8%まで改善しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に拡大している事が分かりますね。商業ドローンは軍需関連と相性が良く、今後も利益は上向く可能性は高いです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は黒字が多いです。一時的に投資CFが不調な年もあるが、長期的に見たら、上昇トレンドにありますね。また、投資CFが少なく優良ビジネスである事も分かります。

では、私たちはどのように投資判断すれば良いのでしょうか?

エアロバイロンメント(AVAV)の注目ポイントは?

エアロバイロンメントに投資する上で注目すべきポイントを紹介します。エアロバイロンメントは商用ドローンも開発するが、主要は軍需産業ですね。そのため、他の軍需企業と同様に、米国政府の軍事費を見る必要があります。

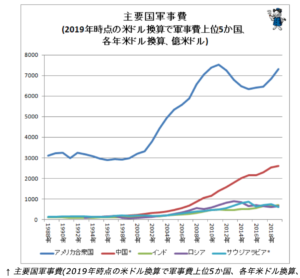

注目1:米国の軍事費は世界1位で7318億ドルもある?

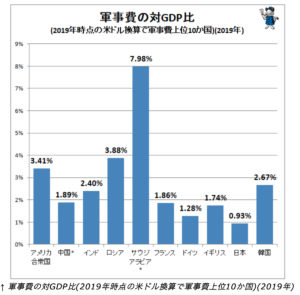

2019年時点の米国を含む上位5カ国の軍事費推移です。

軍事費は米国が7318億ドルと、特出している事が分かりますね。この時期は財政が緊迫していた事と、伝統的に戦争反対の民主党が政権だった事が挙げられます。オバマ大統領以降は、再び上昇傾向にありますね。

米国の次に特出して多いのは中国です。一進一退で中央アジアや中東、アフリカを目指す中国は、経済成長に伴い急激に拡大しています。中国に対応するためにも、今後も米国の軍需費は増え続ける事が予想できます。

ただし、GDP比で見た場合に、米国の軍事費が特出して高い訳ではありません。

注目2:軍事費は世界1位だが対GDP比は3.41%だけ?

米国の軍事費のGDP比は、3.41%と意外と多くはありません。

軍事費に対するGDPが最も大きいのは、サウジアラビアで7.98%です。次にロシアが3.88%、3番手に米国、4番手に韓国の2.67%と続きます。軍事費が急拡大している中国は1.89%、自衛隊を持つ日本は0.93%だけです。

アメリカと中国のGDP比は、まだまだ伸び代があると言えますね。また、欧州や日本と違い両国とも経済成長が続いているため、軍事費費用が拡大する余地も高いです。

また、エアロバイロンメントは商用ドローンも開発しています。

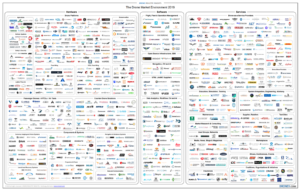

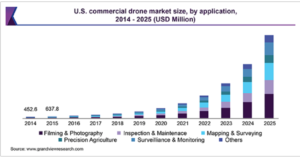

注目3:商用ドローンは年率56.5%で拡大する?

商用ドローンのマーケットサイズの予想です。

20年の商用ドローンの市場規模は135億ドルでした。年率56.5%で市場が拡大し、25年には1290億ドルになると試算されています。利用は個人撮影、検査やメンテナンス、マッピング調査や土木測量など多岐に渡ります。

20年時点ではエネルギーなど電力会社で使われています。エネルギー業界は人の作業が困難な場所での点検・保守が多いからです。しかし、運輸・倉庫業も大きな市場になると予想されます。

参考:2020年のドローン世界市場は1.6兆円、2025年まで年平均8.3%で成長

注目4:競合他社が多くレッドオーシャン市場?

ドローン企業には、多くのVC(ベンチャーキャピタル)が流れています。

上の図は、16年にVC資金を調達した上位20社のドローン企業です。1位は中国のDJI、2位は米国の3D Robotics、3位は米国のMapBox、4位は中国のYuneec、5位は中国のEHangと続きます。

16年の投資資金は10億ドルにも及ぶと言います。

しかしながら、ドローン関連銘柄は溢れカオス状態です。また、上場していない企業も多く、大半が赤字経営ですね。個人的には、このように寡占化してない市場には投資したいとは思いません。

競合企業が多く、市場獲得だけで大半の企業が消耗するからです。

参考:DRONEII.COM

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:エアロバイロンメントの四半期決算は?

- 2006年に上場した、米国の無人飛行機メーカー

- 軍事向けに小型無人飛行機や無人偵察機、ミサイルを開発する

- 商用向けに調査ドローン、EV向け充電システムを提供する

- 12年から売上高は上昇し、営業利益率は12.8%と高い

- 赤字企業が多いドローン業界で、黒字化に成功している

- ドローン市場は25年には、9倍の1290億ドルになる

- 中国ドローンEHが、虚偽疑惑で21年2月に62%も暴落

エアロバイロンメントは、投資したい銘柄ではありません。

なぜならば、売上は上昇してるが、21年に入り利益が大幅に減速してるからです。原因は20年に3社を買収し利益率が低下していること、それから米国政府による軍事予算の縮小です。22年通期EPS予想は1.26ドルと半分以上も引き下げています。

ただ、中長期的には成長が見込める分野だと思っています。

なぜならば、軍事向けの無人飛行機は、これから需要が高い製品だと思うからです。この分野は中国ドローンを排除しているため、同社が恩恵を受ける可能性が高いです。21年2月と5月にArcturusUAVとTelerobGmbHなど、積極的に関連企業を買収しています。

営業利益ベースで赤字に陥ったが、21年12月時点で予想PERは24倍と割高ではありません。収益性が回復したら投資を検討したい銘柄です。

コロナなどによる経済対策で、米国の軍事予算が縮小してる可能性があります。業界最大手の軍事企業であるロッキーマーチンもマイナス成長に陥っています。

コメントを残す