鉄道会社のユニオン・パシフィックは、コロナ後に業績が期待できる銘柄ですね。営業利益率が40%と高い優良企業だが、コロナ直後に売上高は前年比−24%も落ちてます。経済再開後は好調が続いていたが、23年3Qは前年比−10%に減速しています。

- 「コロナで急落するも、株価は1年で2倍に高騰してる…」

- 「本格的に景気回復する21年後半は、業績が期待できる…」

- 「鉄道は参入障壁が高く、利益率40%を超える独占企業だ…」

ユニオン・パシフィックは、アメリカ西部2大鉄道会社の1つです。米国中西部に幅広く路線を敷設し、全長は8万キロです。競合企業は同じく中西部のBNSF鉄道で、バークシャーに09年に263億ドルで買収された会社です。

ユニオン・パシフィックは、投資したい銘柄のひとつです。

なぜならば、営業利益率は40%と安定してる上に、環境に易しい輸送手段だからです。航空機やトラック輸送と比較して、鉄道輸送は炭素排出量が少ないです。また、コロナ後の原油高により、鉄道輸送はさらに追い風になりそうです。

22年3Qは前年比+18%と好調が続きますね。

10年で3割前後の自社株買い、配当金も4倍の3.8ドルに増えていますね。21年10月時点で配当利回りは2.6%と少し低いが、配当性向は40%前後と安定しています。22年もさらなる増配と自社株買いを発表しています。

ただし、23年に入り製造業を中心に米国経済は減速し始めています。それでも優良銘柄なのは間違いなく、23年10月時点の予想PER19倍は割安です。

- UNPの4半期決算(23年7-9月)は?

- UNPの過去10年間の売上高や営業利益は?

- 営業利益率が40%だが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ユニオン・パシフィック(UNP)の四半期決算は?

ユニオン・パシフィック(UNP)の過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:60.56億ドル(前年比+3%)◯

- Bulk:18.97億ドル(+4%)

- Grain products:9.43億ドル(+8%)

- Fertilize:1.86億ドル(+3%)

- Food & Refrigerated:2.63億ドル(−1%)

- Coal & Renewables:5.05億ドル(−1%)

- Industrial:20.17億ドル(+5%)

- chemicals & plastics:5.36億ドル(+3%)

- Metals & minerals:5.36億ドル(+11%)

- Forest products:3.32億ドル(−9%)

- Energy:6.13億ドル(+11%)

- Premium:17.42億ドル(+3%)

- Automotive:5.87億ドル(+17%)

- Intermodal:11.55億ドル(−3%)

- 営業利益:22.94億ドル(+8%)

- 純利益:16.30億ドル(+13%)

- 1株当たり利益:2.67ドル(+4%)○

23年2Q決算(23年6月30日)

- 売上高:59.63億ドル(前年比−5%)×

- Bulk:17.57億ドル(−3%)

- Grain products:8.90億ドル(+3%)

- Fertilize:1.83億ドル(+0%)

- Food & Refrigerated:2.55億ドル(−6%)

- Coal & Renewables:4.29億ドル(−13%)

- Industrial:20.86億ドル(−1%)

- chemicals & plastics:5.45億ドル(−2%)

- Metals & minerals:5.62億ドル(+0%)

- Forest products:3.47億ドル(−10%)

- Energy:6.32億ドル(+8%)

- Premium:17.26億ドル(−11%)

- Automotive:6.25億ドル(+11%)

- Intermodal:11.55億ドル(−20%)

- 営業利益:22.04億ドル(−12%)

- 純利益:15.69億ドル(−14%)

- 1株当たり利益:2.57ドル(−12%)×

23年3Q決算(23年9月30日)

- 売上高:59.41億ドル(前年比−10%)×

- Bulk:17.66億ドル(−10%)

- Grain products:8.25億ドル(−6%)

- Fertilize:1.83億ドル(+9%)

- Food & Refrigerated:2.59億ドル(−11%)

- Coal & Renewables:4.88億ドル(−20%)

- Industrial:20.57億ドル(−6%)

- chemicals & plastics:5.57億ドル(−4%)

- Metals & minerals:5.56億ドル(−7%)

- Forest products:3.33億ドル(−15%)

- Energy:6.11億ドル(−2%)

- Premium:17.22億ドル(−12%)

- Automotive:6.09億ドル(+1%)

- Intermodal:11.13億ドル(−18%)

- 営業利益:21.77億ドル(−17%)

- 純利益:15.28億ドル(−19%)

- 1株当たり利益:2.51ドル(−18%)◯

3Qの売上高は前年比−10%で59.41億ドル、営業利益は−17%で21.77億ドルでした。23年1Qや2Qに続き、3Qの売上も減速していますね。営業利益率は36.6%と強いが、引き続き減速しています。

23年に入り、米国経済は減速気味ですね。同社の業績も経済減速を示唆する内容です。貨物量の減少とコスト増により、収益は悪化しています。

ユニオン・パシフィック・コーポレーション (NYSE: UNP) は本日、2023 年第 3 四半期の純利益が 15 億ドル、または希薄化後 1 株あたり 2.51 ドルであると報告しました。 これと比較すると、2022 年第 3 四半期の純利益は 19 億ドル、希薄化後 1 株あたり 3.05 ドルとなります。

ユニオン・パシフィックのジム・ヴェナ最高経営責任者(CEO)は「当四半期はインフレ圧力の継続や積載量の減少など、多くの課題に直面した」と述べた。

「当四半期を通じて業務面で勢いが増し、お客様に優れたサービスを提供できる体制が整いました。 資産利用率の向上に伴い、運用および安全性の指標は確実な改善を示しています。 私たちは、鉄道の成長を推進する中で、安全性、サービス、運用の卓越性において最高であることに重点を置いた戦略に基づいてチームを調整しています。 私たちは日々の行動を通じて、今年を終えるにあたり改善を続けていきます。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月20日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ユニオン・パシフィック(UNP)の損益計算書は?

ユニオン・パシフィックは1980年に3ドルで上場しています。株価は右肩上がりで上昇し、常に最高値を更新する銘柄です。20年3月は117ドルまで急落するも、23年10月は210ドル前後で推移しています。

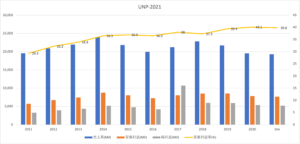

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書をみると、売上高は緩やかに減少しています。ただし、営業利益率は11年の29%から、20年に40%と切り上がっています。鉄道事業は新規参入が難しく、独占企業として知られています。

ただし、売上高は積載量は今後も緩やかに減少する事が見込まれます。景気減速や原油安による航空機やトラックの台頭など、大幅な成長は期待できない銘柄ですね。

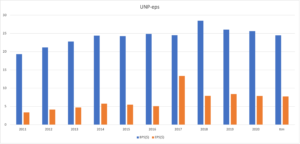

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSとEPSは緩やかに上昇傾向にありますね。EPSは過去10年で2倍にも増えています。10年で3割前後の自社株買い、配当利回りは40%前後で安定しています。

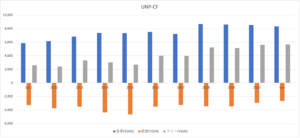

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、緩やかに上昇しています。営業CFはあまり伸びてないが、投資CFは縮小していますね。鉄道事業は維持管理に莫大な費用を必要とします。しかし、原油など原材料の低下で、投資CFは縮小しています。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ユニオン・パシフィック(UNP)の注目ポイントは?

ユニオン・パシフィック(UNP)の注目すべきポイントを紹介します。ユニオン・パシフィックは、アメリカ西部2大鉄道会社の1つです。米国中西部に幅広く路線を敷設し、全長は8万キロです。競合企業はバークシャー傘下のBNSF鉄道です。

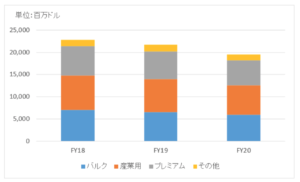

注目1:産業向けが33%、バルクが30%を占める?

ユニオン・パシフィックの事業別の売上高です。

売上比率が最も大きいのは、産業向けで全体の33%を占めます。次いで、バルクが30%、プレミアムが29%と続きますね。産業向けは化学薬品や金属や鉱物、バルクは穀物や肥料や石炭を運びます。プレミアムは自動車やインターモーダル輸送です。

鉄道貨物で運ぶのは、即時性が低いバルクや金属鉱物が中心になります。近年はEコマース市場の拡大に伴い、コンテナの積載量が増えていますね。コンテナは即時性が高いため、航空機やトラックで運ばれます。

では、ユニオン・パシフィック市場シェアはどれくらいでしょうか?

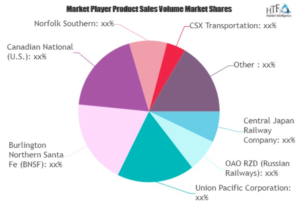

注目2:アメリカ西部の2大鉄道会社のひとつ?

鉄道業界のトッププレイヤー企業です。

ユニオン・パシフィックは鉄道の上位企業です。競合企業には米国のBNSF鉄道、ノーフォーク・サザン鉄道、カナダのカナディアン・ナショナル鉄道があります。

ユニオン・パシフィックは、アメリカ西部2大鉄道会社の1つです。米国中西部に幅広く路線を敷設しており、その全長は8万キロにもなります。米国だけでなく一部カナダとメキシコにも接続しています。

競合となる西部の鉄道会社は、2010年にバークシャーに買収されたBNSF鉄道ですね。では、米国の鉄道事業はどれくらい市場が拡大するのでしょうか?

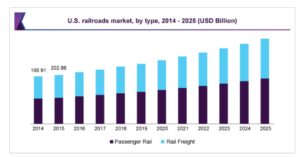

注目3:鉄道市場は5085億ドルで年率5.7%で拡大?

米国内の鉄道市場規模の将来予想です。

貨物と旅客鉄道は2016年時点で5085億ドル、年率5.7%で拡大すると試算されています。売上高の減少傾向は続くが、意外にも長期では鉄道業界の市場は拡大しています。

二酸化炭素排出量が少ない鉄道輸送は、航空機やトラックと比較して環境に優しいですね。また、バルクや産業用は鉄道で運ぶ方がコストメリットが高いですね。米国市場が成長するならば、鉄道貨物市場も拡大します。

バフェット氏も鉄道ビジネスには前向きです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ユニオン・パシフィックの四半期決算は?

- 80年に上場した、米国西部の2大鉄道企業である

- 競合は中西部のBNSF鉄道、バークシャーに買収される

- 積載量が減り売上高は減少、コロナでさらに減速してる

- 鉄道事業は参入障壁が高く、営業利益率は40%と高い

- 長期的に売上増は見込めないが、自社株買いと配当重視

- 環境に優しい鉄道事業は、長期的にも市場は拡大してる

ユニオン・パシフィックは、投資したい銘柄のひとつです。

なぜならば、営業利益率は40%と安定してる上に、環境に易しい輸送手段だからです。航空機やトラック輸送と比較して、鉄道輸送は炭素排出量が少ないです。また、コロナ後の原油高により、鉄道輸送はさらに追い風になりそうです。

21年3Qは前年比+13%、4Qも+12%と好調です。

10年で3割前後の自社株買い、配当金も4倍の3.8ドルに増えていますね。21年6月時点で配当利回りは2%と少し低いが、配当性向は40%前後で安定しています。21年4Qもさらなる増配と自社株買いを発表しています。

石炭や金属資源の需要は高く、22年も実体経済がいいことを示唆しています。安心して保有できる数少ない優良銘柄で、22年1月時点の予想PERは21倍と高くはないですね。

鉄道貨物とは対照的に、Eコマース拡大で海上や航空貨物の売上高は増えています。ユナイテッドパーセルは、米国最大の航空貨物でコロナ禍でも売上と利益が加速しています。ただし、競合企業も多く、ユニオンパシフィックよりも利益率は低いです。

コメントを残す