コロナによる暴落で、20年4月にGE株は50%も暴落しています。しかしながら、21年には業績が回復する見通しで、21年4月には以前の株価に戻していますね。過去最低水準まで業績が落ち込むも、事業の選択と集中を進めるGE株は、逆張り投資しやすい銘柄です。

- 「20年4月のコロナで、株価は1週間で50%も暴落した…」

- 「経済活動が再開するならば、再び元の株価に戻すはずだ…」

- 「選択と集中を続けるGE株は、21年に株価が急反発するかも…」

GEは1878年にエジソン電気照明会社を設立して以来、成長を続けてきた世界最大の多国籍コングロマリットです。ガスタービン、風力発電、航空エンジンなど事業は多岐に渡ります。近年は選択と集中で事業を縮小してるため、逆張り投資を狙う投資家が増えてます。

個人的には、GEは投資したい銘柄ではありません。

なぜならば、売上高だけではなく利益率も大きく下落してるからです。14年に42%だった営業利益率は、17年には9.9%、20年には2%まで急落しています。売上高と利益の縮小はコロナ以前からの問題で、選択と集中は順調に進んでいません。

利益率の低下は、競合に敗れ競争力を失っていることを示していますね。

経済再開が進む中でも、21年4Qはマイナス成長に転じています。22年3Qの受注残高の推移を見ると、経済再開で航空関連は好調ですね。対照的に、再生可能エネルギーの受注は−43%も落ち込んでいます。また、受注残高総額は179億ドル(前年比+19%)と強いです。

23年8月時点の予想PER53倍と割高水準にあります。

- GEの4半期決算(23年7-9月)は?

- GEの過去10年間の売上高や営業利益は?

- 事業の選択と集中で、21年に業績が回復するかも?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ゼネラル・エレクトリック(GE)の四半期決算は?

ゼネラル・エレクトリック(GE)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:144.85億ドル(前年比+14%)

- 営業利益(CF):—億ドル(—%)

- 純利益:75.06億ドル(+760%)

- 1株当たり利益:0.27ドル(+12%)

23年2Q決算(23年6月30日)

- 売上高:166.99億ドル(前年比+18%)◯

- Aviation:78.60億ドル(+28%)

- Renewable Energy:38.49億ドル(+24%)

- Power:41.52億ドル(−1%)

- 営業利益(CF):3.11億ドル(−37%)

- 純利益:—億ドル(—%)

- 1株当たり利益:−0.02ドル(前年度−0.86ドル)◯

23年3Q決算(23年9月30日)

- 売上高:173.46億ドル(前年比+20%)◯

- Aviation:84.09億ドル(+25%)

- Renewable Energy:41.51億ドル(+15%)

- Power:39.74億ドル(+13%)

- 営業利益(CFOA):18.88億ドル(+132%)

- 純利益:—億ドル(—%)

- 1株当たり利益:0.23ドル(+187%)◯

3Qの売上高は前年比+20%で173.46億ドル、営業利益(CFOA)は18.88億ドルでした。23年1Qや2Qに続き、3Qの売上も好調ですね。

受注残高総額は179億ドル(前年比+19%)と強いです。個別の受注金額の動向を見ると、航空部門は+34%、再生可能エネルギーは+5%、電力も+2%と好調が続きます。

売上成長率を2桁台前半に引き上げています。

GE 会長兼 CEO および GE エアロスペース CEO の H. ローレンス カルプ ジュニアは、「GE は、収益、利益、現金において 2 桁の成長を遂げ、引き続き非常に好調な業績を四半期に残しました。GE エアロスペースでは、引き続き急速な成長を実現しています」と述べています。 堅調な需要と堅調な実行により、主に商用エンジンとサービスが好調です。GE ベルノバでは、今四半期、グリッド事業と現在の陸上風力発電事業の両方が利益を上げており、今後も業績は向上すると予想しています。当社の 2 つの最大の再生可能エネルギー事業が提供するものと、パワーズ社の 2 つの最大の再生可能エネルギー事業により、 継続的な強さにより、私たちは来年のGE Vernovaのスピンオフに引き続き大きな自信を持っています。」

カルプ氏は、「当社の年初からの業績と第4四半期の継続的な勢いに基づいて、GEは2023年通期の見通しを引き上げる予定である。当社は、2023年の初めにGEエアロスペースとGEヴァーノバを独立企業として立ち上げるのに有利な立場にある」と結論付けた。 「第 2 四半期です。私たちの今後の進路について、これまで以上に興奮しています。」

GE Aerospace と GE Vernova は、優先事項に基づいて最近の行動を継続しています。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ゼネラル・エレクトリック(GE)の損益計算書は?

GEは1961年に0.7ドルで上場しました。1896年の算出開始以来、唯一残るダウ銘柄でもあります。株価は2000年に最高値444ドルをつけ、その後は低迷しています。23年10月は113ドル前後で推移しています。

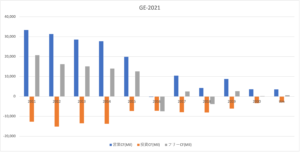

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高も営業利益も大きく落ち込んでいます。GEは経営の選択と集中を進め、不採算部門を売却しています。しかし、21年の営業利益率は4.2%と低いですね。

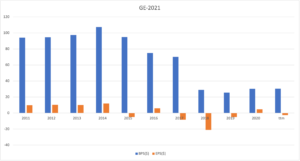

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。選択と集中を進める過程で、BPSとEPSも下落していますね。ただし、自社株買いをすることで、20年のEPSは持ち直していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、15年から大きく落ち込んでいます。投資CFを抑えながら、フリーCFを確保していますね。20年はコロナで航空部門が打撃を受けるなど、厳しい展開が続きます。

では、私たちはどのように投資判断すれば良いのでしょうか?

ゼネラル・エレクトリック(GE)の注目ポイントは?

ゼネラル・エレクトリックに投資する上で注目すべきポイントを紹介します。GEは、1878年にエジソン電気照明会社を設立して以来、成長を続けてきた世界最大の多国籍コングロマリットです。特に強いのが、航空機エンジンの提供とそのアフターケアです。

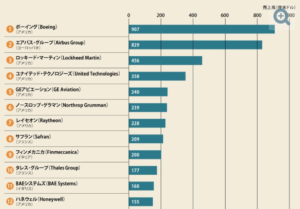

注目1:航空業界の売上高ランキングで世界5位?

参考:航空業界の世界ランキング

航空宇宙産業の売上高ランキングです。

航空エンジンは、米国ボーイング(BA)と欧州連合エアバスが2強です。業界最大手のボーイングの売上高は907億ドル、エアバスは829億ドルです。GEの航空事業は世界5位、売上高240億ドル規模です。

GEは航空事業のアフターケアで、安定した収入を得ています。軍事・海洋産業向けに航空機エンジンを提供し、エンジン部品の整備・修理・メンテナンスなどアフターケアも行います。

では、GEの事業別の売上高はどうなっているでしょうか?

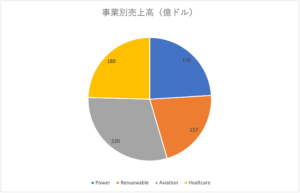

注目2:航空エンジン事業が売上高の24%を占める?

2020年のGEの事業別の売上高です。

最も売上高が大きいのは航空部門で全体の24%を占めています。ガスタービンなどのパワー部門は21%、風力発電などの再生可能エネルギーは21%、ヘルスケアが24%です。バランス良く事業を経営している事が分かりますね。

GEは上位シェアを取れない事業を売却し、選択と集中を長い間続けています。そのため、現在も残っている事業は、競争力が高い事業です。

では、過去3年間の事業別の売上高の推移を見てみましょう。

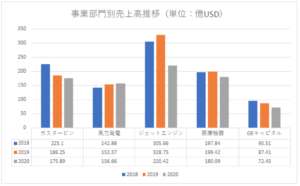

注目3:風力発電以外の事業は売上高が縮小してる?

過去3年間の事業別売上高の推移です。

事業別売上高を見ると、風力発電以外の全ての事業で売上が縮小しています。ジェットエンジンが20年に下落したのはコロナの影響ですね。再生可能エネルギーの追い風で、風力発電だけが売上が伸びています。

しかしながら、成長エンジンとなる事業はないですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ゼネラル・エレクトリック(GE)決算は?

- 1961年に上場した、世界最大のコングロマリット企業である

- ガスタービン、風力発電、航空エンジン、ヘルスケアを展開してる

- 航空事業が売上高の24%、アフターケアで収益が安定している

- 選択と集中を進めるも、20年の営業利益率は2%まで下落してる

- 利益率とフリーCFが低下し、競合との競争に勝てていない

- 環境で期待される風力発電以外の事業は、売上高が下落してる

個人的には、GEは投資したい銘柄ではありません。

なぜならば、売上高だけではなく利益率も大きく下落してるからです。14年に42%だった営業利益率は、17年には9.9%、20年には2%まで急落しています。売上高と利益の縮小はコロナ以前からの問題で、選択と集中は順調に進んでいません。

利益率の低下は、競合に敗れ競争力を失っていることを示していますね。

経済再開が進む中でも、22年4Qはマイナス成長に転じています。成長産業だった再生可能や風力発電の注文残高は、4Qに−23%も下落しています。テキサス州の風力発電停止や世界的なエネルギー問題で、社会はより現実的に見ています。

受注金額が221億ドル(前年比−5%)に低迷しています。そのため、22年2月時点の予想PER30倍は割高です。

航空業界で最大手は米国ボーイング(BA)です。ボーイングもコロナで業績が大きく落ち込むも、株価は徐々に元の水準に戻しています。そのため、コロナからの逆張りを狙うならば、ボーイングの方が適してるかもしれません。

コメントを残す