医療機器メーカーであるダナハーは、高齢化社会や中間層増大で最も恩恵を受ける銘柄ですね。コロナ禍も抗体検査が好調で業績は良いです。23年2Qは前年比−7.7%、3Qは−11%に減速しています。

- 「医療機器メーカーは、高齢化や中間層増大で恩恵を受ける…」

- 「医療機器でトップ企業、バイオや細胞工学にも進出してる…」

- 「サイエンス部門が売上47%、海外が63%を占める…」

ダナハー(DHR)は、医療機器や工業製品を製造する米国企業です。工業製品が主製品だったが、医療機器を買収しヘルスケアの要素が強いです。医療機器が売上8割を占め、診断機器、光学機器、顕微鏡など幅広い製品を扱います。

個人的には、ダナハーは投資したい銘柄のひとつです。

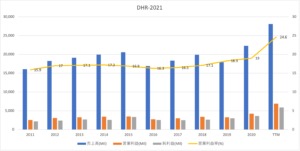

なぜならば、製造業にも関わらず利益率は高く、安定して事業を拡大しているからです。営業利益率は平均して18%前後と高く、21年は24.6%まで上昇しています。コロナ抗体検査が好調で、売上や利益を押し上げてますね。

医療機器関連は、将来的にも期待できる分野ですね。

医療機器は安定成長で、高齢化や中間層増大で恩恵を受けるからです。製薬企業と違い、FDA認可や特許を懸念する必要はありません。そのため、製薬企業よりも医療機器企業の方がPERが高く買われています。

23年8月時点の予想PERは25倍と割安水準にあります。さらに、株価が大きく下がる局面があれば投資したいですね。

- ダナハーの4半期決算(23年7-9月)は?

- ダナハーの過去10年間の売上高や営業利益は?

- コロナ禍は検査需要で好調、22年も業績好調が続く?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ダナハー(DHR)の四半期決算は?

ダナハー(DHR)の四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:83.69億ドル(前年比+2.7%)

- 営業利益:—億ドル(—%)

- 純利益:22.32億ドル(+24%)

- 1株当たり利益:2.87ドル(+6%)

23年1Q決算(23年3月30日)

- 売上高:71.67億ドル(前年比−6.7%)

- 営業利益:—億ドル(—%)

- 純利益:14.50億ドル(−15%)

- 1株当たり利益:2.36ドル(−14%)

23年2Q決算(23年6月30日)

- 売上高:71.57億ドル(前年比−7.7%)◯

- 営業利益:14.29億ドル(−36%)

- 純利益:11.06億ドル(−33%)

- 1株当たり利益:1.49ドル(−33%)◯

23年3Q決算(23年9月30日)

- 売上高:68.73億ドル(前年比−11%)◯

- 営業利益:14.38億ドル(−29%)

- 純利益:11.29億ドル(−27%)

- 1株当たり利益:1.51ドル(−29%)◯

3Qの売上高は前年比−11%で68.73億ドル、営業利益は➖29%で14.38億ドルでした。23年1Qや2Qに続き、3Qの売上も減速していますね。営業利益率は20.7%に低下しています。

同社は医療機器関連が8割近くを占めています。20年6月にコロナ抗体検査の承認をえたことで、コロナ関連の売上もあります。

ライナー・M・ブレア社長兼最高経営責任者(CEO)は「第3四半期の収益は予想を上回った。バイオテクノロジーが予想通りに推移し、呼吸器検査の収益が増加したことで、ライフサイエンス分野の需要が予想よりわずかに低かったのを補って余りあるものだった」と述べた。 DBS 主導の執行により、依然として厳しい経営環境の中で予想を上回る収益とキャッシュ フローを達成することができました。」

ブレア氏は続けて、「我々はヴェラルトのスピンオフも無事に完了した。今後、ダナハーは人間の健康を改善するための科学技術の力を加速することに専念する。差別化されたポートフォリオと継続的改善への取り組みにより、我々はまたとない機会を手にしている」と述べた。 有意義な長期的な株主価値を構築しながら、世界で最も重要な医療課題の多くを解決するのに役立ちます。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ダナハー(DHR)の損益計算書は?

ダナハーは84年に0.1ドルで上場しています。株価は常に右肩上がりで上昇し続けています。20年3月は123ドルに下落するも、23年10月は196ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に拡大しています。また、製造業としては、営業利益率が18%と際立って高いですね。20年に売上が上昇してるのは、コロナ抗体検査による売上の上昇もあります。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は52%と高く、BPSとEPSも安定して推移していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。20年のコロナ危機は同社にとって追い風でしたね。工業関連の製造業にも関わらず投資CFは少なく、優良ビジネスであることを示しています。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ダナハー(DHR)の注目ポイントは?

ダナハー(DHR)の注目ポイントを紹介します。

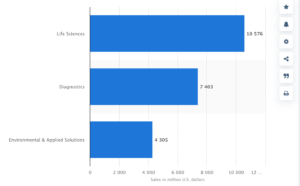

注目1:ライフサイエンス部門が売上比率47%?

ダナハーの事業別売上高です。

最も売上比率が高いのはライフサイエンス部門で47%を占めます。次いで、診断部門が33%、環境、応用工学部門が19%です。製造してる製品は多岐に渡り、診断機器、歯科製品、デジタルイメージングシステム、光学機器、顕微鏡です。

地域別売上高は米国が37%、中国が11%、ドイツが6%、日本が4%、その他が40%とバランスよく販売しています。

では、どのような企業が競合にいるのでしょうか?

注目2:細胞工学やバイオで高いシェアを持つ?

細胞工学の市場シェアです。

ダナハーは細胞工学やバイオ医薬に力を入れています。この分野で競合となるのは、米国GE、サーモ・フィッシャー(TMO)、ベクトン・ディッキンソン(BDX)、バイオ・ラッド(BIO)、アジレント・テクノロジー (A)です。高い技術力を必要とする分野ですね。

ダナハーは歯科のインプラントでも高いシェアを持ちます。

注目3:歯科医療機器は年率28%で拡大してる?

デンタルインプラントの市場シェアです。

デンタルインプラントは、近年急成長している分野で年率28%で拡大しています。ダナハーはこの分野でも高いシェアを持ちます。ただし、歯科医療機器は競合も多く、利益を得るのが難しい事業です。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ダナハー(DHR)の四半期決算は?

- 84年に上場した、世界トップの医療機器メーカーである

- 業界1位はメドトロニック、2位はジョンソンである

- 医療関連を買収し、バイオ医薬や細胞工学にも強みがある

- ライフサイエンスが売上比率47%、診断が33%を占める

- 製造業としては利益率は18%と高く、競争力がある

個人的には、ダナハーは投資したい銘柄のひとつです。

なぜならば、製造業にも関わらず利益率は高く、安定して事業を拡大しているからです。営業利益率は平均して18%前後と高く、21年は24.6%まで上昇しています。コロナ抗体検査が好調で、売上や利益を押し上げてますね。

医療機器関連は、将来的にも期待できる分野ですね。

医療機器は安定成長で、高齢化や中間層増大で恩恵を受けるからです。製薬企業と違い、FDA認可や特許を懸念する必要はありません。そのため、製薬企業よりも医療機器企業の方がPERが高く買われています。

22年1月時点の予想PERは32倍と少し割高にありますね。株価が大きく下がる局面があれば投資したいですね。

業界最大手はメドトロニック(MDT)ですね。メドトロニックは心血管、医療外科、神経科学、糖尿病など事業が幅広く、特にペースメーカーとインスリンポンプでトップシェアを持ちます。

rp410r