世界3位の医療機器メーカーであるメドトロニックは、高齢化社会や中間層増大で最も恩恵を受ける銘柄ですね。20年はコロナ特需もあり業績が好調です。ただ、コロナは21年後半に下火になり、23年2Qの売上成長率は−2.6%、2Qは−1.0%に減速しています。

- 「医療機器メーカーは、高齢化や中間層増大で恩恵を受ける…」

- 「業界最大手のメーカーで、市場シェアの5%を占める…」

- 「海外売上比率が5割を高く、中国の売上は1割で高い…」

サーモ・フィッシャー(TMO)は、世界3位の医療機器メーカーです。最大手はメドトロニック(MDT)、2位はジョンソン(JNJ)次ぐ売上規模です。ただし、分析機器や実験装置に強く、大手のメドトロニックとは事業が被りません。

個人的には、サーモ・フィッシャーは投資したい銘柄のひとつです。

なぜならば、医療機器メーカーは安定成長で、高齢化や中間層増大で恩恵を受ける銘柄だからです。医療機器関連は事業が幅広いため競合は多くはなく、製薬メーカーほどレッドオーシャンではないですね。

同社は買収を通じて事業規模を拡大し、高いシェアを持ちます。

ただ、短期的にはコロナ特需もあり、株価は割高水準にあります。変異株を特定するPCR検査薬を販売し、21年1Qのサイエンス事業の売上は+136%でした。22年はコロナが下火になるため、売上成長率の減速が懸念されます。

ただ、長期的には優良銘柄に変わりがなく安定成長を続ける見込みです。そのため、株価が大きく下落する局面があれば購入したいです。23年11月時点の予想PERは23倍と割高ではありません。

- TMOの4半期決算(23年7-9月)は?

- TMOの過去10年間の売上高や営業利益は?

- コロナ禍は検査需要で好調、21年の業績は不調?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

サーモ・フィッシャー(TMO)の四半期決算は?

サーモ・フィッシャー(TMO)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:114.50億ドル(前年比+6.9%)

- 営業利益:—億ドル(—%)

- 純利益:15.76億ドル(−4.9%)

- 1株当たり利益:5.40ドル(−17%)

23年2Q決算(23年6月30日)

- 売上高:106.87億ドル(前年比−2.6%)×

- Life Science Solutions:24.63億ドル(−26%)

- Analytical Instruments:17.49億ドル(+8%)

- Specialty Diagnostics:11.09億ドル(+0.7%)

- Laboratory Products:58.31億ドル(+5.3%)

- 営業利益:15.78億ドル(−22%)

- 純利益:13.61億ドル(−19%)

- 1株当たり利益:3.51ドル(−27%)○

23年3Q決算(23年9月30日)

- 売上高:105.74億ドル(前年比−1.0%)×

- Life Science Solutions:24.33億ドル(−18%)

- Analytical Instruments:17.54億ドル(+8.2%)

- Specialty Diagnostics:10.83億ドル(+1.6%)

- Laboratory Products:57.28億ドル(+2.5%)

- 営業利益:18.64億ドル(+9%)

- 純利益:17.15億ドル(+14%)

- 1株当たり利益:4.42ドル(+16%)○

3Qの売上高は前年比−1.0%で105.74億ドル、営業利益は+9%で18.64億ドルでした。23年1Qや2Qに続き、3Qの売上も減速しています。営業利益率は17.6%と直近の数値を下回ります。

同社は検査や分析、実験系の機器で高い市場シェアを持ちます。

売上が大きく減速したのは、コロナ特需である検査製品の売上が減少しているからです。21年後半はコロナが下火になっており、コロナ関連の売上は減少しますね。同社は変異株を特定するためのPCR検査薬を販売しています。コロナ特需で株価は少し割高にあるが、長期的には成長が期待できる銘柄ですね。

参考:新型コロナウイルスの変異を特定するためのPCR検出用試薬

サーモフィッシャーの会長兼社長兼最高経営責任者であるマーク・キャスパー氏は、「第3四半期には市況がさらに悪化したものの、当社が優れた利益率拡大と調整後EPS成長の両方を達成することができたチームの取り組みに非常に満足している」と述べた。 科学的。 「当社の経験豊富な管理チームは、PPI ビジネス システムを活用して、現在の動的な環境を効果的に管理しています。 当社は将来に向けた投資も続けており、最近発表された Olink 買収契約はその好例です。」

キャスパー氏は、「当社は長期的な競争力を強化しながら、差別化された短期的なパフォーマンスを提供することに非常に重点を置いています。」と付け加えた。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

サーモ・フィッシャー(TMO)の損益計算書は?

サーモフィッシャーは83年に3ドルで上場しています。株価は常に右肩上がりで最高値を更新し続けています。20年3月は278ドルに下落するも、23年11月は433ドル前後で推移しています。

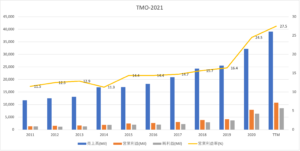

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に拡大しています。医療機器関連企業は、買収を通じて事業規模を拡大しています。20年に売上が上昇してるのは、コロナ特需で検査薬を提供しているからです。

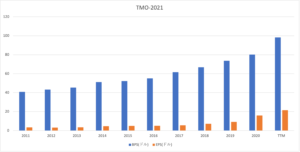

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は52%と高く、BPSとEPSも安定して上昇しています。

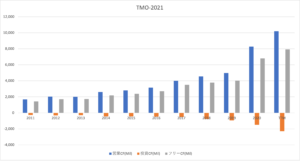

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。20年以降はコロナ特需によるCFの増加だが、それ以前も順調に拡大していますね。医療機器メーカーは多いが、事業が多彩で競合は少ないです。

では、私たち投資家はどのように判断すれば良いのでしょうか?

サーモ・フィッシャー(TMO)の注目ポイントは?

サーモ・フィッシャー(TMO)の注目すべきポイントを紹介します。

注目1:医療機器メーカー世界3位でシェア5.0%?

20年時点の医療機器メーカーの世界市場シェアです。

メドトロニックが世界最大の医療機器メーカーで、市場シェアの6.6%を占めます。2位はジョンソン(JNJ)で5.1%、3位は分析や実験系機器に強いサーモフィッシャー(TMO)で5.0%、4位は大型診断機に強いGEで3.8%、5位はドイツのシーメンスヘルシニアーズで3.8%です。

サーモフィッシャーは買収で事業規模を拡大しています。16年には3D電子顕微鏡のFEIと 細胞・遺伝子解析を手掛けるアフィメトリクスを買収しています。

業界最大手であるメドトロニックとは事業規模が被っていません。13年までは、ジョンソンが世界最大の医療機器だったが、メドトロニックが大型買収で1位になりました。サーモフィッシャーもジョンソンを抜いて2位になりそうです。

参考:ジョンソン(JNJ)四半期決算|経済再開後3Qは前年比+11%に減速

では、サーモフィッシャーの事業別売上高はどうでしょうか?

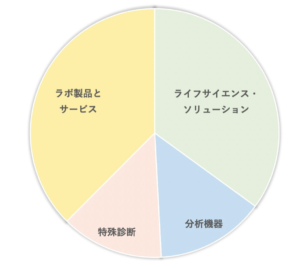

注目2:実験機器のラボ製品が売上比率の38%?

サーモフィッシャーの事業別売上高です。

最も売上比率が高いのは、実験機器のラボ製品で38.0%を占めます。次いで、検査機器などのライフサイエンス部門が37.8%、特殊診断が16.6%、分析機器が15.9%です。

実験機器は伝統的に強く、他の事業は買収で拡大しています。ライフサイエンス部門は、コロナ特需で20年に売上が大きく上昇しています。

では、地域別の売上高はどうでしょうか?

注目3:海外売上比率が49%を占めている?

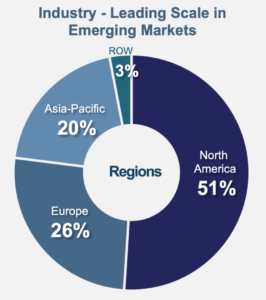

サーモフィッシャーの地域別の売上比率です。

最も売上比率が高いのは北米で51%と高いです。次いで、欧州が26%、アジア太平洋が20%を占めます。製造拠点である中国での売上が拡大しています。19年は売上比率1割で28億ドル、年率16%で拡大していました。

高齢化が進む最も中国社会で、需要が増えそうですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:サーモ・フィッシャー(TMO)の決算は?

- 82年に上場した、世界3位の医療機器メーカーである

- 業界1位はメドトロニック、2位はジョンソンである

- 分析機器や実験装置に強く、最大手と事業が被らない

- 変異株の検査需要で、21年1Qは前年比+59%で拡大

- 海外売上比率が49%、中国は10%で年率16%で成長

個人的には、サーモ・フィッシャーは投資したい銘柄のひとつです。

なぜならば、医療機器メーカーは安定成長で、高齢化や中間層増大で恩恵を受ける銘柄だからです。医療機器関連は事業が幅広いため競合は多くはなく、製薬メーカーほどレッドオーシャンではないですね。

同社は買収を通じて事業規模を拡大し、高いシェアを持ちます。

ただ、短期的にはコロナ特需もあり、株価は割高水準にあります。変異株を特定するPCR検査薬を販売し、21年1Qのサイエンス事業の売上は+136%でした。22年はコロナが下火になるため、売上成長率の減速が懸念されます。

ただ、長期的には優良銘柄に変わりがなく安定成長を続ける見込みです。そのため、株価が大きく下落する局面があれば購入したいです。22年2月時点の予想PERは29倍でやや割高水準にあります。

業界最大手はメドトロニック(MDT)ですね。メドトロニックは心血管、医療外科、神経科学、糖尿病など事業が幅広く、特にペースメーカーとインスリンポンプでトップシェアを持ちます。最大手と事業が被っていない点は好材料です。

コメントを残す