医療機器メーカーであるボストンは、高齢化社会や中間層増大で最も恩恵を受ける銘柄ですね。20年はコロナで需要が減少するも、21年は力強く回復しています。21年3Qは前年比+10%、4Qは+15%に加速しています。

- 「医療機器メーカーは、高齢化や中間層増大で恩恵を受ける…」

- 「医療機器で世界13位、血管や神経系機器で高いシェア…」

- 「人口心臓弁で市場シェア11%、幅広く事業を拡大してる…」

ボストン・サイエンティフィック(BSX)は、世界13位の医療機器メーカーです。幅広い医療機器を製造しているが、狭心症や心筋梗塞などの心血管に強みを持ちます。インターベンショナル・カーディオロジー事業は、21年2Qに+59.8%と好調でした。

個人的には、ボストンは投資したい銘柄ではありません。

なぜならば、他の医療機器メーカーと比較して、主力となる製品が少ないからです。業界最大手のメドトロニック(MDT)と同様に幅広く展開しているが、売上も利益率も低いです。21年の営業利益率は13%と低いですね。

ただ、長期的には他の競合と同様に、事業の好調は続きそうです。

なぜならば、医療機器の市場全体が大きく拡大しているからです。医療機器事業は安定成長で、高齢化や中間層増大で恩恵を受けるからです。同社が扱う狭心症や心筋梗塞などの心血管は、デスクワークが多い現代社会では重要ですね。

22年1月時点の予想PER22倍は割高ではないですね。株価が大きく下がる局面があれば投資したいですね。

- ボストンの4半期決算(21年10-12月)は?

- ボストンの過去10年間の売上高や営業利益は?

- コロナで需要は減少するも、22年は回復する?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

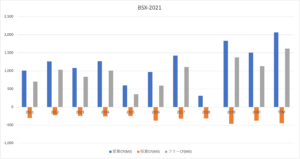

ボストン(BSX)の四半期決算は?

ボストン・サイエンティフィック(BSX)の四半期決算を紹介します。

21年2Q決算(21年6月30日)

- 売上高:30.77億ドル(前年比+53%)

- Interventional Cardiology:(+58%)

- 営業利益:5.21億ドル(+1678%)

- 純利益:1.86億ドル(+226%)

- 1株当たり利益:0.12ドル(+209%)

21年3Q決算(21年9月30日)

- 売上高:29.32億ドル(前年比+10%)×

- MedSurg:9.17億ドル(+11%)

- Rhythm and Neuro:8.19億ドル(+8%)

- Cardiovascular:11.96億ドル(+19%)

- Interventional Cardiology:7.44億ドル(+26%)

- 営業利益:4.58億ドル(+62%)

- 純利益:4.19億ドル(+370%)

- 1株当たり利益:0.28ドル(+333%)○

21年4Q決算(21年12月31日)

- 売上高:31.27億ドル(前年比+15%)○

- MedSurg:9.99億ドル(+12%)

- Rhythm and Neuro:8.58億ドル(+11%)

- Cardiovascular:12.70億ドル(+25%)

- Interventional Cardiology:8.08億ドル(+38%)

- 営業利益:1.80億ドル(+260%)

- 純利益:0.80億ドル(−60%)

- 1株当たり利益:0.06ドル(−58%)○

4Qの売上高は前年比+15%で31.27億ドル、営業利益は+260%で1.80億ドルでした。21年3Qと比較すると、4Qの売上は持ち直していますね。ただし、営業利益率は5.7%と弱いです。

他の医療機器メーカーと同様に、3Qは手術の需要が減少し売上が落ちています。4Qは変異株の影響があるも、徐々に持ち直してるかもしれません。22年1Qの売上予想は、29.3億ドル(+6.5%)としています。

22年1Q決算(22年3月…)

22年1Q決算は、5月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ボストン(BSX)の損益損益書は?

ボストン・サイエンティフィック(BSX)は92年に4ドルで上場しています。株価は04年に44ドルで高値を付けるも、その後は長く低迷しています。10年から再び上昇に転じ、22年2月は41ドル前後で推移していますね。

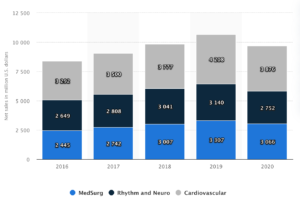

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は上昇基調にあります。20年はコロナの影響で減速するも、21年は持ち直していますね。幅広く医療機器を製造しているため、営業利益率は15%前後と業界内では高くはありません。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は51%と高く、BPSは順調に拡大しています。しかし、EPSは不安定な年も多く増えていません。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。高い市場シェアの製品は少ないが、幅広い製品を開発しています。十分な営業CFを稼いでいますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ボストン(BSX)の注目ポイントは?

ボストン・サイエンティフィック(BSX)の注目すべきポイントを紹介します。

注目1:心血管事業が売上比率39%を占める?

ボストン・サイエンティフィックの事業別売上高です。

最も売上比率が高いのは、心血管事業で全体の39%を占めます。小さな開口部を通して人体に挿入される侵入の少ない医療装置を生産します。次いで、手術器具が30%、心臓鼓動や神経系事業が27%を占めます。

幅広い製品を開発していると言えます。

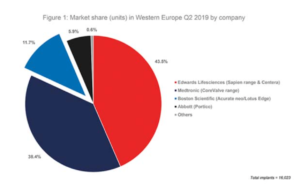

注目2:大動脈弁で業界3位の市場シェア11.7%?

カテーテル大動脈弁留置術器具の市場シェアです。

19年2Q決算でエドワーズは、43.5%で最も高い市場シェアを持ちます。次いで、メドトロニック(MDT)が38.4%、ボストンサイエンティフィック(BSX)が11.7%、アボット(ABT)が5.9%を占めます。

ボストンはこの分野で市場シェアを拡大しています。16年の7%から11.7%に増えており、大手2社からシェアを奪っています。

では、経カテーテル医療機器の市場規模はどれくらいでしょうか?

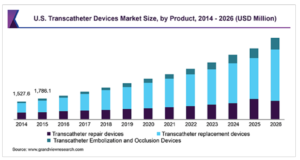

注目3:年率12.6%で拡大し26年に196億ドル?

経カテーテル医療機器の市場規模の推移です。

世界の経カテーテル医療機器の市場規模は、18年に77億ドルでした。年率12.1%で拡大し、26年には196億ドルと試算されています。

患者の負担が少ない低侵襲手術(MIS)の需要の増加は、市場の成長を推進する重要な要因の1つです。 MISは入院期間が少ないため、より良い患者の転帰と経済的実行可能性を提供します。

さらに、手術後の合併症の数が少なく死亡率も低いため、医療従事者にも好まれています。低侵襲の外科手術の増加は、婦人科、泌尿器科、脳神経外科、胃腸外科、心臓病学、肺内科などのさまざまな分野で増えています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ボストン(BSX)の四半期決算

- 92年に上場した、世界13位の医療機器メーカーである

- 幅広い事業に展開、狭心症や心筋梗塞などの心血管に強み

- カーディオロジー事業が好調で、21年2Qは+59%

- 競争力がある製品は少なく、営業利益率は13%と低い

- 20年はコロナで需要減少、22年は力強く回復する

個人的には、ボストンは投資したい銘柄ではありません。

なぜならば、他の医療機器メーカーと比較して、主力となる製品が少ないからです。業界最大手のメドトロニック(MDT)と同様に幅広く展開しているが、売上も利益率も低いです。21年の営業利益率は13%と低いですね。

ただ、長期的には他の競合と同様に、事業の好調は続きそうです。

なぜならば、医療機器の市場全体が大きく拡大しているからです。医療機器事業は安定成長で、高齢化や中間層増大で恩恵を受けるからです。同社が扱う狭心症や心筋梗塞などの心血管は、デスクワークが多い現代社会では重要ですね。

22年1月時点の予想PER22倍は割高ではないですね。株価が大きく下がる局面があれば投資したいですね。

業界最大手はメドトロニック(MDT)ですね。メドトロニックは心血管、医療外科、神経科学、糖尿病など事業が幅広く、特にペースメーカーとインスリンポンプでトップシェアを持ちます。

コメントを残す