世界3位の医療機器メーカーであるアボットは、高齢化社会や中間層増大で最も恩恵を受ける銘柄ですね。20年はコロナ特需もあり業績の好調が続いています。23年2Qは前年比−11%、3Qは−2.6%に改善しています。

- 「医療機器メーカーは、高齢化や中間層増大で恩恵を受ける…」

- 「医療機器で世界3位、診断や医学栄養でも高いシェアを持つ…」

- 「コロナの検査キットを製造し、20年の業績は好調だ…」

アボット(ABT)は、世界3位の医療機器メーカーです。最大手はメドトロニック(MDT)、2位はジョンソン(JNJ)次ぐ売上規模です。医療機器だけでなく、診断や医学栄養、医薬品でも高いシェアを持ちます。13年にバイオ医薬のアッビィと分離したが、両企業とも順調に事業規模を拡大しています。

個人的には、アボットは投資したい銘柄のひとつです。

ただし、検査キットのコロナ特需もあり、21年の業績と株価は割高水準にあるからです。21年は診断事業が成長を牽引したため、22年の業績は減速していますね。23年10月時点の予想PERは24倍と少し割高ですね。

長期的には、アボットは成長が期待できます。

医療機器事業は安定成長で、高齢化や中間層増大で恩恵を受けるからです。また、医学などの栄養薬などもこれからのトレンドのひとつです。高齢化社会に伴い、世界的に健康に対する需要が増しています。

そのため、大きく株価が下落する局面があれば購入したいですね。

参考:アッヴィ(ABBV)四半期決算|3Qは前年比+11%に減速

- アボットの4半期決算(23年7-9月)は?

- アボットの過去10年間の売上高や営業利益は?

- コロナ禍は検査需要で好調、22年の業績は不調?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

アボット(ABT)の四半期決算は?

アボット(ABT)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:97.47億ドル(前年比−18%)

- 営業利益:—億ドル(—%)

- 純利益:13.18億ドル(−46%)

- 1株当たり利益:1.03ドル(−40%)

23年2Q決算(23年6月30日)

- 売上高:99.78億ドル(前年比−11%)

- 営業利益:—億ドル(—%)

- 純利益:13.75億ドル(−31%)

- 1株当たり利益:1.08ドル(−24%)

23年3Q決算(23年9月30日)

- 売上高:101.43億ドル(前年比−2.6%)◯

- Nutrition:20.73億ドル(+15.5%)

- Diagnostics:24.49億ドル(−32.7%)

- Pharmaceuticals:13.68億ドル(+3.2%)

- Medical Devices:42.49億ドル(+16.6%)

- 米国:38.17億ドル(−6.8%)

- 海外:63.26億ドル(+0.2%)

- 営業利益:16.47億ドル(−7%)

- 純利益:14.36億ドル(+0.1%)

- 1株当たり利益:0.82ドル(+1.2%)○

3Qの売上高は前年比−2.6%で101.43億ドル、営業利益は−7%で16.47億ドルでした。23年1Qや2Qと比較して、3Qの売上は改善していますね。営業利益率は16.2%と低下気味ですね。

同社はコロナ禍で恩恵を受けている銘柄のひとつです。20年にコロナの検査キット「BinaxNOW」を製造しています。同社の検査キットを利用すると、わずか5ドルで15分後に結果を知れます。

23年はコロナ特需の需要は低下していますね。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月19日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アボット(ABT)の損益計算書は?

アボットは84年に1.3ドルで上場しています。株価は常に右肩上がりで最高値を更新し続けています。20年3月は69ドルに下落するも、23年10月は95ドル前後で推移しています。

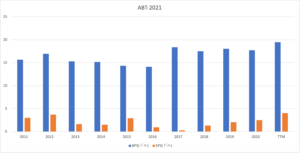

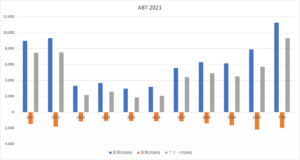

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に拡大しています。13年に大きく落ち込んだのは、バイオ医薬品事業を分社化しアッビィ(ABBV)と分離したからです。分離後も業績は好調で、21年の営業利益率は20%まで拡大しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は46%と高く、BPSとEPSも安定して上昇しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。コロナ特需もあり、21年はさらに営業CFが上向いています。競争力が高い製品を開発していますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

アボット(ABT)の注目ポイントは?

アボット(ABT)の注目すべきポイントを紹介します。

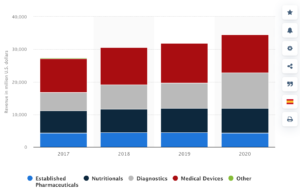

注目1:医療機器が売上の34%を占める?

アボットの事業別の売上高の推移です。

最も売上比率が高いのは医療機器で34%を占めます。次いで、検査関連で31%、栄養法に基づく療法や薬品で22%、医薬品で12%を占めます。コロナの検査キットを製造したことで、コロナ特需を受けましたね。

では、医療機器の売上規模はどれくらい大きいでしょうか?

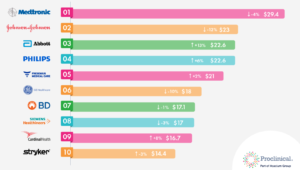

注目2:医療機器で世界3位で226億ドルの売上?

21年の医療機器部門の売上高ランキングです。

業界最大手はメドトロニックで294億ドルです。次いで、2位はジョンソン(JNJ)で230億ドル、3位はアボット(ABT)で226億ドルです。

医療機器市場は引き続き高い成長率を維持しています。医療施設の数の増加、医療費や高齢化に支えられ、20年の医療機器市場規模は4569億ドル、25年は6127億ドルに成長すると試算されています。

注目3:医療栄養分野で高いシェアを持つ?

医療栄養(メディカルニュートリション)の市場シェアです。

医療法に基づく栄養や医薬品は、世界のトレンドのひとつです。アボットは医療栄養分野で高いシェアを持ちますね。競合企業には、スイスのネスレ、米国バクスター(BAX)、フランスのダノンがあります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アボット(ABT)の決算は?

- 84年に上場した、世界3位の医療機器メーカーである

- 業界1位はメドトロニック、2位はジョンソンである

- 医療機器だけではなく、診断、医学栄養、医薬品も提供

- コロナの検査需要で、20年と21年は診断事業が好調

- 13年にアッビィを分社化、両企業とも事業は好調

個人的には、アボットは投資したい銘柄のひとつです。

なぜならば、検査キットのコロナ特需もあり、21年の業績と株価は割高水準にあるからです。22年2月時点の予想PERは25倍と、少し割高水準にあります。20年後半は診断事業が成長を牽引したため、22年は減速しそうですね。

ただ、長期的にはアボットは成長が期待できます。

医療機器事業は安定成長で、高齢化や中間層増大で恩恵を受けるからです。また、医学などの栄養薬などもこれからのトレンドのひとつです。高齢化社会に伴い、世界的に健康に対する需要が増しています。

そのため、大きく株価が下落する局面があれば購入したいですね。12年にスピンアウトしたアッビィの業績も好調です(参考:アッヴィ(ABBV)四半期決算|3Qは前年比+11%に減速)。

業界最大手はメドトロニック(MDT)ですね。メドトロニックは心血管、医療外科、神経科学、糖尿病など事業が幅広く、特にペースメーカーとインスリンポンプでトップシェアを持ちます。

コメントを残す