世界最大の運用会社であるステートストリートは、コロナの影響を受けずに順調に事業を拡大しています。左近のETFブームは引き続き好調ですね。23年2Qの売上成長率は+6.2%、3Qは−9%に減速しています。

- 「84年に1ドルで上場、株価は60倍に高騰してる…」

- 「世界市場は3社が独占、STTは3位で15%を占める…」

- 「競合にシェアを奪われ、純利益率は23%と低い…」

ステートストリート(STT)は、世界3位の資産運用会社です。運用規模は3.5兆ドルにも及び、最大手ブラックロック(BLK)、非上場のバンガードだけで世界シェアの7割を獲得しています。 ETF提供者であり、世界シェアの15%を獲得しています。

個人的には、ステートストリートは投資したい銘柄でないです。

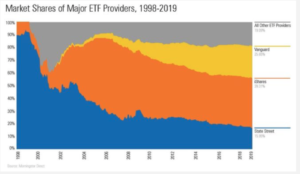

なぜならば、ETF運用会社では競合2社にシェアを奪われているからです。新興企業であるバンガードが上位2社からシェアを奪っています。98年に90%だったステートストリートのシェアは、19年に15%まで低下していますね。

ただ、ETFブーブもあり同社の売上も拡大しています。

ETFブームは22年以降もまだまだ続くと思います。機関投資家や個人投資家を含め、手軽にリスク分散できるETFの需要は年々増しています。また、レバレッジETFなど、ハイリスクの投資手法にも最適ですね。

ただ、バンガードがシェアを奪う構図は変わらず、楽観的には見ていません。バンガードに対抗するために、ブラックロックに買収される可能性もあります。いずれにしても、23年10月の予想PER12倍は妥当だと言えそうです。

- ステートストリートの4半期決算(23年7-9月)は?

- ステートストリートの過去10年間の売上高や営業利益は?

- 世界的なETFブームは、22年も継続して続くか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ステートストリート(STT)の四半期決算は?

ステートストリート(STT)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:30.57億ドル(前年比−0.7%)

- 営業利益:—億ドル(—%)

- 純利益:5.49億ドル(−9.1%)

- 1株当たり利益:1.5ドル(−4.4%)

23年2Q決算(23年6月30日)

- 売上高:31.28億ドル(前年比+6.2%)

- 営業利益:—億ドル(—%)

- 純利益:7.63億ドル(+2.1%)

- 1株当たり利益:2.1ドル(+11%)

23年3Q決算(23年9月30日)

- 売上高:26.91億ドル(前年比−9%)

- Total fee:23.61億ドル(+3%)

- Net interest income:6.24億ドル(−5%)

- Other income:−2.94億ドル(—%)

- 営業利益:—億ドル(—%)

- 純利益:4.22億ドル(−39%)

- 1株当たり利益:1.25ドル(−31%)

3Qの売上高は前年比−9%で26.91億ドル、純利益は−39%で4.22億ドルでした。23年2Qと比較して、3Qの売上は減速していますね。純利益率は15.6%と過去平均より低い水準です。

総運用資産額は3.5兆ドルにも及びます。世界最大はブラックロック(BLK)で9.4兆ドル、2位は非上場企業のバンガードで同社と同じくらいの規模です。この上位3社で、世界運用総額の7割のシェアを獲得しています。

ただ、ETF運用シェアでは、同社はバンガードにシェアを奪われています。ステートストリートは買収を通じて、さらに運用規模を拡大しています(参考:BBH投資家サービス部門を買収-約3850億円)。

ロン・オハンリー会長兼最高経営責任者(CEO):「第3四半期には、フロントオフィスソリューションや資産管理などの投資サービスに支えられ、総手数料収入が前年比で増加しました。私たちは戦略を実行しました。」 当社の投資サービスフランチャイズ内での販売努力に再度重点を置くことで、プライベートマーケット向けの最初のアルファ義務を含め、同四半期に9,100万ドルという強力なサービス手数料収入を獲得しました。」

オハンリー氏はさらに、「さらに、当社が継続的に行っている変革と生産性の取り組みに満足しています。これにより、前年比の経費の増加が抑制され、同時に事業への投資を継続することができました。さらに、以前に発表された、そのうちの1社の統合により、前年比の経費の増加が抑制されました。」 インドでの事業合弁事業により、2024 年にはさらなる生産性の節約がもたらされ、運営コストが削減され、サービス品質の強化が継続できると期待しています。」

オハンリー氏はさらに次のように付け加えた。「最後に、当社は強固なバランスシートと資本創出の恩恵を受け続け、第3四半期には普通株の買い戻しと配当を通じて株主に12億ドルを還元することができました。当社は今後も当社の計画を実行し続けるつもりです」 市況やその他の要因に応じて、2023年中に最大45億ドルの普通株買い戻しが承認される。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月19日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ステートストリート(STT)の損益計算書は?

ステートストリートは84年に1.6ドルで上場しています。株価は景気動向の影響を受けながらも、右肩上がりで上昇しています。20年3月は46ドルに下落するも、23年10月は68ドル前後で推移しています。

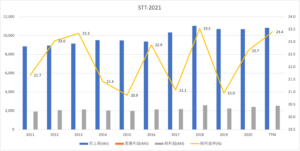

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益はあまり増えていません。競合バンガードが低コストのETFでシェアを拡大しています。営業利益率は22%前後と、競合ブラックロックと比較すると低いですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は8%と低い水準にあります。BPSは伸びていないが、自社株買いを通じてEPSは増えています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、18年をピークに下落しています。競合バンガードにシェアを奪われていることが予想できます。また、21年の下落はBBHの投資部門の買収によるものだと思います。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ステートストリート(STT)の注目ポイントは?

ステートストリート(STT)の注目ポイントを紹介します。

注目1:世界3位の資産運用会社である?

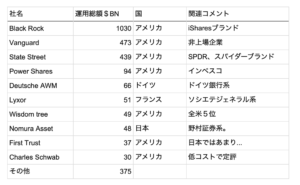

世界のETF資産運用会社のシェアです。

世界最大のETF運用はブラックロックで1.03兆ドルです。2位は非上場のバンガードで0.47兆ドル、3位にステートストリートで0.43兆ドルと続きます。米国の上位3社だけで、他を圧倒していると言えますね。

では、ETFを提供する3社はどれくらいの市場シェアを持つでしょうか?

注目2:ETF世界3位でシェアは15%に急落?

ETFを提供する主要プレーヤーの市場シェアです。

世界最大のETFプロバイダーは、ブラックロックが保有するiSharesで39%を占めます。次いで、非上場企業バンガードが25%、ステートストリート(STT)が15%です。上位3企業だけで、8割を寡占化していますね。

98年に9割を占めていたステートストリートは、2社にシェアを奪われていますね。ブラックロックもまた、近年はバンガードに奪われる構図です。いずれにしても、ETFブームはこの3社に支えられていると言えます。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ステートストリート(STT)の決算は?

- 84年に上場した、世界3位の米国運用会社である

- 運用総額は3.5兆ドル、大手3社が7割を寡占化

- 競合はブラックロックと非上場のバンガードである

- 低コストのバンガードが、2社からシェアを奪う

- 98年にETFシェア9割だが、19年は15%に低下

- ETFブームもあり、21年の営業利益率は31%と高い

個人的には、ステートストリートは投資したい銘柄でないです。

なぜならば、ETF運用会社では競合2社にシェアを奪われているからです。新興企業であるバンガードが上位2社からシェアを奪っています。98年に90%だったステートストリートのシェアは、19年に15%まで低下していますね。

ただ、ETFブーブもあり同社の売上も拡大しています。

ETFブームは22年以降もまだまだ続くと思います。機関投資家や個人投資家を含め、手軽にリスク分散できるETFの需要は年々増しています。また、レバレッジETFなど、ハイリスクの投資手法にも最適ですね。

ただ、バンガードがシェアを奪う構図は変わらず、楽観的には見ていません。バンガードに対抗するために、ブラックロックに買収される可能性もあります。いずれにしても、22年1月の予想PER11倍は妥当だと言えそうです。

ブラックロックは世界最大の運用会社で、運用総額は9.4兆ドルにも及びます。ETFでは39%のシェアを持ち1位だが、同社と同様にバンガードに押されています。将来的には、ブラックロックが買収する可能性もあります。

コメントを残す