世界最大の運用会社であるブラックロックは、コロナの影響を受けずに事業を拡大しています。左近のETFブームは引き続き好調ですね。21年3Qは前年比+15%、4Qも+14%と好調が続きます。

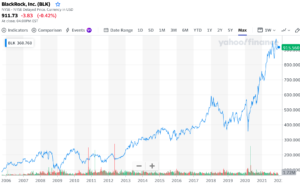

- 「99年に15ドルで上場、株価は61倍に高騰してる…」

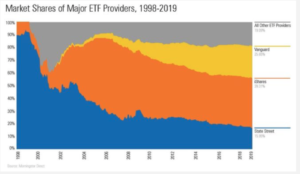

- 「ETFは3社が独占、BLKは最大シェアで39%を占める…」

- 「運用額は世界GDP10%で、安定した手数料収入を得てる…」

ブラックロック(BLK)は、世界最大の資産運用会社です。運用規模は9.46兆ドルと世界GDPの10%を占めるほど巨大です。また、ETFを運用するiSharesは市場39%を独占しています。ETFブームの先駆者であり、安定した運用収入に支えれています。

個人的には、ブラックロックは投資したい銘柄のひとつです。

なぜならば、スケールメリットを活かした、競争力が高いビジネスを展開しているからです。運用規模は世界GDPの10%を占め、21年の営業利益率は38%と高いです。関連企業を買収することで、さらに事業規模を拡大しています。

同社はこれまで、ETFやインデックス投資ブームが追い風でした。

これらのETFブームは、22年以降もまだまだ続くと思います。機関投資家や個人投資家を含め、手軽にリスク分散できるETFの需要は年々増しています。また、レバレッジETFなど、ハイリスクの投資手法にも最適ですね。

ブラックロックは、世界最大の株価指数やETFを提供するMSCIの主要顧客で売上の10%を占めます。そのため、ハイテク金融の多くの企業にとって、ブラックロックの動向は重要ですね。

22年1月時点の予想PERは21倍と割高ではありません。今すぐではないが、欲しい銘柄のひとつですね。

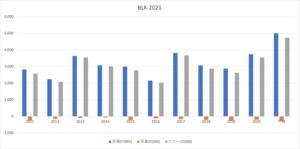

- BLKの4半期決算(21年7-9月)は?

- BLKの過去10年間の売上高や営業利益は?

- インデックスやETFは、22年も続くトレンドか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ブラックロック(BLK)の四半期決算は?

ブラックロック(BLK)の四半期決算を紹介します。

21年2Q決算(21年6月30日)

- 売上高:48.20億ドル(前年比+32%)

- 営業利益:19.32億ドル(+37%)

- 純利益:13.78億ドル(+13%)

- 1株当たり利益:8.92ドル(+13%)

21年3Q決算(21年9月30日)

- 売上高:50.50億ドル(前年比+15%)◯

- Investment advisory and administration fees:37.91億ドル(+23%)

- Securities lending:1.52億ドル(−1%)

- Investment advisory performance fees:3.35億ドル(−36%)

- Technology services:3.20億ドル(+13%)

- Distribution fees:4.01億ドル(+39%)

- Advisory and other:0.41億ドル(−3%)

- 営業利益:19.64億ドル(+11%)

- 純利益:16.81億ドル(+23%)

- 1株当たり利益:10.89ドル(+22%)○

21年4Q決算(21年12月30日)

- 売上高:51.06億ドル(前年比+14%)◯

- Investment advisory and administration fees:38.32億ドル(+17%)

- Securities lending:1.36億ドル(+1%)

- Investment advisory performance fees:3.29億ドル(−22%)

- Technology services:3.39億ドル(+11%)

- Distribution fees:4.11億ドル(+30%)

- Advisory and other:0.59億ドル(+25%)

- 営業利益:20.39億ドル(+6%)

- 純利益:16.43億ドル(+6%)

- 1株当たり利益:10.63ドル(+6%)○

4Qの売上高は前年比+14%で51.06億ドル、営業利益は+6%で20.39億ドルでした。21年3Qに引き続き、4Qの売上も利益も好調ですね。営業利益率は39.9%と引き続き高い水準ですね。

総資産は94630億ドル(前年比+21%)を超え世界最大規模です。これは全世界のGDPの10%にも及ぶ規模で、運用手数料は膨大な金額になります。グループが運用するETF「iシェアーズ」は、国内外で高いシェアを持ちます。

株価指数やETFを提供するMSCIの大口顧客でもあり、MSCIの売上の10%をブラックロックが占めます(参考:MSCIの四半期決算|21年3Qも前年比+21%で好調)。

クライアントは、進化するニーズにより適切に対応するために行った投資のメリットを反映して、ポートフォリオ全体に関するブラックロックの洞察とアドバイスを求め続けています。ブラックロックは、第3四半期に980億ドルの長期純流入を生み出しました。これは、年率9%のオーガニックベース料金の伸びと、6四半期連続で目標の5%を上回ったことを表しており、多様な投資およびテクノロジープラットフォームの強さを示しています。

「有機的成長は幅広いものであり、当社のアクティブなプラットフォームと各ETF製品カテゴリーにまたがっています。当社は10四半期連続でアクティブなエクイティの流入を達成しましたが、ESGに対する顧客の需要は引き続き堅調であり、持続可能なアクティブおよびインデックス戦略全体で310億ドルの流入があります。「私たちの長期的な戦略は、クライアントのニーズを先取りし、ますます多くの人々が経済的幸福を体験できるようにするという私たちの目的を果たすことに重点を置いています。投資の選択肢を拡大する、新しいリタイアメントソリューションを開発する、データ分析とテクノロジーの機能を強化するなど、BlackRockは、高い成長機会と業界をリードするイノベーションへの投資に引き続き取り組んでいます。」

22年1Q決算(22年3月…)

22年1Q決算は、4月14日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ブラックロック(BLK)の損益計算書は?

BLKは99年に15ドルで上場しています。株価は常に右肩上がりで最高値を更新し続けていますね。20年3月は327ドルに下落するも、22年1月は848ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に上昇しています。金融大手の資産運用部門と合併や買収で規模を拡大しています。21年の営業利益率は38.9%と17年より下回るが、営業利益も右肩上がりですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は21%と高くはないが、問題ない水準ですね。BPSもEPSも安定して上昇しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。投資CFが少ない優良ビジネスだと言えますね。資産運用額は世界最大で、経済的な堀は十分に高いと言えます。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ブラックロック(BLK)の注目ポイントは?

ブラックロック(BLK)の注目ポイントを紹介します。

注目1:ETFの最大提供者でシェア39%を保有?

ETFを提供する主要プレーヤーの市場シェアです。

世界最大のETFプロバイダーは、ブラックロックが保有するiSharesで39%を占めます。次いで、非上場企業バンガードが25%、ステートストリート(STT)が15%です。上位3企業だけで、8割を寡占化していますね。

98年に9割を占めていたステートストリートは、2社にシェアを奪われていますね。ブラックロックもまた、近年はバンガードに奪われる構図です。いずれにしても、ETFブームはこの3社に支えられていると言えます。

では、同社の運用資産はどのように運営されてるでしょうか?

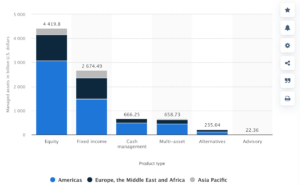

注目2:資産運用の53%は株式が占める?

ブラックロックの運用資産(AUM)の構成比です。

同社の運用商品は株式が53%、債券が29%、マルチアセットクラスが8%、マネーマーケット・ファンドが7%、オルタナティブが3%が占めます。パッシブ運用が長期資産の3分の2を占めています。

世界100ヵ国で事業展開し、米国以外の売上は3分の1と大きいです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ブラックロック(BLK)の決算は?

- 99年に上場した、世界最大の米国運用会社である

- 運用規模は9.46兆ドルで、世界GDPの10%を占める

- ETFを運用するiSharesは、市場39%でトップである

- スケールメリットを活かし、同業者を買収し規模を拡大

- 手数料収入は膨大で、営業利益率は38%と高い

- 競合2番手のバンガードが、シェアを奪い急成長してる

個人的には、ブラックロックは投資したい銘柄のひとつです。

なぜならば、スケールメリットを活かした、競争力が高いビジネスを展開しているからです。運用規模は世界GDPの10%を占め、21年の営業利益率は38%と高いです。関連企業を買収することで、さらに事業規模を拡大しています。

同社はこれまで、ETFやインデックス投資ブームが追い風でした。

これらのETFブームは、22年以降もまだまだ続くと思います。機関投資家や個人投資家を含め、手軽にリスク分散できるETFの需要は年々増しています。また、レバレッジETFなど、ハイリスクの投資手法にも最適ですね。

ブラックロックは、世界最大の株価指数やETFを提供するMSCIの主要顧客で売上の10%を占めます。そのため、ハイテク金融の多くの企業にとって、ブラックロックの動向は重要ですね。

22年1月時点の予想PERは21倍と割高ではありません。今すぐではないが、欲しい銘柄のひとつですね。

株価指数を提供するMSCIも営業利益率は55%と高いです。ブラックロックが売上の10%を占めるため、同社の動向を注視する必要がありますね。

コメントを残す