金融機関向けにプラットフォームを提供するエヌシーノは、経済再開後も順調に事業を拡大しています。米国大手ウェルズ・ファーゴ、日本大手銀行からも契約を獲得しています。23年1Qの売上は前年比+20%、2Qは+18%に減速しています。

- 「20年7月に91ドルで上場、株価は55ドルまで急落…」

- 「セールスフォースと同様に、年率30%前後で安定して拡大…」

- 「日本法人も設立し、日本の大手銀行も利用している…」

エヌシーノ(NCNO)は、金融機関向けにプラットフォームを提供する米国SaaS企業です。セールスフォース(CRM)のサービスを基盤として、世界1100社以上に提供しています。サービスを利用することで、新規顧客の獲得、融資、預金などに関わる顧客体験を改善できます。

個人的には、エヌシーノは投資したい銘柄のひとつです。

なぜならば、順調に事業規模を拡大し、大手の金融機関も同社のサービスを利用し始めているからです。具体的には、21年9月には資産規模1.9兆ドルのウェルズ・ファーゴ(WFC)、資産規模530億ドルのきらぼし銀行(旧八千代銀行)も提携しています。

営業赤字は続くが、売上成長率は年率30%前後で拡大しています。

22年以降も順調に規模を拡大し、セールスフォースと同様に安定成長すると見ています。ただし、営業CFが赤字である点で、基盤元のセールスフォースとは異なります。金利上昇する局面では持ちたい銘柄ではなく、黒字化が見えてから投資したいですね。

安定成長を継続できるならば、どこかの時点で保有したい銘柄です。

- エヌシーノの4半期決算(23年4-7月)は?

- エヌシーノの過去10年間の売上高や営業利益は?

- 年率60%で成長率は高く、経済再開後も好調を維持?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

エヌシーノ(NCNO)の四半期決算は?

エヌシーノ(NCNO)の四半期決算を紹介します。

23年4Q決算(23年1月30日)

- 売上高:1.09億ドル(前年比+45%)

- 営業利益:—億ドル(—%)

- 純利益:−0.21億ドル(−197%)

- 1株当たり利益:0.04ドル(+144%)

24年1Q決算(23年4月30日)

- 売上高:1.14億ドル(前年比+20%)

- 営業利益:—億ドル(—%)

- 純利益:−0.11億ドル(+63%)

- 1株当たり利益:0.07ドル(+216%)

24年2Q決算(23年7月30日)

- 売上高:1.17億ドル(前年比+18%)◯

- Subscription:0.99億ドル(+17%)

- Professional:0.17億ドル(+13%)

- 営業利益:−0.14億ドル(前年度−0.25億ドル)

- 純利益:−0.15億ドル(前年度−0.27億ドル)

- 1株当たり利益:−0.14ドル(前年度−0.25ドル)◯

2Qの売上高は前年比+18%で1.17億ドル、営業利益は−0.14億ドルでした。22年4Qと23年1Qに続き、3Qの売上も減速しています。営業利益率は−12%に改善しています。

クラウドバンキングのリーダーで、順調に事業規模を拡大しています。同社は中小の金融機関を中心に世界1100の金融向けにサービスを提供しています。

21年9月には資産規模1.9兆ドルのウェルズ・ファーゴ(WFC)も、同社のプラットフォームを提供すると発表しています(参考:クラウド型統合プラットフォームを採用)。また、資産規模530億ドルのきらぼし銀行(旧八千代銀行)とも提携しています。

買収にも積極的で、高い成長率は今後も継続しそうです。

4Qの売上予想は、1.205億ドル(+14%)と弱いですね。24年通期は4.767億ドルとしています。

nCinoの会長兼最高経営責任者(CEO)のピエール・ノーデ氏は「第2四半期の業績、特に事業全体で見られた販売活動の力強い回復に非常に満足している」と述べた。 「プラットフォームとソリューションの拡大に戦略的に投資を続けているにもかかわらず、収益性は再び予想を上回りました。 米国の銀行業界における流動性危機はほぼ収束し、世界中の金融機関が業務効率と顧客エクスペリエンスの向上に注力していることから、第 2 四半期に見られた勢いが今年度以降も継続すると予想しています。 」

24年3Q決算(23年10月…)

24年3Q決算は、23年11月31日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

エヌシーノ(NCNO)の損益計算書は?

エヌシーノは20年7月に91ドルで上場しました。金利上昇する21年は株価が伸び悩み、23年9月は32ドル前後で推移しています。

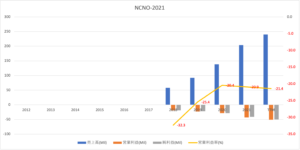

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は順調に拡大しています。また、営業利益率は徐々に改善傾向にあるも、21年は21%と少し悪化していますね。当面は、収益性よりも事業規模拡大を優先しそうですね。

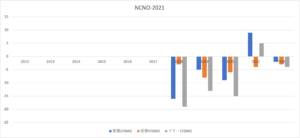

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は70%と高いが、EPSは改善の兆しはないですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、改善傾向にあります。ただし、20年の営業CFは黒字になるも、21年は再び赤字ですね。22年以降に営業CFの黒字化に成功するかに注目したいですね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

エヌシーノ(NCNO)の注目ポイントは?

エヌシーノ(NCNO)の注目ポイントを紹介します。

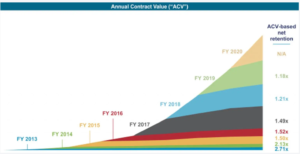

注目1:年間契約額は毎年順調に拡大してる?

エヌシーノの年間契約額(ACV)の推移です。

事業を開始して以降、年間契約額は順調に拡大しています。同社のサービスを契約すれば、基本的には長く使い続けることになります。そのため、顧客が増えるほど、同社の売上は右肩上がりで増えていきます。

エヌシーノは米国だけではなく、海外の顧客も増やしています。

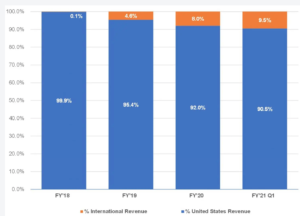

注目2:21年1Qの海外売上比率は9.5%に拡大?

エヌシーノの米国と海外の売上比率です。

エヌシーノが海外展開を開始したのは18年ですね。18年に0.1%だった海外率は、21年1Qには9.5%まで拡大しています。21年3Qには日本法人の設立、ニュージーランドや英国にも販路を拡大しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:エヌシーノ(NCNO)の決算は?

- 20年7月に上場した、金融機関向けの米国SaaS企業

- セールスフォースを元に、プラットフォームを提供する

- 顧客は中小金融機関が多く、1100社が利用している

- 大手ウェルズ・ファーゴ、日本きらぼし銀行も提携開始

- 売上成長率は平均して30%前後、安定して成長してる

個人的には、エヌシーノは投資したい銘柄のひとつです。

なぜならば、順調に事業規模を拡大し、大手の金融機関も同社のサービスを利用し始めているからです。具体的には、21年9月には資産規模1.9兆ドルのウェルズ・ファーゴ(WFC)、資産規模530億ドルのきらぼし銀行(旧八千代銀行)も提携しています。

営業赤字は続くが、売上成長率は年率30%前後で拡大しています。

22年以降も順調に規模を拡大し、セールスフォースと同様に安定成長すると見ています。ただし、営業CFが赤字である点で、基盤元のセールスフォースとは異なります。金利上昇する局面では持ちたい銘柄ではなく、黒字化が見えてから投資したいですね。

安定成長を継続できるならば、どこかの時点で保有したい銘柄です。

同社もセールスフォースと同様に、事業規模を拡大していく可能性が高いです。セールスフォースは16年に黒字化に成功し、21年も30%前後で成長を続けています。

コメントを残す