決済サービスのディー・ローカルは、コロナの恩恵を受ける銘柄のひとつです。なぜならば、新興国でもECなどのオンラインサービスが急速に普及しているからです。22年2Qの売上成長率は前年比+71%、3Qは+62%に減速しています。

- 「コロナ禍でデジタル化が進み、EC決済は右肩上がりで拡大…」

- 「新興企業向けに決済サービスを提供、30カ国に進出…」

- 「新興国で競合が少なく、営業利益率は35%と高い…」

ディー・ローカル(DLO)は、新興国向けに決済サービスを展開するウルグアイの会社です。決済が発達していない新興国では、オンライン決済は普及していません。同社のサービスを利用することで、現地のEC決済などを可能にします。

個人的には、ディーローカルは投資したい銘柄のひとつです。

なぜならば、競合が少ない新興国市場で、収益性が高いビジネスを展開しているからです。コロナ禍は同社に追い風で、21年4Qは前年比+120%、22年1Qも+117%と高い成長率を維持しています。

22年1Qの決済総額は20億ドルで前年比+127%です。21年の営業利益率は36%と高く、新興国市場では競合がいないことを示していますね。

ただし、22年時点では投資したい銘柄ではありません。なぜならば、米国金利が上昇する局面では、フィンテック企業には重い展開になると思うからです。金利が上昇すれば、新興国通貨が米ドルに向かう可能性が高いです。

優良銘柄だとは思うが、現時点では様子見したい銘柄です。また、22年11月のPERは38倍と割高水準にありますね。

- ディーローカルの4半期決算(22年7-9月)は?

- ディーローカルの過去10年間の売上高や営業利益は?

- 新興国向け決済プラットフォームは、利益率は36%と高い?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ディー・ローカル(DLO)の四半期決算は?

ディー・ローカル(DLO)の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:8745万ドル(前年比+117%)◯

- 営業利益:2908万ドル(+54%)

- 純利益:2627万ドル(+55%)

- 1株当たり利益:0.08ドル(+33%)◯

22年2Q決算(22年6月30日)

- 売上高:1.01億ドル(前年比+71%)

- 営業利益:—億ドル(—%)

- 純利益:0.305億ドル(+72%)

- 1株当たり利益:0.10ドル(—%)

22年3Q決算(22年9月30日)

- 売上高:1.11億ドル(前年比+62%)◯

- 営業利益:0.372億ドル(+73%)

- 純利益:0.323億ドル(+64%)

- 1株当たり利益:0.10ドル(+66%)✖️

3Qの売上高は前年比+62%で1.11億ドル、営業利益は+73%で0.372ドルでした。22年1Qや2Qに続き、3Qの売上も好調ですね。営業利益率は33.5%と引き続き高いですね。

流通総額は27億ドル(前年比+51%)で好調でしたね。同社の決済サービスは、新興国で需要が高く競合が少ないことを示しています。

「私たちは、TPV で 27 億ドル、収益で 1 億 1,200 万ドルに達し、新たな四半期の記録的な結果を達成しました。昨年からの高い比較ベースにもかかわらず、TPV は前年比で 51% 増加し、収益はさらに 63% 増加し、両方の指標が前四半期比でそれぞれ 12% と 11% 増加しました。この成長は、バーティカル、地域、製品にわたる継続的な多様化というビジネスの強みに加えて、規律ある実行と無駄のない文化によって支えられてきました。最近の四半期を通じて、私たちはラテンアメリカ以外での成長に取り組んできました.2022年第3四半期に達成した印象的な結果を発表できることを非常に嬉しく思います.アフリカとアジアからの収益は前年同期比で4倍、四半期比で80%増加しました. -四半期で、2,500 万ドルに達しました。わずか 3 か月でのこれらの好調な結果は、2021 年の 12 か月全体で記録された 2,100 万米ドルを上回りました。2022 年第 3 四半期には、アフリカとアジアの収益がすでに総収益の 22% に貢献しており、これは、当社の戦略的成果が証明された記録です。意思決定は成果を上げています。

私たちは、粗利益と EBITDA ドルを最大化するという戦略を引き続き実行します。第 3 四半期の売上総利益は 5,400 万ドルに増加し、前年比 56% 増となりました。一方、調整済み EBITDA は、前年比 58% 増の 4,200 万ドルになりました。どちらの指標も前四半期比で 9% 増加しました。これは、過去 4 四半期に記録された 38% と一致する 37% の堅調な調整済み EBITDA マージンに反映されています。また、従業員数を前年比で 34% 増やして 712 人の従業員にすることで、規律を持ってビジネスに投資し続けています。 .

ニカラグアとサウジアラビアの 2 つの新しい国で事業を開始し、事業を展開する国は 39 か国になりました。新しい国への事業の拡大とプレゼンスの強化とのバランスを取るためです。既存の市場で。

規律ある高収益成長と強固なバランスシートの実績により、困難な世界のマクロ環境を乗り切りながら、長期的な成長戦略を達成できる独自の立場にあると確信しています。 1 つの契約、1 つのプラットフォーム、1 つの API という One dLocal モデルを通じて、加盟店のために複数の新興市場で最高の金融インフラストラクチャを構築し続けることを目指します」と Sebastian Kanovich 氏は述べています。

22年4Q決算(22年12月…)

22年4Q決算は、23年2月15日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ディー・ローカル(DLO)の損益計算書は?

ディーローカルは21年6月に32ドルで上場しました。上場後は順調に株価は上昇し70ドルまで上昇するも、22年11月は22ドル前後で推移しています。

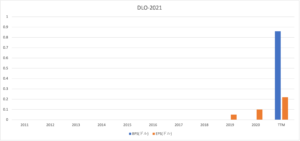

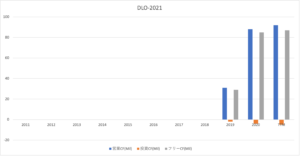

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大しています。上場時点で利益率は高く、21年の営業利益率は36%と高いです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は49%と高い上に、EPSは順調に拡大していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も、順調に拡大しています。決済サービスを提供するビジネスは、投資CFが少なく収益性が高いです。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ディー・ローカル(DLO)の注目ポイントは?

ディー・ローカルの注目すべきポイントを紹介します。

注目1:30カ国の新興国に進出している?

30の新興国で600以上の地域に決済サービスを提供しています。

ディローカルは、決済サービスが発達していない南米、アジア、アフリカなどの後進国で需要が高いサービスです。新興国では現地銀行決済や、現金支払いがメインのため、国際企業が進出する上ではオンラインの仕組み化が重要になります。

同社のサービスを利用すれば、APIを利用するだけで決済を可能にします。そのため、ECや配車サービスのアマゾンやDiDiも同社のサービスを利用しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ディー・ローカル(DLO)の四半期決算は?

- 21年2月に上場した、決済サービスを提供するウルグアイ企業

- 新興国向けに決済サービスを提供し、30カ国に展開してる

- オンライン決済や新興国で需要が高く、利益率は35%と高い

- 3Qの決済総額は18.12億ドル、前年比+217%で急成長

個人的には、ディーローカルは投資したい銘柄のひとつです。

なぜならば、競合が少ない新興国市場で、収益性が高いビジネスを展開しているからです。コロナ禍は同社に追い風で、21年2Qは前年比+185%、3Qも+122%と高い成長率を維持しています。

21年3Qの決済総額は18.12億ドルで前年比+217%です。21年の営業利益率は36%と高く、新興国市場では競合がいないことを示していますね。

ただし、21年11月時点では投資したい銘柄ではありません。なぜならば、米国金利が上昇する局面では、フィンテック企業には重い展開になると思うからです。金利が上昇すれば、新興国通貨が米ドルに向かう可能性が高いです。

優良銘柄だとは思うが、現時点では様子見したい銘柄です。

米国でもフィンテック銘柄は高い注目を集めていますね。特にアフタペイ市場がトレンドで、2桁成長で急拡大しています。

コメントを残す