香港証券会社のFUTUは、20年の売上高が前年比3.3倍にも増えました。20年4月から株価は急騰し始め、わずか1年で18倍にも高騰しています。前年比3倍の超グロース株だが、23年8月の予想PERは10倍と割安です。

- 「20年の売上高は、前年比で3.3倍にも拡大した…」

- 「売上高の急騰で、株価は1年で18倍にも高騰した…」

- 「コロナによる株高で、中国からの米国投資熱が爆発してる…」

FUTUは、香港と中国人向けにオンラインによる証券売買を提供する香港企業です。取引量の半分を米国株が占め、海外投資したい中国人に人気が高いです。20年から売上高が爆発的に成長し、前年比で3.3倍にも拡大しています。

個人的には、FUTUは投資したい銘柄ではありません。

なぜならば、前年比3倍で急成長するグロース企業だったが、中国当局の規制により急減速しているからです。21年には3桁成長だったが、22年1Qにはマイナス成長に転じています。また、営業利益も急速に減速していますね。

しかし、シンガポールに本社を移すなど対策を講じています。その意味において、同社は中国ハイテク企業の先駆者だと言えますね。長期的にはどのような道を辿るか不明だが、中国リスクを軽減できる可能性もあります。

23年8月の予想PER10倍は割高ではありません。

- FUTUの4半期決算(23年4-6月)は?

- FUTUの過去10年間の売上高や営業利益は?

- 20年は売上高が3倍だが、22年はマイナス成長?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

FUTUホールディングスの四半期決算は?

FUTUホールディングスの四半期決算を紹介します。

22年4Q決算(22年12月30日)

- 売上高:20.99億ドル(前年比+35%)

- 営業利益:—億ドル(—%)

- 純利益:9.59億ドル(+92%)

- 1株当たり利益:7.18ドル(—%)

23年1Q決算(23年3月30日)

- 売上高:23.69億ドル(前年比+47%)

- 営業利益:—億ドル(—%)

- 純利益:11.92億ドル(+108%)

- 1株当たり利益:8.98ドル(+114%)

23年2Q決算(23年6月30日)

- 売上高:24.84億ドル(前年比+42%)◯

- Brokerage commission:9.52億ドル(−8%)

- Interest income:14.05億ドル(+126%)

- Other income:1.26億ドル(+36%)

- 営業利益:13.33億ドル(+84%)

- 純利益:11.19億ドル(+74%)

- 1株当たり利益:7.99ドル(+79%)◯

ドルは香港ドル。

2Qの売上高は前年比+42%で24.84億ドル、営業利益は+84%で13.33億ドルでした。23年1Qと比較して、2Qの売上は減速していますね。営業利益率は53.6%と高いです。

20年に売上高が急騰した理由は、コロナによる暴落と暴騰で中国国内で、米国株への投資熱が高まったからです。FUTUの取引量の半分は米国株が占めています。しかし、中国当局の規制が厳しくなり、成長率は鈍化しています。

同社CEOは、21年に新たに開拓したシンガポールが好調だと述べています。

22年3Q時点で、課金クライアントは144万人(前年比+23%)、登録クライアントは312万人(+21%)、ユーザ数は1920万人(+15%)です。ただし、顧客の資産は4165億香港ドル(−6.2%)と減少が続きます。

Futu の会長兼最高経営責任者である Leaf Hua Li 氏は次のように述べています。 顧客獲得のその後の加速は主に、堅調な顧客の有機的成長によるものでした。 香港では、オフライン マーケティング キャンペーンを活用してブランド エクイティを構築し、通常はオンライン プロモーション イベントに参加しない顧客を魅了しました。 米国株式市場の堅調なパフォーマンスとマネーマーケットファンドの魅力的な利回りに支えられ、シンガポールでの顧客獲得も増加した。 米国では、新規顧客の質を大幅に向上させながら、堅調な顧客の成長を維持しました。」

「顧客総資産は前年比7.5%増の4,662億香港ドルとなった。 顧客の香港株式保有に対する時価評価によるマイナスの影響にもかかわらず、すべての海外市場で純資産流入が加速したため、総資産残高は前期比横ばいとなった。 シンガポールの顧客資産の合計および平均は、前四半期比でそれぞれ 20.5% および 12.5% 増加しました。 シンガポール市場では、市場のボラティリティにもかかわらず、顧客総資産が4四半期連続で2桁の増加を記録したことを嬉しく思います。 一部の顧客が有価証券貸付ポジションを解消したため、信用融資と有価証券貸付残高は前四半期比で1.4%若干減少した。」

「総取引量は前四半期比21.5%減の1兆香港ドルとなった。 マクロ的な不確実性の中でこれまでの利益を削減するにつれて、中国のテクノロジー名に対するクライアントの関心は薄れてきました。 これにより、香港株式の取引高は前四半期比30.5%減の2,585億香港ドルとなった。 米国株の出来高は6,759億香港ドルで、前四半期比18.3%減となりました。これは、ハイテク株やレバレッジETF、インバースETFの売買高の減少が原因です。」

「ウェルスマネジメント部門の顧客資産総額は435億香港ドルで、前年同期比98.8%増、前四半期比17.5%増でした。 マネー・マーケット・ファンドは、高金利環境下でも魅力的なリターンを維持したため、この成長の大部分を再び牽引しました。 香港では、富裕層顧客の多様化するリスク・リターンの期待に応えるため、ファンド連動債やコール/プット・スプレッド債の導入により仕組み商品の提供を引き続き拡大しました。 シンガポールでは、ウェルスマネジメント商品に投資する有料顧客の割合が増加しており、ウェルスマネジメントにおける平均顧客資産は前年比で2倍以上に増加しました。」

「四半期末時点で、当社の IPO 販売および IR クライアントは 374 社に達し、前年比 35.5% 増加しました。 過去四半期において、当社はYSB Inc.やEdiayun Limitedを含むいくつかの注目度の高い香港IPOの共同ブックランナーを務めました。」

Futuの最高財務責任者であるアーサー・ユー・チェン氏は、「当社は2022年3月に取締役会が新株買い戻しプログラムを承認したと発表しました。このプログラムに基づいて、当社は2022年の終わりまでに最大5億米ドル相当のADSを買い戻すことができます」と付け加えた。 2023年。2023年6月30日の時点で、当社は公開市場取引で合計1,100万個のADSを買い戻しており、その総額は約3億6,000万米ドルに達します。」

23年3Q決算(23年9月…)

23年3Q決算は、11月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

FUTUホールディングスの損益計算書は?

FUTUは19年3月に15ドルで上場しました。20年4月から株価は高騰し、21年2月に最高値189ドルを付けています。23年8月は49ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

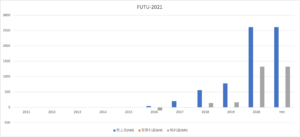

過去10年間の決算書を見ると、売上高が20年に高騰しています。20年の売上高は前年比で3.3倍、16年比で62倍にも急騰していますね。確認したサイトで営業利益が記録されてないが、純利益も順調に拡大しています。

中国国内では海外投資が爆発的に増えているといえます。

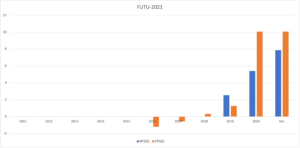

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSとEPSは大幅に拡大していますね。利益率が高いビジネスで、20年のEPSは前年比で8倍にも急騰しています。

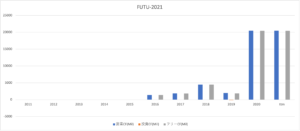

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、黒字幅を大幅に増やしています。また、FUTUの証券ビジネスは、投資CFが少なく優良ビジネスだと分かりますね。投資CFがほぼ発生しないため、営業CFがそのまま残る経営です。

では、私たちはどのように投資判断すれば良いのでしょうか?

FUTUホールディングスの注目ポイントは?

FUTUに投資する上で注目すべきポイントを紹介します。FUTUは香港の証券会社で、香港と中国人向けにオンラインによる証券売買を提供します。取引量の半分が米国で、海外に投資したい中国人向けにサービスを展開しています。

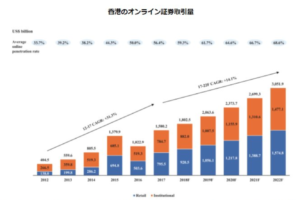

注目1:香港のオンライン証券取引量は年率14%で拡大?

参考:$FUTUのF-1まとめ

香港のオンライン証券取引量の推移です。

香港は世界第4位のオンライン証券市場があります。17年以前は年率31%で拡大し、17年以降は14%で拡大しています。22年には3.0兆億ドルになると予想されています。

香港に続き、中国本土でも証券取引量は拡大しています。

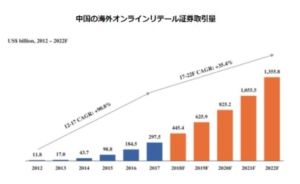

注目2:中国の海外オンライン証券取引量は年率35%で拡大?

参考:$FUTUのF-1まとめ

中国の海外オンライン証券取引量の推移です。

香港に続き、中国本土でも海外のオンラインリテール取引が急増しています。17年以前は年率90%で拡大し、17年以降は35%で拡大しています。22年には1.3兆億ドルになると予想されています。

中国は急速に資本家が増え、海外に投資したい投資家は増えていますね。こうした香港と中国の証券取引量の拡大が、FUTUの業績を押し上げています。

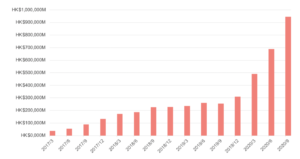

注目3:20年4Qの売上高前年比+301%で拡大?

四半期毎の売上高を見ると、急速に事業拡大している事が分かります。

20年2Qの売上高は前年比+168%、3Qは+281%、4Qは+301%です。20年通期の売上高は26.1億ドル、過去4年間で62倍にも拡大しています。20年に急成長した要因は、コロナで世界中の株価が暴落した事が大きいですね。

FUTUが急成長に成功した要因はひとつではありません。

- 投資経験のない人が、低コストで投資できるプラットフォームを構築

- 主要プレーヤーが提供する平均レートの5分の1で売買できる

- マーケティングが上手く、ショート動画やSNS、チャネルで集客する

- NiuNiuコミュニティに無料で参加でき、ユーザー同士が交流できる

FUTUの顧客数は117.3万人だけです。中国には1.7億人の個人投資家がいるため、まだまだ成長余力は大きいですね。競合が増えることも予想できるが、基本的にはまだまだ右肩上がりで拡大しそうです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:FUTUホールディングスの四半期決算は?

- 19年4月に上場した、香港のオンライン証券会社

- 米国株の取引量が半分を占め、中国と香港向けに展開

- 20年から売上と利益が暴騰し、前年比で3.3倍に拡大

- 香港のオンライン取引は年率14%、中国は35%で拡大

- SNSを活用した集客が強み、ユーザー同士の交流が活発

- 他の主要証券会社よりも、手数料は5分の1程度安い

- 20年4Qの営業利益率は51%、優良ビジネスである

- 売上高は3倍で成長してるが、予想PERは50倍と低い

個人的には、FUTUは投資したい銘柄ではありません。

なぜならば、前年比3倍で急成長するグロース企業だったが、中国当局の規制により急減速しているからです。21年には3桁成長だったが、22年1Qにはマイナス成長に転じています。また、営業利益も急速に減速していますね。

シンガポールに本社を移すなど対策を講じています。

しかしながら、中国国内が規制で鈍化する状況では、高い成長率を維持するのは難しいです。クライアント数は増えているが、売上や利益はすでに減速しています。そのため、22年5月の予想PER18倍は割安だとは思いません。

競合の中国本土の証券会社アップフィンテック(TIGR)も同様です。

コメントを残す