業務系ツールを制作できるマンデー・ドットコムは、経済再開後も業績は好調です。22年2Qの売上高は前年比+75%、3Qは+63%に減速しています。

- 「21年6月に上場し、株価は2倍に上昇している…」

- 「プログラミングなしで、業務系ツールを制作できる…」

- 「5万ドル以上の有料顧客数は、前年比+231%と高い…」

マンデー・ドットコム(MNDY)は、ノーコードで業務系ツールを制作するSaaSのイスラエル企業です。グラフのビジュアル化が得意で、ダッシュボード、ガントチャートを用いて、利用者はタスク管理や営業管理(CRM)、労務管理(HR)などのツールを簡易的に制作できます。

個人的には、マンデードットコムは投資したい銘柄ではないです。

なぜならば、営業損失額は大きく、22年には営業CFもマイナスに転じたからです。人件費や仕入れ、金利が上昇する23年以降は、さらに営業利益が毀損する可能性が高いと思います。

ただし、売上と優良顧客が順調に拡大してる点は高く評価できますね。

21年3Qの5万ドル以上の有料顧客数は613社で前年比+231%と高いです。また、22年3Q時点でも前年比+116%と高い成長率ですね。そのため、営業利益の赤字は縮小傾向にあります。

ただし、投資を検討するタイミングは黒字化してからです。

- MNDYの4半期決算(22年7-9月)は?

- MNDYの過去10年間の売上高や営業利益は?

- 有料顧客数は+200%成長だが、今後も維持できる?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

マンデー・ドットコム(MNDY)の四半期決算は?

マンデー・ドットコム(MNDY)の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:10849万ドル(前年比+83%)◯

- 営業利益:−6749万ドル(前年度−3784万ドル)

- 純利益:−6667万ドル(前年度−3895万ドル)

- 1株当たり利益:−1.48ドル(−3.52ドル)◯

22年2Q決算(22年6月30日)

- 売上高:1.24億ドル(前年比+75%)

- 営業利益:—億ドル(—%)

- 純利益:−0.456億ドル(−58%)

- 1株当たり利益:—ドル(—%)

22年3Q決算(22年9月30日)

- 売上高:1.36億ドル(前年比+63%)◯

- 営業利益:−0.282億ドル(前年度−0.292億ドル)

- 純利益:−0.230億ドル(前年度−0.288億ドル)

- 1株当たり利益:−0.51ドル(前年度−0.65ドル)◯

3Qの売上高は前年比+63%で1.36億ドル、営業利益は−0.282億ドルでした。22年1Qと2Qに引き続き、3Qも売上は順調に拡大していますね。営業利益率は−20.7%と低いが改善傾向にありますね。

同社のサービスを利用することで、顧客はプログラミングせずに簡易的にシステムやアプリを制作できます。タスク管理や営業・顧客管理、人事・労務管理などを顧客が作成できます。

5万ドルを超える有料顧客数は、前年比+116%と引き続き好調です。

22年4Qの売上予想は1.41億ドル(前年比+47%)と好調です。22年通期売上予想は、5.10億ドルに引き上げています。

22年4Q決算(22年12月…)

23年4Q決算は、22年2月15日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

マンデー・ドットコム(MNDY)の損益計算書は?

マンデー・ドットコムは21年6月に178ドルで上場しています。22年11月は102ドル前後で推移しています。

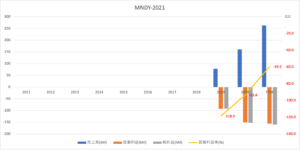

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、コロナ後も高い売上成長率を維持しています。また、21年の営業利益率は−59%と改善傾向にありますね。21年3Qは−35%とさらに損失額が縮小しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は77%と高く、EPSの損失額も大きいですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、21年も赤字が続いています。ただ、傾向としては営業CFの赤字は縮小傾向にありますね。有料顧客数は順調に増えており、近い将来に黒字化に成功しそうですね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

マンデー・ドットコム(MNDY)の注目ポイントは?

マンデー・ドットコム(MNDY)の注目ポイントを紹介します。

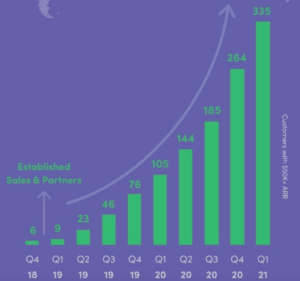

注目1:有料顧客数は前年比+231%で拡大?

18年以降の5万ドル以上の有料顧客数の推移です。

マンデー・ドットコムは四半期毎に顧客数を順調に増やしていますね。21年4Qの顧客数は335社、前年比+219%で増えています。さらには、21年3Q時点の有料顧客数は613社、+231%で高い成長率を維持しています。

では、市場シェアはどれくらいあるのでしょうか?

注目2:ドアダッシュは米国市場の45%を占める?

プロダクトロードマップのソフトウェアの市場シェアです。

プロダクトロードマップとは、開発製品の行動計画を簡易的なグラフなどで示すソフトウェアですね。マンデー・ドットコムは、プロジェクト開発などを助けるツールも制作することができます。

競合となる企業は米国Wrike、Asana(ASAN)などがあります。マンデー・ドットコムは自由に制作できる点で、他の企業とは異なりますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:マンデー・ドットコム(MNDY)決算は?

- 21年6月に上場した、業務系ツールのイスラエル企業

- 利用者はノーコードで、業務系ツールを簡易的に制作できる

- タスク管理や営業管理、労務管理などのツールの制作支援

- 有料顧客数は613社、前年比+231%で拡大している

- 事業規模を拡大し、営業損失や営業CFの赤字は縮小してる

個人的には、マンデードットコムは投資したい銘柄のひとつです。

なぜならば、営業利益と営業CFはマイナスだが、売上と顧客数が順調に増えてるからです。21年3Qの5万ドル以上の有料顧客数は613社、前年比+231%と高いです。また、4Qも+200%と高く、経済再開に追い風ですね。

そのため、営業利益や営業CFの赤字は縮小傾向にあります。

有料顧客数が増え続けるならば、まだまだシェアを拡大できますね。しかし、増加率が減るならば、営業損失額や営業CFも悪化するかもしれません。22年も高い成長率を維持できるかに注目したいですね。

投資を検討するタイミングは、黒字化の見通しが見えてからです。

プログラミングしなくても、システムやアプリの開発支援する企業が増えています。シースリーエーアイ(AI)も、ノーコードで利用者がAIを活用できるサービスを提供しています。

コメントを残す