カスタマーサービスを提供するゼンデスクは、売上高が2桁で拡大する成長企業です。ただ、競合セールスフォースと同様に利益率が小さく、同社は赤字企業です。22年2Qの売上は前年比+27%、3Qは+20%と減速しています。

- 「20年3月に急落するも、株価は3倍に急騰している…」

- 「競合はセールスフォースで、売上高は8年で27倍に増える…」

- 「カスタマーサービスの需要は増え、コロナでも加速している…」

ゼンデスクは、カスタマーサービス向けクラウド型ソフトを提供するデンマーク企業です。40以上の言語に対応し、チャットや音声などの問い合わせサービスを提供します。競合のセールスフォースは大規模事業者向けで、ゼンデスクは小規模が多いです。

個人的には、ゼンデスクは投資したい銘柄ではないです。

なぜならば、カスタマーサービスは利益率が小さく儲からないからです。売上高は順調に上昇しているが、21年の営業利益率は−14%と赤字が続きます。営業損失と純損失額は縮小傾向になく、緩やかに拡大し続けています。

業界最大手のセールスフォースも利益率が2%と小さいです。カスタマーサービスは、差別化要素が少なく新興企業も次々に参入する市場ですね。

- ゼンデスクの4半期決算(22年7-9月)は?

- ゼンデスクの過去10年間の売上高や営業利益は?

- 売上高は右肩上がりだが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ゼンデスク(ZEN)の四半期決算は?

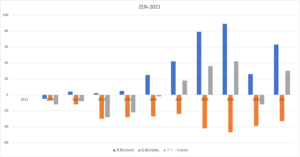

ゼンデスク(ZEN) の四半期決算を紹介します。

22年1Q決算(22年3月31日)

- 売上高:3.883億ドル(前年比+30%)◯

- 営業利益:−0.606億ドル(前年度−0372億ドル)

- 純利益:−0.669億ドル(前年度−0.489億ドル)

- 1株当たり利益:−0.55ドル(前年度−0.42ドル)✖️

22年2Q決算(22年6月30日)

- 売上高:4.07億ドル(前年比+27%)

- 営業利益:—億ドル(—%)

- 純利益:−0.950億ドル(−62%)

- 1株当たり利益:−0.14ドル(+7%)

22年3Q決算(22年9月30日)

- 売上高:4.168億ドル(前年比+20%)✖️

- 営業利益:−0.554億ドル(前年度−0.389億ドル)

- 純利益:−0.590億ドル(前年度−0.544億ドル)

- 1株当たり利益:−0.48ドル(前年度−0.45ドル)◯

3Qの売上高は前年比+20%で4.168億ドル、営業利益は−0.554億ドルでした。1Qや2Qに続き、3Qの売上は減速していますね。営業利益は−13.2%で、低下気味です。

カスタマーサポートは、コロナ禍で追い風でしたね。なぜならば、社内に出社するのが難しくなり、カスタマーサポートを外注化できる需要が増えたからです。カスタマーサポートを外部に移行する投資は、不可逆的で社内に戻る可能性は低いですね。

22年4Q決算(22年12月…)

22年4Q決算は、23年1月28日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ゼンデスク(ZEN)の過去10年の損益計算書は?

ゼンデスクは14年に15ドルで上場しました。株価は順調に上昇し、常に最高値を更新する銘柄ですね。22年11月は76ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に伸びています。20年の売上高は10億ドル、過去8年で27倍にも拡大しています。ただし、21年の営業利益率は13%と縮小してるが、損失額も増え続けていますね。

業績の安定よりも、まずは事業を拡大し成長率を重視しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばいだが、EPSは赤字幅が拡大しています。ただし、自己資本比率は19%と倒産を危険視する水準ではありません。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、長期的には緩やかに上昇しています。20年はコロナ危機で大きく落ち込んでいますね。ただし、コロナ禍でもカスタマーサポートの需要は高く、すぐに持ち直しています。

では、私たちはどのように投資判断すれば良いのでしょうか?

ゼンデスク(ZEN)の注目ポイントは?

ゼンデスク(OSOD)の注目すべきポイントを紹介します。ゼンデスクは、カスタマーサービス向けクラウド型ソフトを提供するデンマーク企業です。具体的には英語や日本語など40以上の言語に対応し、チャットや音声などの問い合わせ機能を提供します。

注目1:サポートとチャット事業が順調に拡大?

ゼンデスクの事業別の売上高の推移です。

ゼンデスクは、カスタマーサービスのためのクラウド型のソフトウェアを提供します。支援ソフト「Zendesk」は、英語や日本語など40以上の言語に対応し、モバイル、Eメール、チャット、音声、ソーシャルメディアなど多様なチャネルで問い合わせできます。

サポートとチャット対応の売上高が伸びていますね。顧客数は20万社にも増えています。では、地域別の売上高はどうでしょうか?

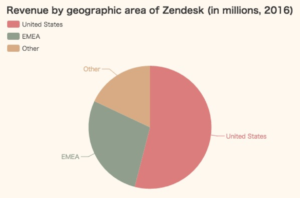

注目2:米国の売上高が全体の5割以上を占める?

2016年時点のゼンデスクの地域別売上高です。

ゼンデスクは2007年にデンマークで設立された会社です。米国市場の売上高が5割以上で、本社がある欧州中東地域が3割を占めます。欧州企業にも関わらず、米国で成功した企業だと言えますね。

ゼンデスクの競合は、CRMを提供するセールスフォースです。

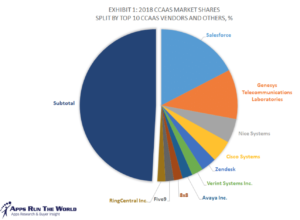

注目3:ゼンデスクはCCaaS市場で5位のシェア?

CCaaS系ソフトウェアを提供する上位企業のシェアです。

CCaaSとは、クラウドベースのサービス型コンタクトセンターです。CCaaSモデルにより、企業は必要なテクノロジーのみを従量課金で利用でき、社内のITサポートを削減できます。顧客の拡大とともに質を充実させ、拡張可能なサービスです。

セールスフォースはCCaaSで業界トップ、ゼンデスクは5番手です。

事業内容としては、両企業のサービスは同じです。セールスフォースを利用する顧客は規模が大きい事業者が多く、ゼンデスクは小規模事業者が多いです。大規模にシステムを組むセールスフォースと違い、ゼンデスクは規模が小さく利用しやすいからです。

そのため、セールスフォースの顧客数15万社に対し、ゼンデスクは20万社です。売上高はセールスフォースが23倍も大きいです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ゼンデスク(ZEN)の四半期決算は?

- 14年に上場した、カスタマーサービスを提供する企業

- 40以上の言語に対応し、チャットや音声などを提供する

- CCaaS市場で1位はセールスフォース、同社は5番手

- 売上高は8年で27倍だが、営業利益率は−13%である

- 営業利益率は改善してるが、営業損失額は拡大し続けてる

- 利益率が小さく業界大手も、営業利益率は5%しかない

- 成長が期待される分野だが、参入障壁が低く競合は多い

個人的には、ゼンデスクは投資したい銘柄ではないです。

なぜならば、カスタマーサービスは利益率が小さく儲からないからです。売上高は順調に上昇しているが、21年の営業利益率は−14%と赤字が続きます。営業損失と純損失額は縮小傾向になく、緩やかに拡大し続けています。

業界最大手のセールスフォースも利益率が2%と小さいです。

カスタマサービスは、差別化要素が少なく参入障壁が低い市場です。セールフォースも売上高は好調だが、利益率は低いですね。ただし、フリーCFは順調に上昇しているため、投資家によって判断が分かれる銘柄ですね。

コメントを残す