オンライン教育を提供するコーセラは、コロナ禍で恩恵を受けた銘柄です。外出規制や学校閉鎖により、オンライン教育の需要は増していましたね。しかし、経済再開に伴い21年1Qの売上前年比+64%から、3Qは+32%に減速しています。

- 「コロナでオンライン教育が加速、前年比+64%で拡大…」

- 「経済再開により、株価は最高値から50%も暴落してる…」

- 「米国では教育格差が注目され、オンライン教育は需要が高

コーセラ(COUR)は、オンライン講座を提供する米国企業です。世界的に知られる有名大学の学位を取得をネットを通じて提供しています。学生だけではなく、学術機関、企業、政府など幅広く学位を提供することを目的にしています。

個人的には、コーセラは投資したい銘柄ではありません。

なぜならば、教育関連は競合も多く、収益性が低いビジネスだからです。売上高は3年で2倍に拡大するも、21年の営業利益率は−31%、営業CFも赤字が続いています。競合であるウーデミー(UDMY)も21年に上場を果たしています。

また、短期的にも同社の需要は落ち込みそうです。

なぜならば、経済再開により学校に通学する人が増えるからです。コロナ禍は長期的には私たちの活動様式を変えるには至っていません。オンライン教育を提供するチェグ(CHGG)の業績と株価も同様に下落しています。

競合が多いため、投資したい銘柄ではありません。

- コーセラの4半期決算(21年7-9月)は?

- コーセラの過去10年間の売上高や営業利益は?

- 21年経済再開後も、オンライン教育は拡大するか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

コーセラ(COUR)の四半期決算は?

コーセラ(COUR)の四半期決算を紹介します。

21年1Q決算(21年3月30日)

- 売上高:0.883億ドル(前年比+64%)

- 営業利益:−0.183億ドル(−25%)

- 純利益:−0.186億ドル(−30%)

- 1株当たり利益:—ドル(—%)

21年2Q決算(21年6月30日)

- 売上高:1.02億ドル(前年比+38%)

- 営業利益:−0.457億ドル(−230%)

- 純利益:−0.463億ドル(−233%)

- 1株当たり利益:—ドル(—%)

21年3Q決算(21年9月30日)

- 売上高:1.10億ドル(前年比+32%)

- 営業利益:−0.314億ドル(−164%)

- 純利益:−0.324億ドル(−173%)

- 1株当たり利益:—ドル(—%)

3Qの売上高は前年比+32%で1.10億ドル、営業利益は−0.314億ドルでした。21年1Qと比較すると、2Qと3Qは売上と利益が減速していますね。営業利益率は−28%と過去最低水準ですね。

経済再開に伴い、オンライン教育は業績が落ち込んでいます。オンライン家庭教師を提供するチェグ(CHGG)も業績と株価が落ちていますね。4Qの売上予想は1.11億ドルと引き続き弱いです。

参考:チェグ(CHGG)四半期決算|経済再開で21年3Qは+11%に減速

21年4Q決算(21年12月…)

21年4Q決算は、22年2月1日に公開予定です。

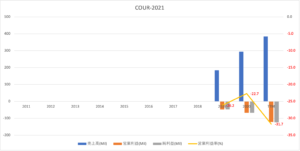

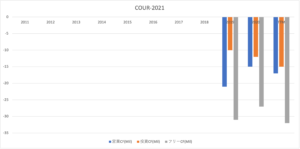

では、売上高や営業利益の10年間の推移はどうでしょうか?

コーセラ(COUR)の10年間の損益計算書は?

コーセラは21年3月に45ドルで上場しました。21年4月に最高値58ドルを付けるも、12月は29ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大しています。ただし、営業損失額も拡大し、21年の営業利益率は−31%と赤字です。オンライン教育の多くは、経済再開で悪影響を受けますね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は79%と高いが、EPSの赤字は拡大しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が続いています。営業CFがマイナスな上に、投資CFも少なくないですね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

コーセラ(COUR)の注目ポイントは?

コーセラ(COUR)の注目すべきポイントを紹介します。

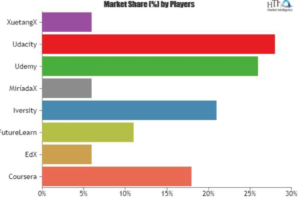

注目1:オンライン講座では4番手のシェア?

世界的なMOCSの市場シェアです。

MOOC(Massive open online course)とは、ネットを利用した大規模なオンライン講座を意味します。非上場企業のユダシティ、21年に上場したユーデミー(UDMY)、英国のFutureLearnがあります。

基本的には、教育関連は競合が多い分野ですね。コーセラとの競合で挙げられるのが、ユーデミーです。

注目2:ウーデミーは2倍もブランド力が高い?

ウーデミーとコーセラのブランド認識の比較結果です。

コーセラの方がブランド認識は高いが、17年3月以降は逆転しています。また、コロナを通じてウーデミーの人気が上げていることが分かりますね。同社に投資する際には、競合ウーデミーの動向も注視する必要があります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:コーセラ(COUR)の四半期決算は?

- 21年に上場した、オンライン講座を提供する米国企業

- 学術機関や社会人なども、有名大学の学位を取得できる

- どこからでも受講でき、教育格差をなくすことを目的にしてる

- 競合は多く営業利益率−31%、営業CFも赤字である

- 競合ユーデミーも21年に上場、教育企業の競争は激しい

個人的には、コーセラは投資したい銘柄ではありません。

なぜならば、教育関連は競合も多く、収益性が低いビジネスだからです。売上高は3年で2倍に拡大するも、21年の営業利益率は−31%、営業CFも赤字が続いています。競合であるウーデミー(UDMY)も21年に上場を果たしています。

また、短期的にも同社の需要は落ち込みそうです。

なぜならば、経済再開により学校に通学する人が増えるからです。コロナ禍は長期的には私たちの活動様式を変えるには至っていません。オンライン教育を提供するチェグ(CHGG)の業績と株価も同様に下落しています。

競合が多いため、投資したい銘柄ではありません。

オンライン教育に投資するならば、競合の動向についても注視する必要があります。ユーデミーは、21年10月に上場しています。

コメントを残す