中国最大の配送業社であるZTOは、Eコマース拡大の最も恩恵を受ける銘柄です。アリババなど大手ECサイトの配達を請負い、取扱量は8年で43倍の121億個に増えています。16年10月にNYSEに上場するも、株価は2倍前後と伸び悩んでいます。

- 「上場から株価は2倍、PERは34倍と高くはない…」

- 「アリババの配達を請負い、売上は6年で4.5倍に拡大….」

- 「中国の配達業社は独占企業がなく、まだまだ伸び代は高い…」

ZTOエクスプレスは、中国最大の配送業社で取扱量は121億個で業界1位です。アリババなど大手ECサイトの配送を請負い、8年で取扱量は43倍にも拡大しています。中国の物流や配送業社は寡占化されておらず、大手企業が大規模に投資してる分野です。

個人的には、ZTOは投資したい銘柄のひとつです。

なぜならば、売上高は右肩上がりで上昇してる上に利益率も高いです。売上高は過去6年で6.4倍に増加し、営業利益率は18%です。11年に7.6%だった取扱量シェアは、20年に1位の19.1%まで拡大しています。

ZTOは20年の目標にシェア25%を掲げています。

ただし、中国の物流や配送業社は寡占化されておらず競合も多いです。最大のライバルは、アリババの競合でもあるJD Logisticsです。JDの物流事業の売上高は224億元と、ZTOの4倍近い規模です。香港市場に上場し、大規模な資金調達にも成功しています。

ZTOに投資するならば、JD Logisticsの動向も注視する必要があります。

- ZTOの4半期決算(22年7-9月)は?

- ZTOの過去10年間の売上高や営業利益は?

- 売上高は6年で6.4倍だが、競合が多く競争が激化?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ZTOエクスプレスの四半期決算は?

ZTOエクスプレスの過去四半期の決算を紹介します。

22年1Q決算(22年3月30日)

- 売上高:79.04億元(+22%)

- 営業利益:—億元(—%)

- 純利益:9.06億元(+69%)

- 1株当たり利益:1.34元(+42%)

22年2Q決算(22年6月30日)

- 売上高:86.57億元(+18%)

- 営業利益:—億元(—%)

- 純利益:18.05億元(+39%)

- 1株当たり利益:2.23元(+42%)

22年3Q決算(22年9月30日)

- 売上高:89.44億元(+21%)

- Express delivery:82.55億元(+23%)

- Freight forwarding:2.97億元(−14%)

- Sales of accessories:3.48億元(+14%)

- 営業利益:21.74億元(+59%)

- 純利益:19.34億元(+65%)

- 1株当たり利益:2.37元(+65%)

3Qの売上高は前年比+21%で89.44億元、営業利益は+59%で21.74億元でした。22年1Qと2Qに引き続き、3Qの売上も好調ですね。営業利益率は24.3%と大きく上向いていますね。

コロナ後も中国ECは好調で、同社の売上は安定して伸びています。また、20年と21年は利益率が低下するも、22年後半は戻していますね。

ZTO の創設者であり、会長兼最高経営責任者である Meisong Lai 氏は、次のようにコメントしています。シェアは 1.3 ポイント増加して 22.1% になり、調整後純利益は 63.1% 増加して 19 億になり、顧客満足度スコアボードで主導的な地位を維持しました. 市場での価格競争は安定しましたが、オペレーショナル エクセレンスと収益の質を高めるための内部的な取り組みコスト範囲、価格競争力、運用効率の詳細な評価により、問題に直接対応し、体系的なソリューションを確立することができました. さらに、これらのソリューションの多くにはネットワークパートナーが含まれています.ネットワーク全体が改善された機能と結束力でより収益性の高いものになるようにします。外部の課題に対処し、先の機会をつかむことです。」

ライ氏は次のように付け加えました。中国の速達業界の市場状況は展開されており、主要なプレーヤーの明確な相違が見られました. 強いプレーヤーはより速くスケールアップし、利益を伸ばしますが、弱いプレーヤーは停滞または撤退する可能性があります. 「不確実な時期に最善を尽くすことに重点を置いています。準備が整っている人にはチャンスが待っています。」

ZTO の最高財務責任者である Huiping Yan 氏は次のようにコメントしています。この四半期の金利は 5.9 ポイント改善されました。営業活動によるキャッシュフローは 58.0% 増加して 28 億になりました。設備投資は主に土地使用権、仕分けハブの建設、自動化のために 21 億でした。」

Yan 氏は次のように付け加えました。市場シェアのリードは現在、戦略的にさらに重要であり、戦略を実行し続けることに自信を持っています. 外部市場の状況を考慮して年間販売量のガイダンスは修正されましたが、少なくとも 1% の市場シェアを達成するという確信があります.年間の利益は依然として強い」と述べた。

22年4Q決算(22年12月…)

22年4Q決算は、23年2月22日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ZTOエクスプレスの損益計算書は?

ZTOエクスプレスは16年10月に16ドルで上場しました。株価は順調に上昇し続け、20年6月に最高値38ドルを付けています。その後は少し低迷し、22年11月は22ドル前後で推移しています。

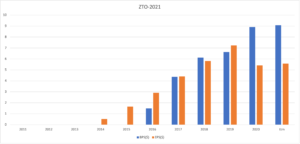

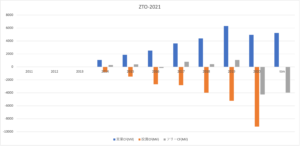

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は右肩上がりで伸びてます。20年の売上は252億元、過去6年で6.4倍に伸びています。コロナ前後でも変わらず伸びているのは好感できますね。

ただし、20年の営業利益率は18.9%と低下してる点は注意が必要です。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは売上と同様に順調に上昇しています。EPSも上昇傾向にあるが、20年は減速していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年に赤字に転落しています。営業CFは増え続けているが、投資CFも大きく拡大してるからです。配達網を整備するには、中国全土に倉庫を作り管理する必要がありますね。

また、中国で配送業社は寡占化されておらず、JD Logisticsなど競合も多いです。では、私たち投資家はどのように投資判断したら良いのでしょうか?

ZTOエクスプレスの注目ポイントは?

ZTOエクスプレスの注目すべきポイントを紹介します。ZTOエクスプレスは、中国最大の配送業社で取扱量は121億個で業界1位です。アリババなど大手ECサイトの配送を請負い、8年で取扱量は43倍にも拡大しています。

注目1:中国最大の配送業者で取扱量で19.1%?

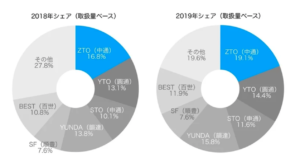

取引量ベースの中国国内の配送業者シェアです。

ZTOは取引量ベースで中国最大の配送業者で、19年のシェアは19.1%です。次いで、YTO(圓通)が14.4%、STOが11.6%(甲通)、YUNDA(韻達)が15.8%、SF(順豊)が7.6%と続きます。

21年で1位になるも、11年時点では5番手で7.6%のシェアでした。トップ2社だったSTOの25%、YTO15%を抜いて1位に成長しています。

中国国内の配送業社は寡占化されておらず、競合企業も参入しています。特に、EC大手のJDから独立した京東物流(JD Logistics)は、21年5月に香港市場に上場しています。中国最大の小売業であるJDは、ZTOの最大のライバルになりますね。

ZTOの年間配達取扱量は121億個を超えています。

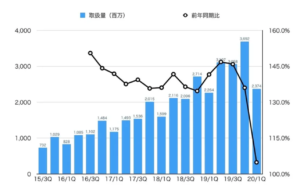

注目2:年間取扱量は121億個で前年比+42%?

ZTOの四半期毎の取扱量推移です。

20年のZTOの取扱量は121億個で、前年比+42%で増えています。四半期毎の推移をみると、アリババの独身セールがある4Qに大きく増加しています。19年4Qの取扱量は36億個、前年比+36%も増えています。

20年1Qはコロナの影響で落ち込むも、2Qや3Qには切り替えしています。アリババやJDなどEC大手の売上は増え続けてるため、配送量はまだまだ増えます。

では、ZTOの事業別売上高はどのように推移してるでしょうか?

注目3:配達サービスが売上高の86%を占める?

ZTOの事業別年間売上高の推移です。

ZTOで売上比率が最も高いのは、配達サービスで売上高の86%を占めます。ZTOはアリババなどの大手ECから、配達業を請負います。17年から貨物輸送の売上も発生し、3年で4.5倍に増えていますね。しかし、売上比率は7%と小さいです。

ZTOの最大のライバルは、アリババの競合でもあるJD子会社のJD Logisticsです。JD Logistics事業の21年1Qの売上高は224億元と、ZTOの64億元よりも大きいです。21年5月に香港市場に上場したことで、資金調達にも成功しています。

中国国内の物流業界は、まだまだ成長過程にあり競争が激化します。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ZTOエクスプレスの四半期決算は?

- 16年10月に上場した、中国最大の配達業社である

- 11年の取扱量シェアは7%だが、20年は19%で1位

- EC大手の配達を請負い、売上高は6年で4.5倍に拡大

- 営業利益率は18%と高いが、28%から低下してる

- 競合企業が増え、20年の設備投資は過去最高を記録

- 21年にJDの物流事業が香港に上場し、競争は激化する

個人的には、ZTOは投資したい銘柄のひとつです。

なぜならば、売上高は右肩上がりで上昇してる上に利益率も高いです。売上高は過去6年で6.4倍に増加し、営業利益率は18%です。11年に7.6%だった取扱量シェアは、20年に1位の19.1%まで拡大しています。

ZTOは20年の目標にシェア25%を掲げています。

ただし、中国の物流や配送業社は寡占化されておらず競合も多いです。最大のライバルは、アリババの競合でもあるJD Logisticsです。JDの物流事業の売上高は224億元と、ZTOの4倍近い規模です。香港市場に上場し、大規模な資金調達にも成功しています。

ZTOに投資するならば、JD Logisticsの動向も注視する必要があります。

物流や配送を外注するアリババと違い、JDはアマゾンと同様に自社の物流網を整備しています。物流網を外部に提供することでも高い収益を得ていますね。そのため、将来的なZTOの競合企業はJDになります。

将来的にどちらの企業がシェアを奪うか予想できないですね。

コメントを残す