クラウドソーシングを提供するファイバーは、パンデミックの恩恵を最も受ける銘柄のひとつです。20年後半の売上成長率は3桁と好調でしたね。23年2Qの売上は前年比+5.1%、3Qは+15%に加速してます。

- 「コロナに強い銘柄で、20年3月から株価は10倍に高騰…」

- 「PER742倍と割高だが、まだまだ株価は上昇するのか…」

- 「経済活動が再開すれば、クラウドワークスの需要は減る…」

ファイバー(FVRR)は、クラウドソーシングのイスラエル企業です。仕事を求める世界中のフリーランスと雇い主を仲介するプラットフォームを提供します。20年通期の売上高は1.9億ドルで、日本のクラウドワークスの8倍の規模です。

個人的には、ファイバーは投資したい銘柄ではありません。

なぜならば、売上成長率は高いが、利益がでない赤字企業だからです。クラウドソーシングはコロナ禍で追い風で、21年1Qは前年比+100%で加速しています。ただし、営業損失額も拡大し、21年の営業利益率は−10.7%と高いですね。

経済再開が進む21年後半は減速していたが、22年2Qにプラス成長に転換していますね。

- ファイバーの4半期決算(23年7-9月)は?

- ファイバーの過去10年間の売上高や営業利益は?

- 経済再開が進む21年も、高い成長率を維持できるか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ファイバー(FVRR)の四半期決算は?

ファイバー・インターナショナル(FVRR)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:8795万ドル(前年比+1.4%)

- 営業利益:—万ドル(—%)

- 純利益:−427万ドル(+74%)

- 1株当たり利益:0.36ドル(+227%)

23年2Q決算(23年6月30日)

- 売上高:8938万ドル(前年比+5.1%)◯

- 営業利益:−401万ドル(前年度−4265万ドル)

- 純利益:227万ドル(前年度−4181万ドル)

- 1株当たり利益:0.01ドル(前年度−1.13ドル)◯

23年3Q決算(23年9月30日)

- 売上高:7745万ドル(前年比+15%)◯

- 営業利益:−234万ドル(前年度−1247万ドル)

- 純利益:302万ドル(前年度−1135万ドル)

- 1株当たり利益:0.07ドル(前年度−0.31ドル)◯

3Qの売上高は前年比+15%で7745万ドル、営業利益は−234万ドルでした。23年1Qや2Qと比較して、3Qの売上は加速していますね。営業利益率は−3%と引き続き低いですね。

アクティブ購入者は420万人(前年比+0%)、1人あたりの支出は2.71ドル(+3.4%)と引き続き減速気味です。

23年3Qの売上予想は、9160万ドル(前年比+10%)と減速します。

23年通期は3.615億ドル(+7%)と変わらずです。

Fiverr の創設者兼 CEO の Micha Kaufman 氏は次のように述べています。 「私たちは新しい Fiverr ビジネス ソリューションで大きな進歩を遂げており、セラー ツールの健全な拡大が見られます。 私たちは今年を好調に終え、成長と株主価値を戦略的に推進したいと考えています。」

Fiverrの社長兼CFOのオファー・カッツ氏は、「当社のバランスシートは依然として堅調であり、調整後EBITDAマージンは今四半期17.9%に改善したため、当社の財務結果には満足している」と述べた。 「当社はビジネスの拡大を続けており、より生涯価値の高い顧客にサービスを提供するために高級市場への移行に注力しています。」

「10月7日にイスラエルで起きた予期せぬ恐ろしい残虐行為と、この出来事によって引き起こされた現在進行中の戦争は、避けられないほど地域と世界に影響を与えています。 企業として、当社は従業員、その家族、Fiverr コミュニティの安全を確保し、攻撃と被害を受けた人々をサポートするためにできる限りのことを行っています。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月10日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ファイバー(FVRR)の過去10年の損益計算書は?

ファイバーは19年6月に31ドルで上場しました。株価は右肩上がりで増え、常に最高値を更新する銘柄ですね。21年4月は218ドル前後で推移するも、23年11月は22ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、設立してから売上高は順調に拡大しています。20年の売上高は1.9億ドルで、17年の3.6倍に拡大しています。営業損失額は徐々に縮小するも、まだ黒字化の目処は見えていないですね。

経済活動が本格的に再開する21年が、どう動くか注視したいですね。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。事業規模が拡大し、BPSは順調に増えていますね。EPSも改善傾向にあるが、20年はまだ赤字です。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、20年に黒字化に成功していますね。手数料収入を得るファイバーは、設備投資が少ないのが特徴です。そのため、営業CFの黒字化に成功すれば、キャッシュフローは加速します。

では、私たちはどのように投資判断すれば良いのでしょうか?

ファイバー(FVRR)の注目ポイントは?

ファイバーに投資する上で注目すべきポイントを紹介します。ファイバーは、仕事を求める世界中のフリーランスと雇い主を仲介するプラットフォームを提供しています。そのため、世界中でフリーランスが増加することで利益を得られますね。

注目1:20年4Qはコロナで前年比+89%に加速?

ファイバーの年間と四半期の売上高推移です。

20年4Qの売上高は5600万ドルで、前年比+89%で急成長しています。20年通期の売上高は前年比+77%で1.9億ドル、日本のクラウドワークスの8倍程度の規模です。20年はコロナによる都市封鎖で、売上高が急増している事が分かりますね。

労働者のフリーランス化は世界的なトレンドのひとつです。

ファイバーに登録する雇い主の数は、20年に340万人まで増えています。先進国の米国では6千万人がすでにフリーランスに従事しています。そう考えると、まだまだ拡大する余地は高いですね。

21年1Qは前年比+100%とさらに加速するも、2Qは+60%に減速しています。さらに、3Q予想は+33%に下方修正しています。経済再開が進む21年後半は厳しい展開になりそうです。

ファイバーの特徴は、リピーターが非常に多い事です。

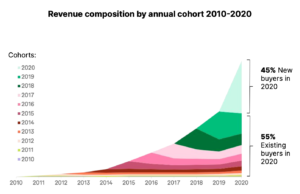

注目2:顧客満足度が高くリピーターが55%を占める?

新規とリピーターの雇い主の推移です。

新規雇い主が全体の45%を占めたのに対し、リピーターは55%でした。ファイバーは新規雇い主を増やしながら、リピーターの数も着実に増えています。

顧客満足度が高い理由は、利便性が高いからです。雇い主がフリーランスを探して依頼するまでが平均15分だけです。雇い主1人あたりの支出額は、17年比の2倍で205ドルにまで増えています。雇い主が信頼して、単価を上げれている証拠ですね。

ただし、フリーランス市場は超巨大だが、独占してる会社はありません。そのため、雇い主やフリーランスを獲得する競争は今後も激化します。

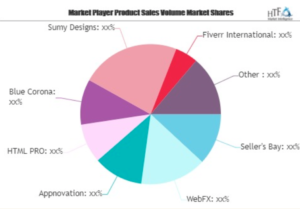

ファイバーが提供する分野のひとつである、Webデザインの市場シェアです。

注目3:ウェブデザイン発注は競合企業が多い?

世界のWebデザインサービス市場シェアです。

ファイバーはWebデザインを提供する上位1社としてあげられています。しかしながら、競合企業にはWebFx、Seller’s Bay、Sumy Designsなど、世界中の企業がありますね。ファイバーが扱うジャンルは多岐に渡るため、様々な分野で競合企業と競争することになります。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ファイバー(FVRR)の四半期決算は?

- 2019年に上場した、クラウドソーシングのイスラエル企業

- フリランサーと雇い主を仲介するプラットフォームを提供する

- 20年の売上高は1.9億ドル、クラウドワークスの8倍規模

- コロナによるパンデミックで、売上高前年比は+89%に加速

- PERは742倍と割高で、20年の営業利益率は−12%と低い

- 米国のフリーランスは6千万人、まだまだ拡大余地は大きい

個人的には、ファイバーは投資したい銘柄ではありません。

なぜならば、売上成長率は高いが、利益がでない赤字企業だからです。クラウドソーシングはコロナ禍で追い風で、21年1Qは前年比+100%で加速しています。ただし、営業損失額も拡大し、21年の営業利益率は−10.7%と高いですね。

また、経済再開が進む21年後半は減速しています。

21年4Qの売上前年比は+42%、22年1Q予想も+25%と低いですね。黒字化する見通しもなく、赤字決算はまだまだ続きそうです。

欧米諸国の経済再開が急ピッチで進む事で、これまで好調だったグロース銘柄が売られています。21年後半もハイテクやグロースに投資するならば、銘柄の見極めが重要ですね。ゲーム開発者にプラットフォームを提供するスキルズも売られてます。

コメントを残す