会計ソフトのADPは、安定した優良企業として知られています。売上高は常に増え続け、利益率も安定しています。20年3月には112ドルまで急落するも、株価は反落し2倍に上昇していますね。不況時でも安心して保有できる数少ない銘柄です。

- 「20年3月に急落するも、株価は戻し2倍に上昇した…」

- 「給与計算システムは乗り換えコストがあり、安定している…」

- 「会計ソフトは、26年には1.8倍の204億ドル規模になる….」

ADPは、会計ソフトと関連した人材をアウトソースする米国企業です。給与計算アウトソーシングで世界1位の米国企業で、人事や税金、社会保険などの業務を一括して請け負います。ADP民間雇用者数の指標としても知られ、全米50万社が同社を利用しています。

個人的には、ADPは長期保有したい銘柄です。

なぜならば、売上高と利益は常に右肩上がりで成長してるからです。売上成長率は高くはないが、業績が安定した超優良企業です。ADPは競争優位性が高く、他の企業が参入できない点も好材料です。

経済再開後も好調で、売上成長率は+10%前後を維持しています。

23年11月時点の予想PERは24倍と割高ではないです。22年以降も安定して成長するのは間違いなく、株価が大きく下落する局面があれば購入したいです。

- ADPの4半期決算(23年7-9月)は?

- ADPの過去10年間の売上高や営業利益は?

- 安定した優良企業だが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ADPの四半期決算は?

ADP の四半期決算を紹介します。

23年3Q決算(23年3月30日)

- 売上高:49.28億ドル(前年比+9.1%)

- 営業利益:—億ドル(—%)

- 純利益:10.43億ドル(+12%)

- 1株当たり利益:2.52ドル(+14%)

23年4Q決算(23年6月30日)

- 売上高:44.77億ドル(前年比+8.4%)◯

- Employer Services:27.84億ドル(+7.3%)

- Interest on funds:2.35億ドル(+86%)

- PEO Services:14.57億ドル(+3.5%)

- 営業利益:10.05億ドル(+25%)

- 純利益:7.76億ドル(+24%)

- 1株当たり利益:1.87ドル(+24%)◯

24年1Q決算(23年9月30日)

- 売上高:45.12億ドル(前年比+7%)×

- Employer Services:28.43億ドル(+7.5%)

- Interest on funds:2.01億ドル(+42%)

- PEO Services:14.67億ドル(+2.7%)

- 営業利益:10.92億ドル(+8%)

- 純利益:8.59億ドル(+10%)

- 1株当たり利益:2.08ドル(+11%)◯

1Qの売上高は前年比+7%で45.12億ドル、営業利益は+8%で10.92億ドルでした。23年3Qや4Qに続き、24年1Qの売上は減速しています。営業利益率は24.2%と高いですね。

売上高の7割は、雇用社向けに会計ソフトを提供する事業です。PEO(Professional Employer Organization )サービスとは、IT人材のアウトソーシングですね。コロナで人材不足もあり、アウトソーシングの売上が増えています。

24年通期の売上予想は、前年比+6-7%としています。

• 収益は、昨年の第 1 四半期と比較して 7% 増加し、45 億ドルとなりました。 7% オーガニック固定通貨

• 純利益は 10% 増加して 8 億 5,900 万ドル、調整後純利益は 11% 増加して 8 億 6,000 万ドルになりました。

• 調整後EBITは7%増加して11億ドル、調整後EBITマージンは10ベーシスポイント増加して24.2%となった。

• 希薄化後一株当たり利益 (「EPS」) は 11% 増加して 2.08 ドルとなりました。 調整後希薄化EPSは12%増加して2.08ドル

• 2024年度の連結売上高成長率6%~7%、調整後EBITマージン60~80ベーシスポイント拡大、調整後希薄化後EPS成長率10%~12%という見通しを維持。昨年の第 1 四半期と比較して、収益は 7% 増加して 45 億ドルとなり、実質的な固定通貨ベースでは 7% 増加しました。 純利益は10%増の8億5,900万ドル、調整後純利益は11%増の8億6,000万ドルでした。 調整後EBITは7%増加して11億ドルとなり、同四半期の調整後EBITマージンは10ベーシスポイント増加して24.2%となった。 当四半期の ADP の実効税率は、報告ベースと調整ベースの両方で 21.4% でした。 希薄化後EPSは11%増加して2.08ドル、調整後希薄化後EPSは12%増加して2.08ドルとなりました。

ADPの社長兼最高経営責任者であるマリア・ブラック氏は、「2024年度は堅調な財務実績と当社の戦略的優先事項全体における有意義な進展でスタートした。当社の使命は、クラス最高のHCMテクノロジーを開発し、展開することである」と述べた。 HR エクスペリエンスを向上させる洞察と専門知識を提供します。 この取り組みのおかげで、当社は第 1 四半期に過去最高の顧客満足度を達成することができ、仕事の世界を積極的に形成していく中で、クライアントとのパートナーシップを引き続き強化していきたいと考えています。」

ADPの最高財務責任者、ドン・マクガイア氏は「堅調な新規事業予約の伸び、堅調な顧客収益維持、増加した顧客ファンド利息収入の恩恵を受け、当社の第1四半期の収益成長率とマージン実績は予想を上回った」と述べた。 「私たちは、持続可能な長期的な成長を推進するために当社の事業に投資すると同時に、収益性の約束を達成することに今後も注力していきます。」

調整後EBIT、調整後EBITマージン、調整後純利益、調整後希薄化後1株当たり利益、調整後実効税率および実質的恒常通貨はすべて非GAAP財務指標です。 ADP がこれらの指標が重要であると考える理由の説明、および非 GAAP 財務指標と最も近い比較可能な GAAP 財務指標との調整については、本リリースの最後にある添付の財務表を参照してください。

24年2Q決算(23年12月…)

24年2Q決算は、1月26日に公開予定です。

ADPの売上高や営業利益の10年間の推移はどうでしょうか?

ADPの過去10年間の損益計算書は?

ADPは1980年に0.8ドルで上場しました。株価は順調に上昇し、常に最高値を更新し続ける銘柄ですね。20年3月は109ドルに下落するも、23年11月は218ドルで推移しています。

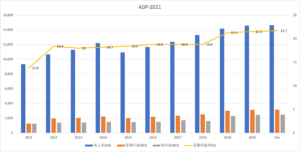

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上は緩やかに上昇し安定していますね。11年の営業利益率は13%だったが、20年は21年まで上昇しています。競争力が高くコスト削減にも力を入れている事が分かります。

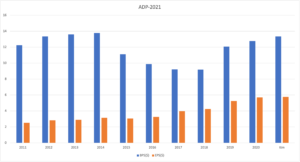

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは横ばいだが、EPSは拡大傾向にありますね。BPSが増えていないのは、配当性向50%前後で払い出してるからです。配当利回りは2%前後で、IT企業としては高いですね。

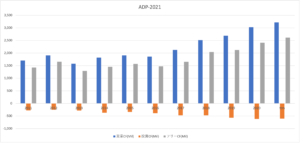

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に増加しています。会計ソフトを提供するADPは、設備投資が少ない優良ビジネスですね。競合企業はいるが、会社規模など完全には顧客が被っていません。また、給与システムは乗り換えコストも高いです。

では、私たちはどのように投資判断すれば良いのでしょうか?

ADPの注目すべきポイントは?

ADPに投資する上で注目すべきポイントを紹介します。ADPは、給与計算アウトソーシングで世界1位の企業です。人事や税金、社会保険など総務的な部分を請負うIT企業で、全米で50万社を超える企業が顧客です。

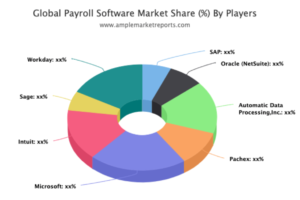

注目1:ADPは会計ソフトで世界的なトッププレイヤー?

世界的な会計ソフトの市場シェア推移です。

細かい数値は公開されてないが、ADPは会計ソフトのトッププレイヤーですね。競合企業にはマイクロソフト、イントゥイット(INTU)、ワークデイ(WDAY)、オラクルやSAPもあります。

ADP社は全米で50万社を超える企業を顧客としています。米国企業の多くの給与計算を引き受けているため、契約企業の雇用状況が把握できますね。雇用統計で使われているADP民間雇用者数は、ADP社によるものです。

個人向けスモールビジネスでは、イントゥイットの会計ソフトが強いです。

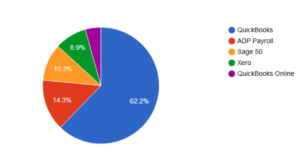

注目2:quickbooksは市場シェア62%を独占してる?

米国の会計ソフト分野の市場シェアです。

インテュイットの会計ソフト「Quck Books」は、市場62%を持つ独占企業です。2番手にはADPが14%、3番手にはSage 50が10%と続きます。ADP社の売上高はインテュイットの4倍で、中小企業の多くが同社の給与サービスを利用しています。

参考:イントゥイット(INTU)四半期決算|会計ソフトで市場シェア62%

では、会計ソフト市場は今後どれくらいの規模で拡大するのでしょうか?

注目3:会計ソフトは26年には1.8倍の204億ドル?

会計ソフトウェアの世界市場の推移です。

18年の会計ソフトウェア市場は、110億ドルだと試算されています。26年には1.8倍の204億ドルになると予想されています。クラウドやオンプレ環境のソフトウェアが、全体の6割を占める市場です。

フリーランスの増加もあり、会計ソフトの需要は世界中で増えますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ADPの四半期決算は?

- 80年に上場した、会計関連のアウトソーシングの米国企業

- 会計人材派遣で世界1位、2位は競合ペイチェックスである

- 2番手のペイチェックスは中小企業向けで、顧客層は被らない

- 会計ソフトは乗り換えコストが高く、経済的な堀は高い

- 売上高と利益は右肩上がり、営業利益率は21%と高い

個人的には、ADPは長期保有したい銘柄です。

なぜならば、売上高と利益は常に右肩上がりで成長してるからです。売上成長率は高くはないが、業績が安定した超優良企業です。ADPは競争優位性が高く、他の企業が参入できない点も好材料です。

経済再開後も好調で、売上成長率は+10%前後を維持しています。

ただし、22年2月時点の予想PERは29倍と少し割高です。22年以降も安定して成長するのは間違いなく、株価が大きく下落する局面があれば購入したいです。

競合のペイチェックスは、業界2番手で中小企業向けに特化しています。営業利益率は35%前後と、ADPよりも利益率が高いビジネスですね。どちらの企業にも共通しているが、乗り換えコストが高く経済的な堀が高く安定しています。

コメントを残す