世界格付け三大機関であるS&Pグローバルは、コロナ禍も後も順調に成長してる会社のひとつです。不況に強い銘柄で安定成長が魅力ですね。23年2Qは前年比+8%、3Qは+15%に加速しています。

- 「94年に7ドルで上場し、株価は42倍に高騰してる…」

- 「世界三大格付け機関で、競合SPグローバルと独占してる…」

- 「売上も利益も右肩上がり、営業利益率は47%と高い…」

ムーディーズ(MCO)は、世界三大格付け機関のひとつです。競合であるS&Pグローバル(SPGI)の2社で70%を寡占化しています。信用を必要とするビジネスモデルで、利益率が示す通り参入障壁は低くはないです。

個人的には、ムーディーズは投資したい銘柄のひとつです。

なぜならば、参入障壁が高く2社で市場を独占し、収益性が高いからです。売上も利益も右肩上がりで増えており、21年の営業利益率は47%と高いです。また、競合であるS&Pグローバルも、21年に49%まで上昇していますね。

長期的にも、同社の将来性は高いと思います。

なぜならば、米国の金融業界は世界1位で、まだまだ成長が続くからです。中国などの新興国が勢いを増しているが、米国の株式市場だけで50%を占めます。S&Pグローバルは金融機関向けに競争力が高いサービスを提供していますね。

ただし、22年は急激に業績が悪化している点は注意必要です。

23年11月時点の予想PERは35倍と割高でないですね。株価が下落する局面があれば積極的に投資したい銘柄です。

- ムーディーズの4半期決算(23年7-9月)は?

- ムーディーズの過去10年間の売上高や営業利益は?

- 世界格付け機関を2社で独占、22年も継続して成長?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

ムーディーズ(MCO)の四半期決算は?

ムーディーズ(MCO)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:14.70億ドル(前年比−3.4%)

- 営業利益:—億ドル(—%)

- 純利益:5.01億ドル(+0.6%)

- 1株当たり利益:2.99ドル(+3.4%)

23年2Q決算(23年6月30日)

- 売上高:14.94億ドル(前年比+8%)○

- Investors Service:7.47億ドル(+6%)

- Analytics:7.47億ドル(+11%)

- 営業利益:5.50億ドル(+8%)

- 純利益:3.77億ドル(+15%)

- 1株当たり利益:2.05ドル(+15%)○

23年3Q決算(23年9月30日)

- 売上高:14.72億ドル(前年比+15%)○

- Investors Service:7.76億ドル(+13%)

- Analytics:6.96億ドル(+18%)

- 営業利益:5.35億ドル(+29%)

- 純利益:3.90億ドル(+28%)

- 1株当たり利益:2.11ドル(+27%)○

3Qの売上高は前年比+15%で14.72億ドル、営業利益は+29%で5.35億ドルでした。23年1Qや2Qと比較して、3Qの売上は加速していますね。営業利益率も36.3%と、回復基調にあります。

格付け事業を含む投資サービス事業も、分析データを提供する事業は引き続き好調です。これは、17年にアムステルダムの分析会社を30億ユーロで買収したからです。ただ、分析事業の売上比率が増えると利益率は低下します。

23年通期の売上予想は、+7.5%前後を見込みます。

「ムーディーズは第 3 四半期に目覚ましい 2 桁の収益成長を達成しました。これは発行額の回復を反映し、当社の事業の回復力と関連性、そして当社の比類のないリサーチ、データ、ソリューションに対する需要の増加を示しています。 私たちは指数関数的なリスクの新時代に突入しており、お客様にとって緊急の進化が必要です。 これに対処するために、ムーディーズはビジネスの勢いに投資し、革新的なテクノロジーを導入して当社の能力を向上させ、顧客が迅速かつ大規模に意思決定を行えるよう支援し、長期的な持続可能な成長を促進します。 年初から現在までの堅調な業績の結果、通期の調整後希薄化後EPSガイダンス範囲は9.75ドルから10.25ドルであることを再確認します。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ムーディーズ(MCO)の損益計算書は?

ムーディーズは94年に70ドルで上場しています。株価は常に右肩上がりで最高値を更新し続けていますね。20年3月は165ドルに下落するも、23年11月は325ドルで推移しています。

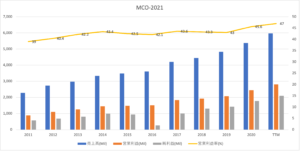

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は右肩上がりで拡大しています。S&Pグローバルと格付け市場を寡占化してるが、それを示す数値ですね。21年の営業利益率は47%と高いです。

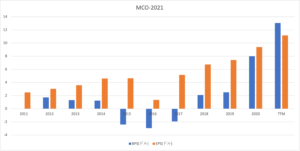

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は17%と低く、マイナスに落ち込む時期もありました。ただ、業績もCFも潤沢で経営に問題があるわけではありません。

16年にEPSが落ち込んだのは、サブプライローン担保証券の不適切格付け問題による和解金によるものです。BPSもEPSも順調に拡大していますね。

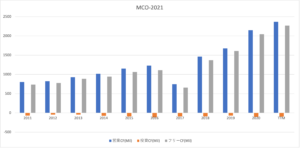

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に拡大しています。格付け事業は2社だけで寡占化されています。競合がいないため、収益性が高い優良ビジネスですね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

ムーディーズ(MCO)の注目ポイントは?

ムーディーズ(MCO)の注目ポイントを紹介します。

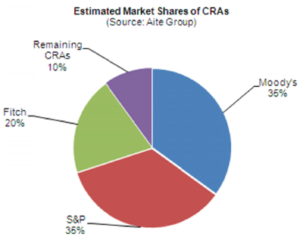

注目1:米国格付け機関がシェア7割を寡占化?

世界の格付け機関の市場シェアです。

格付け機関は、米国ムーディーズとS&Pグローバル(SPGI)の2社で35%ずつを獲得しています。3位の英国フィッチ・レーティングスが20%、Remaining CRAsが10%です。米国大手2社で70%を寡占化しています。

格付け機関は信用を必要とするビジネスで、参入障壁が高いことを示唆しています。S&Pグローバルの母体であるスタンダード&プアーズは、1941年にプアー出版と合弁し金融サービスを開始しています。

では、ムーディーズの事業別の売上高はどうでしょうか?

注目2:格付けを含むMIS事業が売上比率64%?

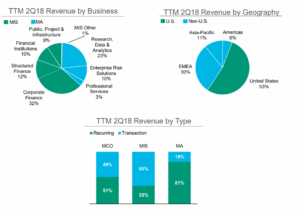

ムーディーズの事業別の売上高構成比です。

大きく分けて、格付け事業を含むMIS(投資サービス)とMA(分析データ)の2つの事業から成り立ちます。MIS事業の売上比率は64%、MA事業が36%を占めています。

同社は安定して収入を得られるストック型のRecurring比率を高めています。ムーディーズ全体のRecurring比率は51%と高いですね。また、米国の売上比率は53%と高く、海外にも順調に事業を拡大してることがわかります。

日本には、戦前から債券の格付けも行なっています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ムーディーズ(MCO)の銘柄分析

- 94年に上場した、世界三大格付け機関の米国企業

- 競合はSPグローバルで、2社だけで70%を寡占化してる

- 主力の格付け事業が、売上と営業利益の半分を占めている

- 売上も利益も右肩上がり、営業利益率は47%と高い

人的には、ムーディーズは投資したい銘柄のひとつです。

なぜならば、参入障壁が高く2社で市場を独占し、収益性が高いからです。売上も利益も右肩上がりで増えており、21年の営業利益率は47%と高いです。また、競合であるS&Pグローバルも、21年に49%まで上昇していますね。

長期的にも、同社の将来性は高いと思います。

なぜならば、米国の金融業界は世界1位で、まだまだ成長が続くからです。中国などの新興国が勢いを増しているが、米国の株式市場だけで50%を占めます。S&Pグローバルは金融機関向けに競争力が高いサービスを提供していますね。

22年2月時点の予想PERは27倍と割高ではありません。そのため、株価が下落する局面があれば積極的に投資したい銘柄です。

競合SPグローバルも営業利益率は49%と高いです。20年11月にIHSマークイット(INFO)を買収するなど、相乗効果が高い買収にも積極的ですね。

[…] ていますね(参考:ムーディーズ(MCO)四半期決算)。 […]