取引所を運営するCMEグループは、コロナ禍で最も恩恵を受けた銘柄のひとつです。20年後半は一時的に下落するも、経済再開後も業績は好調ですね。23年2Qの売上前年比は+9.9%、3Qは+8.9%と横ばいですね。

- 「常に業績は安定、過去10年で株価は5.6倍に上昇…」

- 「取引所運営は競合がおらず、利益率は54%と高い…」

- 「再開後も株価は好調、予想PER33倍は割安なのか…」

CMEグループは、世界最大の金融商品を扱う取引所です。エネルギーや農業作物、金や銀、外国為替など幅広い商品を扱います。先行指標として知られる日経平均先物は、CMEグループが扱う商品です。

個人的には、CMEグループは長期で保有したい銘柄のひとつです。

なぜならば、売上高は拡大傾向にある上に、営業利益率が54%と高いからです。金融危機やパンデミックでも、競争優位性が揺らぐことはなく常に安定してる銘柄です。他の取引所のナスダック(NDAQ)やCBOEと同様に、投資CFが少ない優良ビジネスです。

株価は最高値を更新するも、PERは割高ではありません。

長期金利上昇でバリューが重視されるも、23年10月の予想PERは20倍と割安です。他の取引所よりも割高だが、安定性や収益性を考慮すると割高ではありません。株価が大きく下落する局面があれば購入したいですね。

- CMEグループの4半期決算(23年7-9月)は?

- CMEグループの過去10年間の売上高や営業利益は?

- 営業利益率が54%だが、PER39倍は割高なのか?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

CMEグループの四半期決算は?

CMEグループの過去四半期の決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:14.39億ドル(+7.0%)

- 営業利益:—億ドル(—%)

- 純利益:8.84億ドル(+24%)

- 1株当たり利益:2.42ドル(+14%)

23年2Q決算(23年6月30日)

- 売上高:13.60億ドル(+9.9%)

- Clearing and transaction fees:11.18億ドル(+9.1%)

- Market data and information services:1.63億ドル(+7.9%)

- Other:0.78億ドル(+30%)

- 営業利益:8.38億ドル(+11%)

- 純利益:7.77億ドル(+17%)

- 1株当たり利益:2.14ドル(+17%)○

23年3Q決算(23年9月30日)

- 売上高:13.37億ドル(+8.9%)

- Clearing and transaction fees:10.85億ドル(+8.7%)

- Market data and information services:1.67億ドル(+8.4%)

- Other:0.84億ドル(+13%)

- 営業利益:8.20億ドル(+11%)

- 純利益:7.40億ドル(+10%)

- 1株当たり利益:2.06ドル(+10%)

3Qの売上高は前年比+8.9%の13.37億ドル、営業利益は+11%で8.20億ドルでした。23年1Qや2Qに続き、3Qの売上も横ばいですね。営業利益率は61.3%と依然として高いです。

21年1Qに取引手数料が落ち込み、前年比−17%まで下落しました。しかし、エネルギーや商品の取引は活発化し、再びプラス成長に戻しています。22年はリスク管理が増えたことで、収益が増加したといいます。

シカゴ、2023 年 10 月 25 日 – CME Group Inc. (NASDAQ: CME) は本日、2023 年第 3 四半期の財務結果を報告しました。

同社は、2023年第3四半期の売上高が13億ドル、営業利益が8億2,000万ドルであると報告しました。純利益は7億5,000万ドル、希薄化後の普通株1株当たり利益は2.06ドルでした。 調整後の純利益は 8 億 1,800 万ドル、希薄化後の普通株 1 株当たり利益は 2.25 ドルでした。 2023 年および 2022 年の第 3 四半期の調整ベースで示された財務結果には、非 GAAP 結果の調整で詳述されている特定の項目が含まれていません。

「地政学的な不確実性が加速する中、市場参加者がビジネスリスクを軽減するために当社の市場に注目し続ける中、CMEグループは9四半期連続で調整後1株当たり利益が2桁の伸びを達成し、売上高が9%増加した」とCMEグループの会長兼最高経営責任者は述べた。 執行役員テリー・ダフィー氏。 「今期は特に好調な四半期で、米国債先物ADVの18%上昇とウルトラ10年先物とウルトラTボンド先物の記録が牽引し、金利量は6%増加した。また、農業、エネルギー分野でも大幅な成長をもたらした」 とオプション製品。」

2023 年第 3 四半期の 1 日平均取引高 (ADV) は 2,230 万契約でした。 米国以外 ADV は 2022 年第 3 四半期比 7% 増の 650 万契約に達し、これには金利の 16% 上昇と農産物、エネルギー、金属製品全体での 2 桁の成長が含まれます。2023年第3四半期の清算手数料および取引手数料収入は合計11億ドルでした。 契約あたりの合計平均レートは 0.707 ドルでした。 2023 年第 3 四半期の市場データ収入は合計 1 億 6,800 万ドルでした。

2023年9月30日時点で、同社は約25億ドルの現金(他の流動資産に含まれるFixed Income Clearing Corporationに預けられた1億5,000万ドルを含む)と34億ドルの負債を保有している。 同社は2023年第3四半期に約4億ドルの配当を支払った。2012年初頭に変動配当政策を導入して以来、同社は配当という形で株主に220億ドル以上を還元した。

23年4Q決算(23年12月…)

23年4Q決算は、1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

CMEグループの過去10年の損益計算書は?

CMEグループは02年に8ドルで上場しました。08年の金融危機で37ドルまで急落するも、その後は一貫して右肩上がりです。20年10月は150ドルまで落ちるも、23年10月は213ドル前後で推移しています。

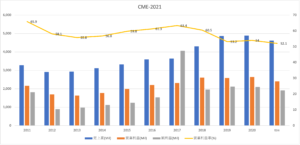

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に上昇してる上に利益率も高いです。営業利益率は低下傾向にあるも、20年でも54%と高いですね。金融危機やパンデミックでも、商品取引所の優位性が揺らぐことはありません。

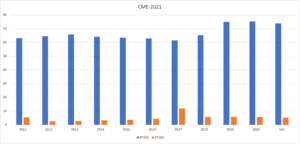

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも緩やかながらも上昇傾向にあります。CMEグループは2%前後の配当を払い出しています。また、特別配当も出すなど、年によっては配当利回りは4-5%です。

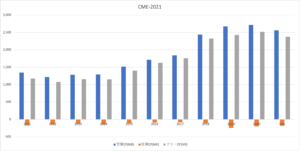

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、右肩上がりで上昇しています。取引上を運営するCMEグループは、設備投資が少ない優良ビジネスですね。競合はほぼいなく、安定して現金収入を得ています。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

CMEグループの注目すべきポイントは?

CMEグループの注目すべきポイントを紹介します。CMEグループは、世界最大の金融商品を扱う取引所です。エネルギーや農業作物、金や銀、外国為替など幅広い商品を扱います。先行指標として知られる日経平均先物は、CMEグループが扱う商品です。

注目1:エネルギーが20%、農業が12%を占める?

CMEグループは、様々な金融商品を扱う商品取引所です。

扱う商品は多岐に渡り、エネルギーが20%、農業作物が12%、金や銀が6%、外国為替が5%、エクイティ(資産の所有権)が14%です。また、取引手数料以外にも、金利収入が26%、市場データの提供が11%を占めます。

CMEグループは、1898年に公営企業として取引所を運営していました。

2000年に株式化され、07年にシカゴ商品取引所を買収、08年に石炭、原油、電力などの先物を扱うニューヨーク・マーカンタイル取引所と、アルミ、金銀銅の先物を扱うニューヨーク商品(COMEX)と合併し、世界最大級の取引量となっています。

日経平均先物を扱っているのも、CMEグループの取引所です。CMEグループの取引量は、今もなお拡大傾向にあります。

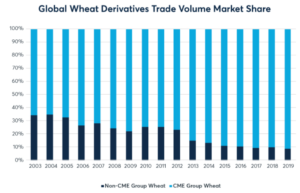

注目2:19年の小麦の取引シェアは90%まで拡大?

CMEグループとCME以外が扱う取引量の推移です。

世界の人口は増え続けているため、小麦の輸出量や取引量は増え続けています。03年に65%前後だったCEMグループの取引シェアは、19年には90%まで上昇しています。この流れは、21年以降も続くと考えられますね。

CMEグループは仮想通貨などのビットコインも上場させています。

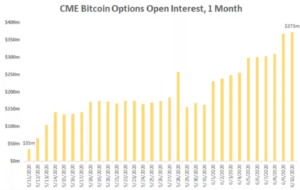

注目3:ビットコイン先物の取引額は1ヶ月で10倍?

CMEで扱うビットコインの1ヶ月間の取引額推移です。

CMEグループは、17年12月にビットコインの先物上場で話題になりました。20年はビットコイン価格が大きく動いた年でしたね。20年5月に0.35億ドルの取引総額は、10倍の3.73億ドルまで膨らんでいます。

他の取引所であるCBOEやナスダックも、仮想通貨の先物を検討しています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:CMEグループの四半期決算は?

- 2003年に上場した、世界最大の商品取引所の米国企業

- エネルギーや農作物、FX、日経平均先物などを取り扱う

- 売上高は上昇してる上に、20年の営業利益率は54%と高い

- 21年はコロナ禍の前年と比較して、取引量は減少してる

- 取引所は投資CFも低い上に、競合がいない優良ビジネスである

- 世界の商品取引量は増加傾向にあり、今後も継続して成長

個人的には、CMEグループは長期で保有したい銘柄のひとつです。

なぜならば、売上高は拡大傾向にある上に、営業利益率が54%と高いからです。金融危機やパンデミックでも、競争優位性が揺らぐことはなく常に安定してる銘柄です。他の取引所のナスダック(NDAQ)やCBOEと同様に、投資CFが少ない優良ビジネスです。

株価は最高値を更新するも、PERは割高ではありません。

長期金利上昇でバリューが重視されるも、22年2月の予想PERは33倍です。他の取引所よりも割高だが、安定性や収益性を考慮すると割高ではありません。株価が大きく下落する局面があれば購入したいですね。

ナスダック取引所も営業利益率が高い上に売上高は右肩上がりで増えています。米国や中国を中心に、評価額10億ドルを超えるユニコーン企業は増え続けています。取引所運営は世界屈指の優良ビジネスだと言えます。

コメントを残す