オンライン融資のレンディングクラブは、21年の経済再開で最も恩恵を受ける銘柄のひとつですね。コロナで業績が急速に悪化するも、21年1Qは元の水準まで戻しつつあります。20年3月に株価は急落するも、1年で3倍にも高騰しています。

- 「景気回復期待で、株価は20年3月から3倍にも上昇した…」

- 「コロナで業績が悪化するも、1年で元の業績に回復しつつある…」

- 「21年後半に景気が加熱するならば、融資ビジネスは恩恵がある…」

オポーチュンは、融資のプラットフォームを提供する米国企業です。カリフォルニア州の顧客を対象に、住宅や自動車ローンの融資サービスを提供します。パンデミックで経済が悪化したことで、融資ビジネスは業績が悪化しています。

個人的には、オポーチュンは投資したい銘柄ではありません。

なぜならば、オンライン融資は21年後半に好調だが、同社の売上成長率は低いからです。例えば、競合アップスタート(UPST)は21年2Qに前年比+896%、レンディングクラブは3Qに+247%で拡大しています。

同社の3Qは、前年比+16%と弱いですね。オンライン融資は好調だが、競合にシェアを奪われていることが分かります。

- オポ−チュンの4半期決算(21年7-9月)は?

- オポ−チュンの過去10年間の売上高や営業利益は?

- 業績はマイナス成長が続くが、株価は3倍に上昇した?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

オポ−チュン(OPRT)の四半期決算は?

オポ−チュン(OPRT)の過去四半期の決算を紹介します。

21年1Q決算(21年3月31日)

- 売上高:1.22億ドル(前年比−17%)

- 営業利益:0.233億ドル(−51%)

- 純利益:0.145億ドル(+122%)

- 1株当たり利益:0.10ドル(+120%)

21年2Q決算(21年6月30日)

- 売上高:1.26億ドル(前年比−1%)

- 営業利益:−0.050億ドル(+54%)

- 純利益:0.072億ドル(+121%)

- 1株当たり利益:0.24ドル(+119%)

21年3Q決算(21年9月30日)

- 売上高:1.59億ドル(前年比+16%)

- Interest income:1.45億ドル(+13%)

- Non-interest income:0.13億ドル(+70%)

- 営業利益:0.28億ドル(前年度−0.078億ドル)

- 純利益:0.23億ドル(前年度−0.060億ドル)

- 1株当たり利益:0.75ドル(前年度−0.22ドル)

3Qの売上高は前年比+16%で1.59億ドル、営業利益は0.28億ドルでした。21年1Qと2Qと比較して、3Qは売上と利益が大きく上向いています。営業利益率は17%と高いです。

コロナを契機に、オンライン融資の需要が低下しています。競合であるレンディングクラブ(LC)は、全社員の30%に相当する460人を解雇しています(参考:LCが大規模リストラ)。

しかし、21年後半は業績を大きく上向いています。4Qの売上予想は1.84億ドル(前年比+44%)と好調です。

21年4Q決算(21年12月…)

21年4Q決算は、22年2月4日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

オポ−チュン(OPRT)の損益計算書は?

オポ−チュンは19年9月に16ドルで上場しました。20年3月に5ドルまで急落するも、その後は順調に上昇しています。21年11月は25ドル前後で推移しています。

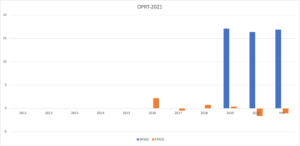

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、18年までは順調に売上を伸ばしています。しかし、19年から減速に転じ、20年はコロナでさらに悪化しています。21年は回復が見られ、営業利益や純利益も徐々に伸ばしています。

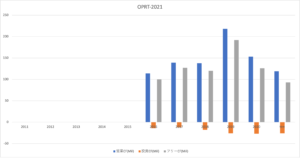

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPS は横ばいで、EPSは20年に赤字に転落しています。21年の自己資本比率は23%と高くはないですね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、19年をピークに減少しています。ただし、安定して営業CFは黒字を維持しており、利益が出やすいビジネスだと言えますね。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

オポ−チュン(OPRT)の注目ポイントは?

オポ−チュン(OPRT)の注目すべきポイントを紹介します。オポーチュンは、融資のプラットフォームを提供する米国企業です。カリフォルニア州の顧客を対象に、住宅や自動車ローンの融資サービスを提供します。

注目1:個人融資ビジネスでは市場規模は1位?

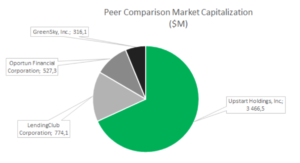

アップスタートのような融資ビジネスしてる競合企業のシェアです。

P2P融資ビジネスの中では、アップスタート(UPST)が業界最大手で7割前後のシェアを持ちます。次いで、レンディングクラブ(LC)、オポ−チュン・ファイナンシャル、Green Sky(GSKY)と続いています。

業績が好調なアップスタートに対して、2番手のP2P融資最大手のレンディングクラブは急速に悪化しています。3番手のオポ−チュンは、良くも悪くもない水準で推移しています。業界が盛り上がれば競合も増えるため、今後は利益が出にくいかもしれません。

参考:フェア・アイザックの四半期決算|FICOスコアは利益率が86%

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:オポ−チュン(OPRT)の四半期決算は?

- 19年9月に上場した、個人向け融資のプラットフォーム運営

- カリフォルニア州の顧客に、住宅や自動車ローンの融資を提供

- 審査や融資引受け手続の代行で、提携銀行から手数料収入を得る

- コロナで貸出が減少したことで、売上高は前年比−25%になる

- 20年1Qの営業利益率は32%だが、21年は18%に低下

- 融資ビジネスは競合も多く、アップスタートが業績を伸ばしてる

個人的には、オポーチュンは投資したい銘柄ではありません。

なぜならば、オンライン融資は21年後半に好調だが、同社の売上成長率は低いからです。例えば、競合アップスタート(UPST)は21年2Qに前年比+896%、レンディングクラブは3Qに+247%で拡大しています。

同社の3Qは、前年比+16%と弱いですね。オンライン融資は好調だが、競合にシェアを奪われていることが分かります。

コメントを残す