会計ソフトのイントゥイットは、コロナで恩恵を受けた銘柄のひとつです。在宅ワークでオンラインの需要が急増した上に、クレジットスコア会社を買収し業績は上向いています。23年3Qの売上前年比は+6.8%、4Qは+12%に加速しています。

- 「コロナ特需もあり、20年3月から株価は2倍になる…」

- 「安定した大型銘柄だが、22年1Qは前年比+52%で拡大…」

- 「超優良企業だが、高成長ならばPERは39倍は高くない…」

インテュイットは、会計・税務ソフトを提供する米国企業です。競合企業を買収することで事業を拡大し、小規模事業向けの会計ソフトで市場シェア62%の独占企業です。クレジットスコア管理会社を買収するなど、相乗効果が高い買収に成功しています。

個人的には、インテュイットは投資したい銘柄のひとつです。

なぜならば、事業は順調に拡大してる上に、収益性が高いビジネスだからです。21年は割高水準にあったが、23年8月の予想PERは28倍まで低下しています。相乗効果が高い買収にも成功して、まだまだ将来性が期待できます。

ただし、売上と収益性が低下してる点は注意が必要ですね。スコア会社の影響なのか不明だが、23年1Qの営業利益率は2.6%まで低下しています。

そのため、23年以降の動向に注視したいですね。

- インテュイットの4半期決算(23年4-6月)は?

- インテュイットの過去10年間の売上高や営業利益は?

- 相乗効果が高い買収にも成功し、PER84倍は割高でない?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

イントゥイット(INTU)の四半期決算は?

イントゥイット(INTU)の四半期決算を紹介します。

23年2Q決算(23年1月30日)

- 売上高:30.41億ドル(前年比+13%)

- 営業利益:—億ドル(—%)

- 純利益:1.68億ドル(+68%)

- 1株当たり利益:2.20ドル(+41%)

23年3Q決算(23年4月30日)

- 売上高:60.18億ドル(前年比+6.8%)

- 営業利益:—億ドル(—%)

- 純利益:20.87億ドル(+16%)

- 1株当たり利益:8.92ドル(+16%)

23年4Q決算(23年7月30日)

- 売上高:27.12億ドル(前年比+12%)◯

- Small Business & Self-Employed:—億ドル(+22%)

- Consumer Group and ProTax Group:—億ドル(+5%)

- Credit Karma:4.24億ドル(−12%)

- 営業利益:0.17億ドル(前年度−0.75億ドル)

- 純利益:0.89億ドル(前年度−0.56億ドル)

- 1株当たり利益:0.32ドル(前年度−0.20ドル)◯

4Qの売上高は前年比+12%で27.12億ドル、営業利益は0.17億ドルでした。23年3Qと比較して、4Qの売上は減速していますね。営業利益率は0.6%と低いです。

イントゥイット21年3Qに、クレジットスコア管理サービスのCredit Karmaを買収しています(参考:IntuitによるCredit Karma買収)。売り上げが大きく上向いているのは、買収した分が追加されているからです。

23年2Qの売上予想は、28.9億ドル(前年比+10.5%)と弱いです。24年通期の売上予想は、161.05億ドル(11.5%)です。

Intuit の最高経営責任者である Sasan Goodarzi 氏は、「消費者と中小企業の繁栄を推進するグローバルな AI 主導のエキスパート プラットフォームになるという当社の戦略を実行し、非常に好調な第 4 四半期を過ごし、勢いに乗って年を終えました。」と述べました。 「当社の全体的な業績は、不確実な時代でも収益力を維持し、持続的な長期成長を推進するために最も重要な分野に投資しながら営業利益率を拡大する当社の能力を含む、当社のプラットフォームとポートフォリオの強さを示しています。」

24年1Q決算(23年10月…)

24年1Q決算は、23年11月25日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

イントゥイット(INTU)の損益計算書は?

イントゥイットは1993年に2.6ドルで上場しました。売上高は順調に増加し、常に最高値を更新し続ける銘柄ですね。20年3月は201ドルに急落するも、23年8月は498ドル前後で推移しています。

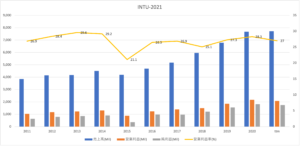

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高も利益も安定して増えています。競合企業を買収しながら競争力を付け、30%近い営業利益率を維持しています。クラウドベースに移行し、15年から売上高は加速していますね。

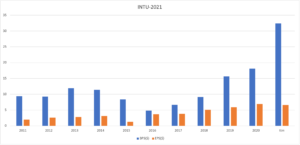

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは一時的に落ちるも、ともに順調に拡大していますね。特に、15年以降は成長が加速しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、順調に増加しています。会計ソフトを提供するイントゥイットは、設備投資が少ない優良ビジネスです。安定したクラウドベースのSaaS系企業もあり、順調に営業CFは増え続けています。

では、私たちはどのように投資判断すれば良いのでしょうか?

イントゥイット(INTU)の注目ポイントは?

インテュイット(INTU)に投資する上で注目すべきポイントを紹介します。インテュイットは、会計・税務ソフトを提供する米国企業です。競合企業を買収することで事業を拡大し、小規模事業向けの会計ソフトでは米国で62%のシェアを持ちます。

注目1:インテュイットの会計ソフトの主力製品は?

イントゥイット資料による主力製品の紹介です。

イントゥイットは、中小企業、消費者、会計専門家、金融機関に会計ソフトを提供する企業です。スモールビジネス向け「quickbooks」、消費者向け「tubotax」、会計専門家向け「Proconnect」などがあります。

では、売上高の構成比はどうなっているのでしょうか?

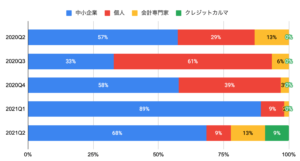

注目2:中小企業向け会計ソフトが売上高の68%?

イントゥイットの四半期毎の事業別売上高です。

21年Q2の事業構成比を見ると、中小企業向けが68%、個人が9%、会計専門家が13%、クレジットカルマが9%です。確定申告なので時期によって構成比は異なるが、基本的には中小企業向けだと言えますね。

クレジットカルマとは、20年2月に同社が買収した企業です。

クレジットカルマは、クレジットスコアレポートを提供します。登録ユーザー数は1億人を超える最大手、100社以上の金融機関のクレジットカードやローン商品を提案し収益化しています。クレジットカルマとの買収は、相乗効果が高いと評価されています。

金融系や決済サービスと会計ソフトは相性が良いからです。

では、会計ソフトではどれだけの市場シェアを持つのでしょうか?

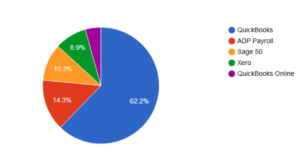

注目3:quickbooksは市場シェア62%を独占してる?

米国の会計ソフト分野の市場シェアです。

インテュイットの会計ソフト「Quck Books」は、市場62%を持つ独占企業です。2番手には米国の人事管理ソフトウェアADPが14%、Sage 50が10%、かつての競合だったニュージーランドのZeroは大きく低迷しています。

インテュイットは競合企業の買収で競争力を高めてきました。主力ブランドのMintも2009年に買収により獲得しています。

では、会計ソフト市場は今後どれくらいの規模で拡大するのでしょうか?

注目4:会計ソフトは26年には1.8倍の204億ドル?

会計ソフトウェアの世界市場の推移です。

18年の会計ソフトウェア市場は、110億ドルだと試算されています。26年には1.8倍の204億ドルになると予想されています。クラウドやオンプレ環境のソフトウェアが、全体の6割を占める市場です。

フリーランスの増加もあり、会計ソフトの需要は世界中で増えますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:イントゥイット(INTU)の四半期決算は?

- 93年に上場した、会計・財務ソフトを提供する米国企業

- 小規模事業向け会計ソフトが強み、市場シェア62%を独占

- 競合企業を買収する事で、高い競争優位性を確立してきた

- 売上高は右肩上がり、営業利益率は30%近く安定している

- 20年には相乗効果が高い、クレジットスコア企業を買収した

- 超優良企業で、EPS、BPS、営業CFは安定して伸びている

個人的には、インテュイットは投資したい銘柄のひとつです。

なぜならば、事業は順調に拡大してる上に、収益性が高いビジネスだからです。21年は割高水準にあったが、22年2月の予想PERは39倍と割安にあります。相乗効果が高い買収にも成功して、まだまだ将来性が期待できます。

22年の営業利益率も24倍と高いですね。今すぐではないが、タイミングを見て投資したい銘柄です。

個人事業主向けのSaaS系なので、ビジネスモデルはアドビに似ていますね。

コメントを残す