クラウド向けにデータ管理を提供するネットアップは、市場拡大の恩恵を受ける企業ですね。経済再開後もクラウド向けは好調で、22年3Qも前年比+63%と高い成長率を維持しています。

- 「クラウド向けが好調で、20年3月から株価は2倍に上昇…」

- 「クラウド向けに移行し、営業利益率は17%まで上昇してる…」

- 「21年6月時点のPER29倍、予想PER14倍は割安なのか…」

ネットアップは、顧客データを管理するソフトを提供する米国企業です。外部ストレージで世界2位だが、近年はクラウド向けソフトウェアデータ管理の事業に移行しています。AI関連ではエヌビディアと提携し、クラウド向け事業は前年比+155%と高いです。

個人的には、ネットアップは投資したい銘柄ではないです。

なぜならば、利益率は大きく改善してるが、売上高の伸びは小さいからです。売上高は13年をピークに減少し、21年は横ばいが続いています。ただし、16年に7.4%だった営業利益率は、21年には17%まで上昇してる点は高く評価できますね。

短中期的には、ネットアップの業績と株価は今後も伸びると思います。クラウド向け事業が好調で、売上と利益は緩やかに上昇していますね。好業績が22年も継続するならば、投資を検討したい銘柄です。

23年8月の予想PER13倍は割安だと思います。

- ネットアップの4半期決算(23年4-6月)は?

- ネットアップの過去10年間の売上高や営業利益は?

- クラウド向けが好調で、前年比+155%で加速?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ネットアップ(NTAP)の四半期決算は?

ネットアップ(NTAP)の過去四半期の決算を紹介します。

23年3Q決算(23年1月30日)

- 売上高:15.26億ドル(前年比−5%)

- 営業利益:—億ドル(—%)

- 純利益:0.65億ドル(−74%)

- 1株当たり利益:1.37ドル(−4%)

23年4Q決算(23年4月30日)

- 売上高:14.32億ドル(前年比−5%)

- 営業利益:—億ドル(—%)

- 純利益:2.45億ドル(−5%)

- 1株当たり利益:1.54ドル(+8%)

24年1Q決算(23年7月30日)

- 売上高:14.32億ドル(前年比−11%)◯

- Hybrid Cloud:12.78億ドル(−12%)

- Public Cloud:1.54億ドル(+16%)

- 営業利益:1.78億ドル(−31%)

- 純利益:1.49億ドル(−31%)

- 1株当たり利益:0.69ドル(−29%)◯

1Qの売上高は前年比−11%で14.32億ドル、営業利益は−31%で1.78億ドルでした。23年3Qや4Qと比較して、23年1Qの売上も減速しています。営業利益率は12.4%と低いです。

24年2Qの売上予想は、15.30億ドル(前年比−8%)と弱いです。

「引き続き厳しいマクロ経済環境の中、当社は2024会計年度に向けて堅実なスタートを切ることができました。 当社は、制御可能な範囲で要素を管理し、ストレージ ビジネスのパフォーマンス向上を推進し、クラウドへのより重点を置いたアプローチを構築しています」と CEO のジョージ クリアンは述べています。 「第 1 四半期に、当社はお客様がより強力で、よりスマートで、より効率的なハイブリッド マルチクラウド インフラストラクチャを構築できるよう支援する大幅なイノベーションを導入しました。 当社の新製品が好評であることと、主要なパブリック クラウドにネイティブなハイパースケーラー マネージド ストレージ サービスの差別化と継続的な成長を嬉しく思います。」

24年2Q決算(23年10月…)

24年2Q決算は、23年11月24日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか

ネットアップ(NTAP)の損益計算書は?

ネットアップは95年に2ドルで上場しました。20年のITバブルで最高値148ドルを付けるも、その後は長く低迷しています。20年3月は37ドルで急落するも、23年8月は76ドル前後で推移しています。

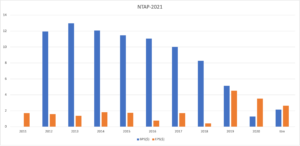

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は横ばいで伸びていません。ただし、20年の営業利益率は17.1%と上昇していますね。ネットアップはストレージ事業が主力だったが、近年はクラウド向けのソフトウェアデータ管理に移行しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは右肩朝がりで減少するも、EPSは19年から大きく上昇しています。クラウド向けに事業を開始したことで、利益率が高いビジネスに移行しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、横ばいが続いています。ただし、ストレージやソフトウェア管理は、設備投資が少なく利益が出やすいビジネスですね。クラウド向けビジネスは、急速に利益率が向上しています。

では、私たち投資家はどのように投資判断したら良いのでしょうか?

ネットアップ(NTAP)の注目ポイントは?

ネットアップ(NTAP)に投資する上で注目すべきポイントを紹介します。ネットアップは、外部ストレージで世界2位の米国企業です。顧客データを管理するサービスやクラウド向けにオールフラッシュストレージも提供しています。

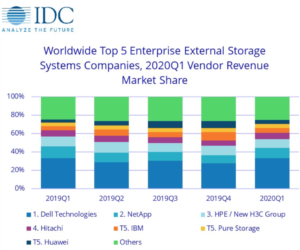

注目1:外部ストレージで世界2位の市場シェアを持つ?

19年時点の外部ストレージサーバーの市場シェアです。

外部ストレージサーバーは、デルテクノロジーズ(DELL)が35%で世界1位です。次いで、2位がネットアップ、3位がHPE、4位が日本の日立、5位がIBMと続きます。中国企業のHuaweiもシェアを伸ばしていますね。

ネットアップはクラウド向けが好調で、21年3Qは前年比+186%で加速しています。では、地域別のネットアップの売上高はどうでしょうか?

注目2:北米と南米向けが売上高の52%を占める?

参考:Annual revenue of NetApp Inc. from 2010 to 2020, by region

ネットアップの地域別の売上高推移です。

北米と南米向けが最も多く、売上比率の52%を占めています。次いで、欧州中東地域が32%、アジア太平洋地域が14%です。しかしながら、北米と南米、それから欧州地域は売上高が減速しています。対して、アジア地域では増えていますね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ネットアップ(NTAP)の四半期決算は?

- 95年に上場した、顧客データ管理ソフトを提供する米国企業

- 外部ストレージ事業から、クラウド向けデータ管理にシフト

- 外部ストレージ市場シェア1位はデル、2位はネットアップ

- AI・クラウド事業はNvidiaと提携、売上高は前年比+186%

- 売上高は横ばいが続くも、20年の営業利利益率は17%

個人的には、ネットアップは投資したい銘柄ではないです。

なぜならば、利益率は大きく改善してるが、売上高の伸びは小さいからです。売上高は13年をピークに減少し、21年は横ばいが続いています。ただし、16年に7.4%だった営業利益率は、21年には17%まで上昇してる点は高く評価できますね。

短中期的には、ネットアップの業績と株価は今後も伸びると思います。クラウド向け事業が好調で、売上と利益は緩やかに上昇していますね。好業績が22年も継続するならば、投資を検討したい銘柄です。

22年2月の予想PER14倍は割安だと思います。

半導体企業のエヌビディアは、クラウド事業者向けにAI用半導体を提供しています。売上高は前年比+80%前後で急拡大しています。

コメントを残す