セキュリティ企業のノートンライフロックは、コロナで恩恵を受けた銘柄のひとつですね。在宅ワークが進み、セキリティの重要度が以前よりも増しているからです。22年3Qの売上は前年比+9.8%、4Qも6.5%と好調です。

- 「コロナで需要が増し、利益が上向くも割安に放置されている…」

- 「法人事業を売却した事で、営業利益率は42%まで上昇した…」

- 「経済が本格的に再開しても、セキリティの需要は変わらない…」

ノートンは、対ウイルスソフトを提供する米国企業です。19年にはブロードコムに法人向け事業を買収し、社名を変更し独立しました。20年にはドイツの同業企業Aviraを買収し、顧客数は2300万人と順調に拡大しています。

個人的には、ノートンは長期で保有したい銘柄のひとつです。

なぜならば、法人事業を売却することで、大幅に利益率を改善しているからです。17年に4.3%だった営業利益率は、コロナ特需もあり21年には42%まで上昇しています。20年に相乗効果が高い同業のAviraを買収したこともプラス材料です。

ただ、セキュリティ関連は競合が多く新興企業が伸びています。

22年時点でノートンは高いシェアを持つが、将来も安泰かは不明です。22年3Qの営業利益率が28%に下落するなど、懸念材料もあります。ただ、22年5月時点の予想PER12倍は割安だと言えますね。

- ノートンの4半期決算(21年1-3月)は?

- ノートンの過去10年間の売上高や営業利益は?

- 法人向け事業を売却する事で、営業利益率は38%に上昇?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

ノートンライフロック(NLOK)の四半期決算は?

ノートンライフロック(NLOK)の四半期決算を紹介します。

22年2Q決算(21年9月30日)

- 売上高:6.92億ドル(前年比+10%)

- 営業利益:2.87億ドル(+24%)

- 純利益:3.33億ドル(+420%)

- 1株当たり利益:0.57ドル(+418%)

22年3Q決算(21年12月31日)

- 売上高:7.02億ドル(前年比+9.8%)◯

- 営業利益:3.02億ドル(+7.8%)

- 純利益:2.02億ドル(+13%)

- 1株当たり利益:0.34ドル(+13%)◯

22年4Q決算(22年3月31日)

- 売上高:7.16億ドル(前年比+6.5%)◯

- 営業利益:1.29億ドル(−52%)

- 純利益:1.20億ドル(−39%)

- 1株当たり利益:0.21ドル(−37%)◯

4Qの売上高は前年比+6.5%で7.16億ドル、営業利益は−52%で1.29億ドルでした。22年3Qと4Qに続き、22年1Qの売上と利益は減速しています。営業利益率は18%と下落しています。

経済再開後もセキュリティ関連の業績は落ちていません。営業利益率が上向いてる理由は、事業を切り離し効率化が進んだからです。19年に法人向けサイバーセキュリティサービス事業をブロードコムに売却しています。

23年1Qの売上予想は、7.10億ドル(前年比+3.4%)と少し弱いですね。

23年1Q決算(22年6月…)

23年1Q決算は、8月6日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

ノートンライフロック(NLOK)の損益計算書は?

ノートンライフロックは1989年に0.7ドルで上場しました。株価は04年に最高値33ドルを付けるも、その後は長く低迷しています。22年5月は24ドル前後で推移しています。

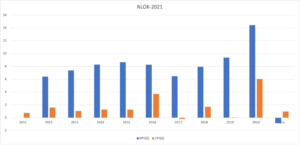

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、事業売却を通じて売上高は減少しています。営業利益率は17年に4.3%まで落ち込むも、その後は38%まで急上昇していますね。

ノートンは15年の証明書問題で、Webサイトセキュリティ事業をデジサートに売却しています。19年はブロードコムに法人向け事業を売却し、独立企業として社名変更します。20年には、ドイツの同業企業Aviraを買収しています。

短期的には、事業を切り離すことで大きく利益率が向上しています。

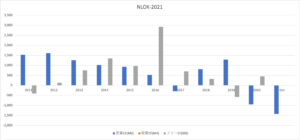

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自社株買いを継続的に行なっているため、BPSは上昇傾向にあります。EPSは安定せず、方向感が見えないですね。21年TTMの自己資本比率は−7%まで低下しています。

しかし、信用枠契約の修正を行なっていると記載されてるため、問題ないと思います。

2021年5月7日、ノートンライフロックは、最大10億ドルの信用枠と最大17.5億ドルのタームローン枠を提供する、当社の既存の信用契約の最初の修正を締結しました。 新しいクレジットファシリティは、借入能力を5億1600万ドル増加させます。 クレジットファシリティは、2026年5月も引き続き優先的に担保され、成熟します。修正後、当社のレバレッジ比率は、調整後EBITDAに対する純負債の2.0倍のままです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、方向感が見えず判断し辛いですね。決算的には高い利益率だが、営業CFは大幅な赤字です。買収と売却を繰り返してるため、資金の流出入が大きいのだと思います。

いずれにしても、営業CFが赤字な点は大きな懸念材料です。では、私たちはどのように投資判断すれば良いのでしょうか?

ノートンライフロック(NLOK)の注目ポイントは?

ノートンライフロック(NLOK)に投資する上で注目すべきポイントを紹介します。ノートンは個人と企業向けに、対ウイルスソフトを提供する米国企業です。ドイツのセキリティ企業を買収し、21年の顧客数は2300万人と順調に拡大しています。

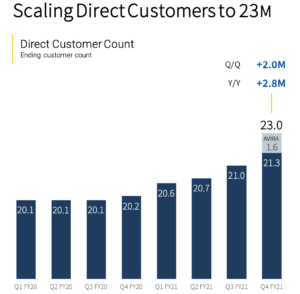

注目1:21年4Qの顧客数は+8%で2300万人?

ノートンによる四半期毎の顧客数の推移です。

21年4Qの顧客数は2300万人と、順調に増加しています。20年12月にドイツの同業AVIRAを買収したことで、+160万人が追加されていますね。Aviraの買収は、ノートンのビジネスを強化すると予想されています。

Aviraは何百万という顧客ベースを抱え、デバイス3000万台をカバーし、有料顧客150万人を抱える(さらに多くが無料のサービスを利用している)。ホワイトレーベルのパートナー企業とあわせ、同社のソフトウェアは今日、世界のデバイス5億台で使用されている。中でもAviraはフリーミアムモデルのビジネスを構築したのが特徴で、このモデルは維持するつもりだとNortonは語った。

では、ノートンは対ウイルスソフトでどれだけの市場シェアを持つのでしょうか?

注目2:マルウェア対策ソフトの市場シェアは?

21年時点のマルウェア対策保護の市場シェアです。

マルウェア対策ソフトの市場で、ノートンはトップ企業のひとつです。競合企業には米国McAfee、フォーティネット、コモド、チェコのAvast、ロシアのカスペルスキー、ルーマニアのBitDefender、スロバキアのESETがあります。

米国企業が最も多いが、歴史的に旧ロシア企業も強いですね。

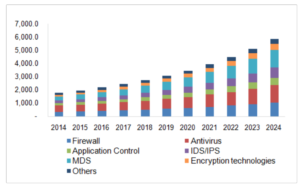

注目3:年率11.8%で24年には270億ドル規模?

セキュリティ関連の市場規模の推移です。

PCやモバイル、通信量の増大に伴い、世界的にセキリティの重要度は増しています。20年のセキュリティ市場は168億ドルです。年率11.8%で拡大し、24年には270億ドルになると試算されています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:ノートンライフロックの四半期決算は?

- 89年に上場した、対ウイルスソフトを提供する米国企業

- 19年に法人事業を売却し、社名を変更して独立企業になる

- 売却とコロナ特需で、営業利益率は38%に上昇している

- ドイツの同業企業Aviraを買収し、顧客数は2300万に増加

- 対ウイルスソフトのトップ企業で、競合は米国のMcFeeである

- 20年に得た利益で、15億ドルの自社株買いを発表した

個人的には、ノートンは長期で保有したい銘柄のひとつです。

なぜならば、法人事業を売却することで、大幅に利益率を改善しているからです。17年に4.3%だった営業利益率は、コロナ特需もあり21年には42%まで上昇しています。20年に相乗効果が高い同業のAviraを買収したこともプラス材料です。

ただ、セキュリティ関連は競合が多く新興企業が伸びています。

22年時点でノートンは高いシェアを持つが、将来も安泰かは不明です。22年3Qの営業利益率が28%に下落するなど、懸念材料もあります。ただ、22年2月時点の予想PER11倍は割安だと言えますね。

競合のマカフィーも、同社に続き法人事業の売却を21年に発表しています。これにより、マカフィーの営業利益率も大幅に上昇する事が予想できますね。セキュリティ関連に投資する際には、上位2社の動向を見る必要がありますね。

コメントを残す