通信キャリアのTモバイルは、5Gや在宅ワーク増加の恩恵を受ける銘柄ですね。米国は大手3社が寡占化していて、同社は最も契約者数を伸ばしている企業です。ただ、23年2Qの売上前年比は−2.6%、3Qは−1.2%と横ばいですね。

- 「07年に66ドルで上場、21年は2倍に上昇する…」

- 「業界4位のスプリントを買収、大手2社を追随してる…」

- 「業界3社が寡占化しており、最も成長率が高い企業だ…」

Tモバイル(TMUS)は、米国の3大通信キャリアのひとつですね。業界内で最も成長率が高く、20年に業界4位のスプリントを買収しています。買収により業界2番手のベライゾン(VZ)と並ぶシェアを持ちます。

個人的には、Tモバイルは投資したい銘柄ではありません。

なぜならば、通信は成長が期待できない成熟産業で、低料金で提供することでシェアを拡大しているからです。大手2社からシェアを奪うことに成功しても、業界全体としては悪材料です。

21年4Qの売上成長率は2.2%と低く、足元の伸びは軟調です。

マイナス成長だったAT&T(T)やベライゾン(V)よりは良いが、収益性の低下は避けられないですね。通信業界に投資する利点は、あまり大きいとは言えません。

23年10月時点の予想PER19倍と割高ではないですね。

- Tモバイルの4半期決算(23年7-9月)は?

- Tモバイルの過去10年間の売上高や営業利益は?

- スプリントを買収し、大手3社で最も成長率が高い?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

Tモバイル(TMUS)の四半期決算は?

Tモバイル(TMUS)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:196.32億ドル(前年比−2.4%)

- 営業利益(EBITDA):—億ドル(—%)

- 純利益:19.40億ドル(+172%)

- 1株当たり利益:1.75ドル(+24%)

23年2Q決算(23年6月30日)

- 売上高:191.96億ドル(前年比−2.6%)×

- Postpaid service:120.70億ドル(+5.5%)

- 営業利益(EBITDA):74.05億ドル(+5.7%)

- 純利益:22.21億ドル(前年度−1.08億ドル)

- 1株当たり利益:1.86ドル(前年度−0.09ドル)○

23年3Q決算(23年9月30日)

- 売上高:192.52億ドル(前年比−1.2%)×

- Postpaid service:122.88億ドル(+6.4%)

- 営業利益(EBITDA):76.00億ドル(+2.6%)

- 純利益:21.42億ドル(+321%)

- 1株当たり利益:1.82ドル(+355%)○

3Qの売上高は前年比−1.2%で192.52億ドル、営業利益(EBITDA)は+2.6%で76.00億ドルでした。23年1Qや2Qに続き、3Qもマイナス成長が続きます。

22年は経済再開に伴い、通信需要はやや減少しています。

PostPaidサービスの加入数は好調で、120万人が増えています。2Q時点で総顧客数は過去最高の1.166億人にも及びます。同社CEOは今後の見通しについても強気で、5Gネットワークでは他社を圧倒しているといいます。

Industry-Leading Customer Growth Fueled by Best Network and Value Combination(1

• ポストペイドの純口座追加数は 386,000 件で、業界最高

• 後払いの純顧客数は 120 万人増加、業界最高でガイダンスも向上

• ポストペイド電話ネットの顧客数は 85 万人増加、業界最高

• ポストペイド電話の解約率は 0.87%、第 3 四半期としては過去最低を記録

• 高速インターネットの純顧客数は 557,000 人増加、業界最高Translating Customer Growth Into Industry-Leading Financial Growth

• サービス収益は前年比 4% 増の 159 億ドル、ポストペイド サービス収益は前年比 6% 増の 123 億ドルで、いずれも業界最高の成長を記録

• 純利益は前年比 322% 増の 21 億ドル、希薄化後 1 株当たり利益 (「EPS」) は前年比 355% 増の 1.82 ドルで、いずれも業界最高の成長を記録しました。

• コア調整後 EBITDA(2) は 75 億ドルで、前年比 12% 増加し、業界の成長とガイダンスの引き上げにおいて最高でした。

• 営業活動により得られた純キャッシュは前年比 21% 増の 53 億ドルで、業界の成長と調達ガイダンスの中で最高となった。

• 調整後のフリーキャッシュフロー(2)は40億ドルで、前年比94%増加し、業界の成長と調達ガイダンスの中で最高となった。

• 2023年第3四半期に普通株27億ドルを買い戻し、10月20日時点で累計147億ドルを買い戻した。T-Mobile Reaches Major Network Milestone and Continues Reign as Nationwide Overall Network Leader

• 現在、3 億人のアメリカ人がウルトラ キャパシティ 5G の対象となり、予定より 2 か月以上早く年末目標を達成し、5G ネットワークの合計は 3 億 3,000 万人以上 (アメリカ人の 98%) をカバーしています。

• Ookla が 4 四半期連続で全体的なネットワーク パフォーマンスをすべてのカテゴリーで徹底的に調査し、Opensignal が世界最高の 5G 可用性を獲得T-Mobile US, Inc. (NASDAQ: TMUS) は本日、2023 年第 3 四半期の業績を報告しました。これは、独自の成長機会全体にわたる最高のネットワークと価値の組み合わせによって促進され、顧客の成長で業界を上回りました。 当社は引き続き、業界をリードする顧客の増加をサービス収益、収益性、キャッシュフローのクラス最高の成長につなげるとともに、2023年通期の見通しを引き上げます。 T-Mobile は、株主に価値を還元する計画を実行し続け、当四半期を通じて 27 億ドルの普通株を買い戻す一方、実質的な資本還元プログラムの第 2 回トランシェを発表し、会社史上初めて配当を導入しました。 同社はまた、ウルトラキャパシティ 5G ネットワークが専用ミッドバンドスペクトルで 3 億人をカバーし、予定より 2 か月以上早く 2023 年の目標を達成したことも発表しました。

「以前にも言いましたが、もう一度言います。この競争環境において、第 3 四半期に見られたような素晴らしい結果を出せるのは T-Mobile だけです。なぜなら、顧客が求める最高のネットワークと最高の価値の組み合わせを一貫して提供できるのは T-Mobile だけだからです」 欲しいのです」と T-Mobile の CEO であるマイク・シーベルト氏は述べています。 「業界をリードするポストペイドの純顧客数とアカウントの追加数、およびアンキャリア史上最高のキャッシュフローを含む、この四半期のクラス最高の顧客と財務の成長は、効果を上げている永続的で差別化された戦略の明確なイメージを描きます。 当社の比類のないサービスにより、Un-carrier にますます多くの消費者や企業が参加しており、これには小規模市場や地方地域でポストペイド スイッチャーのシェアが初めて高まりました。 同時に、私たちは大きな株主価値を提供し、それが私たちを十分な経営余地のある未来へと押し上げます。」

23年4Q決算(23年12月…)

23年4Q決算は、24年1月26日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

Tモバイル(TMUS)の損益計算書は?

Tモバイルは07年に66ドルで上場しています。最高値は21年5月の144ドルで、23年11月は140ドル前後で推移しています。

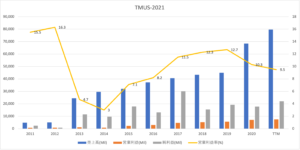

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、20年と21年に大きく売上が伸びています。20年に業界4位のスプリントを買収したからですね。21年の営業利益率は9.5%に低下するも、シナジー効果はこれからですね。

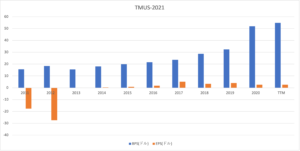

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は33%で、EPSも比較的に安定しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、常に赤字です。業界3位であるTモバイルは、顧客を獲得するために積極的に設備投資しています。20年や21年は5G投資もあり、投資CFは増えていますね。

では、私たち投資家はどのように判断すれば良いのでしょうか?

Tモバイル(TMUS)の注目ポイントは?

Tモバイル(TMUS)の注目ポイントを紹介します。

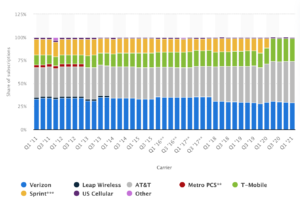

注目1:Tモバイルは通信業界3位で29%のシェア?

参考:Wireless subscriptions market share by carrier in the U.S.

ワイヤレス通信の加入者数の市場シェアです。

ワイヤレス通信は大手3社が寡占化しています。業界最大手はAT&T(T)が39%、2位はベライゾン(VZ)が29%、3位にスプリントを買収したTモバイルが29%と続きます。買収したことで、2位のベライゾンとは差が縮小しています。

では、Tモバイルの事業別の売上を見てみましょう。

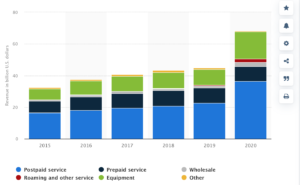

注目2:ポストペイド事業が売上比率の5割?

Tモバイルの事業別の売上高推移です。

20年4月にスプリントを買収したことで、売上高は大きく増えています。特に、売上が大きい事業は後払いサービスで、売上比率の5割を超えています。次いで、設備関連事業、前払いサービス事業ですね。

スプリントとの相乗効果は高いですね。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:Tモバイル(TMUS)の決算は?

- 07年に上場した、3大通信キャリアの米国企業

- 業界4位のスプリントを買収し、3社が寡占化してる

- 買収したことで売上を伸ばすも、21年後半は停滞気味

- 低価格帯で提供するため、営業利益率は10%と低い

- 技術的には2社より遅れ、5G投資の先行投資は大きい

個人的には、Tモバイルは投資したい銘柄ではありません。

なぜならば、通信は成長が期待できない成熟産業で、低料金で提供することでシェアを拡大しているからです。大手2社からシェアを奪うことに成功しても、業界全体としては悪材料です。

21年4Qの売上成長率は2.2%と低く、足元の伸びは軟調です。

マイナス成長だったAT&T(T)やベライゾン(V)よりは良いが、収益性の低下は避けられないですね。低成長産業での高い成長率は魅力だが、22年2月時点の予想PER32倍と高いです。通信業界に投資する利点は、あまり大きいとは言えません。

業界3位のTモバイルが攻勢を仕掛けているため、業界地図は一変しています。最大手のAT&Tやベライゾンはメディ事業を売却し、競争力を高めていますね。連続増配33年で知られるAT&Tだが、21年にワーナー事業を売却し、減配すると予想されています。

コメントを残す