クラウドフレアはCDNサービスの顧客数で、89%のシェアを持つ独占企業です。クラウド市場と共に事業は急拡大し、売上高は5年で5倍にも増えています。ただし、23年2Qの売上成長率は+30%、3Qは+32%に加速しています。

- 「CDNサービスの顧客数で、市場シェアの89%を獲得してる…」

- 「19年に上昇してから、株価は4.6倍にも上昇している…」

- 「赤字が続いているが、売上高は5年で5倍と順調に拡大してる…」

クラウドフレアとは、コンテンツ配信サービス(CDN)を提供する米国企業です。市場シェアは4.7%と小さいが、顧客数では全体の89%を占めるほど多いです。クラウドフレアは安価なサービスを提供することで、小口顧客の数を増やしています。

個人的には、クラウドフレアは投資したい銘柄でないです。

なぜならば、CDN市場の拡大と共に売上は増えてるが、利益が出ないビジネスだからです。売上高は過去5年で5倍に増えているが、20年の営業利益率は−24%と低いです。サーバ設置で設備投資が膨大な上に、営業CFも大幅な赤字を抱えています。

利益が出ていない理由は、単純に競合企業が多いからです。

業界最大手のAkamaiがシェア35%を持ち、新興企業のFastlyも順調に伸びています。また、クラウド事業と相性が良い大手アマゾンがいるなど、シェア獲得競争は激化しますね。最終的には資金が豊富なアマゾンやアリババがCDN市場も独占すると予想します。

クラウドフレアは引き続き、競合のシェアを奪うことで成長してます。

- クラウドフレアの4半期決算(23年7-9月)は?

- クラウドフレアの過去10年間の売上高や営業利益は?

- 顧客シェアが89%でも、投資するべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

クラウドフレア(NET)の四半期決算は?

クラウドフレア(NET)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:2.90億ドル(前年比+36%)◯

- 営業利益:−0.47億ドル(前年度−0.40億ドル)

- 純利益:−0.38億ドル(前年度−0.41億ドル)

- 1株当たり利益:−0.12ドル(前年度−0.13ドル)◯

23年2Q決算(23年6月30日)

- 売上高:3.08億ドル(前年比+30%)◯

- 米国:+30%

- 欧州:+38%

- 太平洋:+23%

- その他:+35%

- 営業利益:−0.56億ドル(前年度−0.64億ドル)

- 純利益:−0.94億ドル(前年度−0.63億ドル)

- 1株当たり利益:−0.28ドル(前年度−0.20ドル)◯

23年3Q決算(23年9月30日)

- 売上高:3.35億ドル(前年比+32%)◯

- 営業利益:−0.39億ドル(前年度−0.45億ドル)

- 純利益:−0.23億ドル(前年度−0.42億ドル)

- 1株当たり利益:−0.07ドル(前年度−0.13ドル)◯

3Qの売上高は前年比+32%で3.35億ドル、営業利益は−0.39億ドルでした。23年1Qや2Qに続き、3Qも高い売上成長率を維持しています。営業利益率は−11.6%と少し改善しています。

他のハイテク企業と比較して、23年も業績は悪くはないですね。ただし、同社CEOは23年末まで逆風が続くとしています。

23年4Qの売上予想は、3. 525億ドル(前年比+28%)としています。

23年通期は、12.865億ドルです。

Cloudflareの共同創設者兼最高経営責任者(CEO)のマシュー・プリンス氏は「当社はまた好調な四半期を達成し、売上高は前年同期比32%増の3億3,560万ドルとなり、5四半期連続で過去最高の営業利益を達成した」と述べた。 「第 3 四半期に、当社は AI 分野での取り組みを絶え間なく革新し、加速させ、Workers AI を使用して高速かつ安全でコンプライアンスに準拠した AI 推論を大規模に展開するための最も完全なプラットフォームと、AI の担当者とのいくつかのパートナーシップやコラボレーションを発表しました。 私たちは推論が AI における最大のチャンスであると信じており、推論タスクは主にエンドデバイスや Cloudflare などの接続クラウド上で実行されることになります。 2024 年末までに、Cloudflare が世界中で稼働しているほぼすべての場所で、すべてのインターネット ユーザーの数ミリ秒以内に、推論に最適化された GPU が実行されるようになると予想しています。」

23年4Q決算(23年12月…)

23年4Q決算は、24年2月3日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

クラウドフレア(NET)の損益計算書は?

クラウドフレアは19年9月に18ドルで上場しました。株価は右肩上がりで上昇し、最高値を更新し続ける銘柄ですね。23年11月は56ドル前後で推移しています。

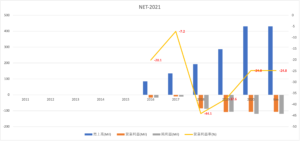

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大しています。20年の売上高は4.31億ドルで、5年で5倍に増えています。しかしながら、大幅な営業損失は改善できず、20年の営業利益率は−24%と低いです。

CDNは競合企業も多く、利益が出にくいビジネスでもありますね。

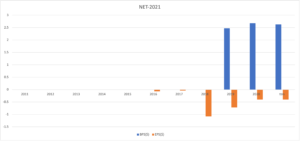

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSは2.6ドル前後で横ばいですね。EPSは18年に赤字が拡大するも、以降は縮小しています。赤字企業だが自己資本比率は59%と悪くないです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、赤字が拡大していますね。CDNビジネスはサーバーを設置するため投資CFを必要とします。また、売上高が増える中でも営業CFは黒字化できず、儲からないビジネスだと言えそうです。

利益が出ない理由は、新興企業など全体的に競合が多いからです。また、競合の1社であるアマゾンは、クラウド事業で利益を得ているためCDN事業は赤字でも良いですね。専業企業が利益が出てない理由は、過当競争に陥っているからです。

では、私たちはどのように投資判断すれば良いのでしょうか?

クラウドフレア(NET)の注目ポイントは?

クラウドフレア(NET)に投資する上で注目すべきポイントを紹介します。クラウドフレアとは、コンテンツ配信サービス(CDN)やセキュリティサービス、それから分散型ドメイン名サーバシステムを提供する企業です。

注目1:CDNは年率12%で拡大し24年に221億ドル?

17-24年のCDN市場規模と地域シェアです。

20年のCDN市場規模は139億ドルと試算されています。年率12%で拡大し24年には221億ドル、伸び率が最も高いのはアジア太平洋地域ですね。

クラウドフレアが提供するCDNは、コンテンツ配信サービスと呼ばれるものです。ネットで表示する画像や文章を世界中にキャッシュ(一時保存)するサービスです。CDNサーバを世界中に配置することで、ネットを表示するスピードを高速化しています。

また、Webサーバに障害が起きても、CDNサーバがあれば問題なく利用できます。そのため、障害対策やセキュリティ面でも需要が高いです。

では、クラウドフレアはCDN市場でどれくらいシェアを持つのでしょうか?

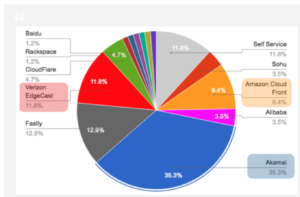

注目2:クラウドフレアは6番手で4.7%のシェア?

少しデータは古いが、2016年時点のCDN市場のシェアです。

CDN市場で最もシェアが大きいのは、米国Akamaiで35.3%を占めます。2番手は米国Fastlyで12.9%、3番手はEdgeCastとSelf Seviceで11.8%です。クラウドフレアは6番手で、4.7%のシェアを持ちます。

しかしながら、顧客数で最も多いのはクラウドフレアです。

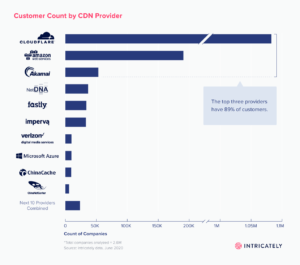

注目3:クラウドフレアの顧客は全体の89%を占める?

CDN企業の顧客数の上位ランキングです。

市場シェアでは6番手のクラウドフレアだが、顧客数では110万社と全体の89%を占めています。対して、市場シェアが大きいAkamaiやアマゾン、Fastlyの顧客数は少ないですね。なぜならば、この3社はトラフィックが多い大口顧客からの需要が高いからです。

クラウドフレアの顧客数が多い理由は、機能は制限されるが無料でも利用できるからです。また、有料プランでも、Proで月20ドル、Businessで月200ドルと安価です。そのため、トラフィック数が少ない小規模な顧客が数多く利用します。

ただし、今後はクラウドフレアの収益は先細る可能性が高いです。

なぜならば、クラウドフレアはオンプレミス環境を想定しているからです。多くの企業はアマゾンなどのクラウド環境に移行しているため、必然的に利用者も減少する可能性が高いです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:クラウドフレア(NET)の四半期決算は?

- 19年9月に上場した、CDNサービスを提供する米国企業

- 市場シェアは4.7%だが、顧客数は全体の89%を占める

- 売上高は5年で5倍だが、営業利益率は−24%と低い

- サーバ設置で投資CFが大きく、営業CFも赤字で利益が出ない

- CDN市場は大手や新興の競合が多く、過当競争に陥っている

個人的には、クラウドフレアは投資したい銘柄でないです。

なぜならば、CDN市場の拡大と共に売上は増えてるが、利益が出ないビジネスだからです。売上高は過去5年で5倍に増えているが、20年の営業利益率は−24%と低いです。サーバ設置で設備投資な上に、営業CFも大幅な赤字を抱えています。

利益が出ていない理由は、単純に競合企業が多いからです。

業界最大手のAkamaiがシェア35%を持ち、新興企業のFastlyも順調に伸びています。また、クラウド事業と相性が良い大手アマゾンがいるなど、シェア獲得競争は激化しますね。最終的には資金が豊富なアマゾンやアリババがCDN市場も独

CDN市場で最も勢いがあるのはファストリーです。グーグルと業務提携しクラウドとのエッジを拡張するなど、技術力で高い評価を受けていますね。ただし、クラウドフレアと同様に、高い成長率だが赤字を抱えています。

コメントを残す