半導体市場はクラウド、5G、AI、自動運転で21年に最も好調な業界だと言われています。エヌビディアはAI銘柄として知られ、20年4月から株価は4倍近く高騰しています。AI投資が活発化する22年以降は、さらに成長が期待できる銘柄です。

- 「DCとゲーム事業が好調で、前年比+83%で拡大…」

- 「22年2月の予想PER51倍は、割高なのか…」

- 「米中貿易摩擦の影響で、半導体ブームが起きてる…」

エヌビディアは、画像処理などのGPUに特化した米国半導体企業です。GPUは人工知能と相性が良く業績は急拡大、世界で6番目に急成長しています。主力事業のデーターセンターとゲーム事業が収益の9割を占めます。

個人的には、エヌビディアは投資したい銘柄のひとつです。

なぜならば、AIや自動運転、クラウドなど、将来性が期待できる分野に投資しているからです。売上成長率は60%前後と高く、22年の営業利益率も37%と高い点も評価できますね。

23年前半は、AI生成ブームにより需要が急増していますね。

23年8月時点の予想PERは55倍だが、特に割高だとは思いません。

- NVDA直近の4半期決算(23年4-6月)は?

- NVDAの過去10年間の売上高や営業利益は?

- 3桁近い成長が続くが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

エヌビディア(NVDA)の四半期決算は?

エヌビディア(NVDA)の四半期の決算を紹介します。

23年4Q決算(22年12月30日)

- 売上高:60.51億ドル(前年比−20%)

- 営業利益:—億ドル(—%)

- 純利益:14.14億ドル(−52%)

- 一株利益:0.88ドル(−33%)

24年1Q決算(23年3月30日)

- 売上高:71.92億ドル(前年比−13%)

- 営業利益:—億ドル(—%)

- 純利益:20.43億ドル(+26%)

- 一株利益:1.09ドル(−19%)

24年2Q決算(23年6月30日)

- 売上高:135.07億ドル(前年比+101%)◯

- Data Center:103.2億ドル(+141%)

- Gaming:24.9億ドル(+11%)

- Professional Visualization:3.79億ドル(−24%)

- Automotive:2.53億ドル(+15%)

- 営業利益:68.00億ドル(+1263%)

- 純利益:61.88億ドル(+843%)

- 一株利益:2.48ドル(+854%)◯

2Qの売上高は前年比+101%で135.07億ドル、営業利益は+1263%で68億ドルでした。23年4Qや23年1Qと比較して、2Qの売上と利益は大幅に加速しています。営業利益率は50.3%まで急上昇しています。

AI生成ブームにより、大手クラウド企業からの需要が増えていますね。

24年3Qの売上予想は、160億ドル(+171%)と強いです。

NVIDIA (NASDAQ: NVDA) は本日、2023 年 7 月 30 日に終了する第 2 四半期の収益が 135 億 1,000 万ドルで、前年同期比 101%、前四半期比 88% 増加したと報告しました。

同四半期のGAAPベースの希薄化後1株当たり利益は2.48ドルで、前年同期比854%増、前四半期比202%増となった。 非 GAAP ベースの希薄化後 1 株当たり利益は 2.70 ドルで、前年同期比 429%、前四半期比 148% 増加しました。

「新しいコンピューティング時代が始まりました。 世界中の企業が汎用コンピューティングからアクセラレーテッド コンピューティングと生成 AI へ移行しています」と NVIDIA の創設者兼 CEO のジェンセン ファンは述べています。

「Mellanox ネットワーキングおよびスイッチ テクノロジによって接続され、CUDA AI ソフトウェア スタックを実行する NVIDIA GPU が、生成 AI のコンピューティング インフラストラクチャを構成します。

「当四半期中、大手クラウド サービス プロバイダーは大規模な NVIDIA H100 AI インフラストラクチャを発表しました。 大手エンタープライズ IT システムおよびソフトウェア プロバイダーは、NVIDIA AI をあらゆる業界に提供するためのパートナーシップを発表しました。 生成型 AI の導入競争は続いています」と彼は言いました。

2024 会計年度の第 2 四半期中に、NVIDIA は 32 億 8,000 万ドルで買い戻した 750 万株と現金配当の形で 33 億 8,000 万ドルを株主に還元しました。 第 2 四半期末の時点で、同社には自社株買いの承認が残っている 39 億 5,000 万ドルが残っています。 2023 年 8 月 21 日、取締役会は期限なしの追加の 250 億ドルの自社株買いを承認しました。 NVIDIA は今年度も自社株買いを継続する予定です。

NVIDIA は、2023 年 9 月 28 日に、2023 年 9 月 7 日に登録されているすべての株主に、1 株あたり 0.04 ドルの次の四半期現金配当を支払う予定です。

DataCenter

第 2 四半期の収益は、前四半期比 141%、前年同期比 171% 増の 103 億 2000 万ドルとなり、過去最高を記録しました。

複雑な AI および HPC ワークロード向けの NVIDIA® GH200 Grace™ Hopper™ スーパーチップが今四半期に出荷され、HBM3e メモリを搭載した第 2 世代バージョンが 2024 年第 2 四半期に出荷される予定であると発表しました。

NVIDIA L40S GPU を発表しました。これは、最も計算量の多いアプリケーションを高速化するように設計されたユニバーサル データセンター プロセッサであり、NVIDIA OVX™ や NVIDIA BlueField® DPU を搭載した NVIDIA AI 対応サーバーなど、幅広いプラットフォームで大手サーバー メーカーから入手可能になりました。 この四半期。

NVIDIA MGX™ は、今四半期に発売されるサーバー リファレンス デザインで、システム メーカーが AI、HPC、NVIDIA Omniverse™ アプリケーション向けに 100 以上のサーバー バリエーションを迅速かつコスト効率よく構築できるようにするものを発表しました。

イーサネットベースの AI クラウドのパフォーマンスと効率を向上させるために設計された高速ネットワーキング プラットフォームである NVIDIA Spectrum-X™ を発表し、今四半期に出荷されます。

世界的なシステム メーカーと協力して、最大 4 つの新しい NVIDIA RTX 6000 Ada GPU を搭載した新しい NVIDIA RTX™ ワークステーションと、今四半期に出荷予定の NVIDIA AI Enterprise および NVIDIA Omniverse Enterprise ソフトウェアを発表しました。

アマゾン ウェブ サービス、Microsoft Azure、および地域のクラウド サービス プロバイダーを使用して、NVIDIA H100 Tensor コア GPU に基づくクラウド インスタンスの一般提供を開始しました。

AI イニシアチブに関して、以下を含むさまざまな企業と提携しています。

ServiceNow とアクセンチュアは、エンタープライズ生成 AI 機能の開発と導入を迅速に行うための、この種では初のプログラムである AI Lighthouse を開発します。

VMware は、NVIDIA との VMware Private AI Foundation により、生成 AI 時代に向けて VMware のクラウド インフラストラクチャを実行する企業に向けて両社の戦略的パートナーシップを拡大します。

Snowflake は、独自のデータを使用してカスタマイズされた生成 AI アプリケーションを作成するための迅速なパスを企業に提供します。

WPP は、クライアントのブランドと完全に連携しながら、クリエイティブ チームが高品質の商用コンテンツをより迅速、より効率的かつ大規模に制作できるようにする、AI 対応の生成コンテンツ エンジンを開発します。

ソフトバンクは、GH200に基づいて生成AIおよび5G/6Gアプリケーション用のプラットフォームを構築し、ソフトバンクはこれを日本全国の新しい分散型AIデータセンターで展開する予定である。

Hugging Face は、開発者が Hugging Face プラットフォーム内の NVIDIA DGX™ Cloud AI スーパーコンピューティングにアクセスして、高度な AI モデルをトレーニングおよび調整できるようにします。

開発者が PC またはワークステーション上で事前トレーニング済みの生成 AI モデルを迅速に作成、テスト、カスタマイズし、拡張できるようにする使いやすいツールキットである NVIDIA AI Workbench と、エンタープライズ ソフトウェアの最新バージョンである NVIDIA AI Enterprise 4.0 を発表しました。 。

H100 GPU を使用して最新の MLPerf トレーニング ベンチマークで記録を樹立し、生成 AI の新しい尺度で優れています。

24年3Q決算(23年9月…)

24年3Q決算は、11月24日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

エヌビディア(NVDA)の10年間の損益計算書は?

エヌビディアは99年に0.4ドルで上場しています。20年に株価は大きな上昇トレンドに入っていますね。23年8月は502ドル前後で推移しています。

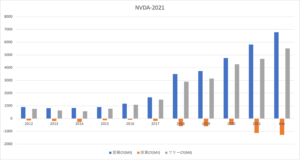

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、20年に少し低迷するも売上は右肩上がりですね。営業利益も順調に拡大し、28%と半導体企業の中でも高いです。主力2事業が好調で、21年2Qの営業利益率は37%まで上昇しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。20年はEPSが少し低下するも、BPSもEPSも順調に拡大しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も順調に伸びています。製造を外部委託するため、投資CFは比較的に小さいです。ただ、まだまだ成長過程にある企業で、21年以降も設備投資は増えています。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

エヌビディア(NVDA)の注目ポイントは?

エヌビディア(NVDA)の注目すべきポイントを紹介します。

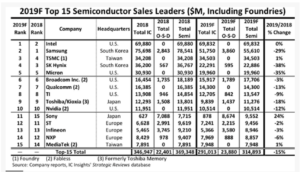

注目1:半導体世界6位の192億ドルまで上昇?

19年時点の半導体メーカーの売上高ランキングです。

半導体メーカー世界1位は、インテルで売上高は698億ドルです。2位は韓国サムソンで556億ドル、3位は台湾TSMCで345億ドル、4位は韓国SK Hynixで228億、5位米国マイクロンが199億ドルと続きます。

19年時点でエヌビディアは世界10位の半導体企業です。しかし、21年通期の決算では192億ドル、世界6位まで急上昇しています。

では、事業別の売上高をみてみましょう。

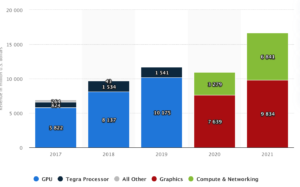

注目2:GPU事業が売上比率が59%を占める?

21年までのエヌビディアの事業別の売上高です。

エヌビディアは20年から事業の分け方を変えています。AIや自動運転、ゲームで使われるGPU事業が売上全体の59%を占めています。また、CPU事業が残りの41%を占めていますね。

では、もう少し事業を細分化した事業別売上高はどうでしょうか?

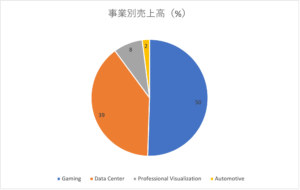

注目3:ゲーム事業が売上比率の50%を占める?

22年2Q時点のエヌビディアの事業別売上高です。

売上比率が最も高いのはゲーム事業で、全体の50%を占めています。次いで、データーセンターが39%、プロフェッショナルが8%、自動車向けが2%です。主力の2事業で売上の89%を占めています。

21年度はデーターセンターの方が比率が大きかったです。データーセンター向けが減速し、ゲーム事業が好調で逆転していますね。

では、地域別の売上高はどうでしょうか?

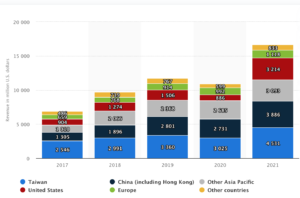

注目4:中国と台湾で売上比率の50%を占める?

21年までの地域別売上高の推移です。

最も売上比率が高いのは台湾で、全体の27%を占めます。次いで、中国が23%、アジア太平洋が18%、米国が19%、欧州が6%です。アジアだけで全体の68%を占めるほど、アジア地域に依存しています。

米国向けが大きく増えたのは、米中貿易摩擦の影響が考えられます。半導体企業の貿易分断の可能性もあり、両国は半導体の投資を加速させています。

エヌビディアは、インテルからシェアを奪うことで急成長しています。

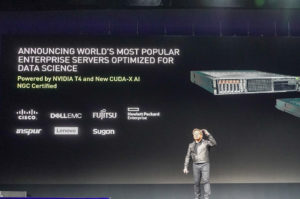

注目5:データセンタ向けはNVIDIAに奪われている?

エヌビディアの主力2事業の売上推移です。

データーセンター事業が、19年から右肩上がりで増えていますね。エヌビディアはゲーム機器向けに、GPU(3Dグラフィックス半導体)を開発する会社です。3Dグラフィック用に作られたGPUは、処理負荷が高い人工知能の演算と相性が良いです。

人工知能に対応するために、クラウド事業者はAI対応のサーバPCを増やしています。AI投資が加速してるため、間接的にインテルはシェアを奪われていますね。インテルとは対照的に、エヌビディアは前年比+83%で拡大してます。

21年にデータセンター向けは減速するも、市場シェアは順調に拡大していますね。

参考:インテル(INTC)四半期決算|競合2社にシェアを奪われPRE12倍?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:エヌビディア(NVDA)の四半期決算は?

- ゲームとデータセンター部門が、売上高の8割を占める

- データセンター部門は、4年で7倍に成長している

- ゲーミング部門は、定額制のサブスクリプションに移行した

- クラウド+AI、自動運転で、最大手インテルと競合する

- 売上高の8割は、中国や台湾などのアジアに依存している

個人的には、エヌビディアは投資したい銘柄でないです。

なぜならば、将来の成長性は期待できるが、株価はすでに割高だからです。22年2月時点でPERは81倍、予想PERも51倍と高い水準が続きます。業績好調は続くも、金利上昇局面では株価に重い展開が続きます。

ただ、短中期的にはまだまだ業績は上向きです。

22年4Qの売上成長率は+50%、営業利益率も41%と過去最高を記録しています。主力のゲームもDC向けも好調で、特にクラウド向けの投資が加速していますね。また、メタ関連の投資も活発で、強気相場を継続しています。

株価は十分に割高水準にあるため、安心して保有できる局面ではありません。株価だけ見たらアップサイドよりも、明らかにダウンサイドの方が大きいですね。

競合AMDも高い成長率で伸びています。エヌビディアはAMDを買収するという報道も流れているため、両企業の動向は注視したいですね。

コメントを残す