21年は仮想通貨、ドローン、宇宙、環境銘柄など、様々なテーマ株が高騰しています。ドローン向けに半導体を供給するアンバレラの株価も、20年10月から2倍に高騰していますね。それでは、22年も株価の上昇は続くのでしょうか?

- 「半導体のアンブレラ社も、20年10月から株価が2倍に上昇…」

- 「市場規模は135億ドルだが、25年に1290億ドルになる…」

- 「イーハンが虚偽で62%暴落したが、ドローンは終わりなのか…」

アンバレラは、SoC(システムオンチップ)の半導体を開発する米国企業です。高精細なビデオ圧縮を低消費電力で実現でき、ドローンやアクションカメラに半導体を供給しています。

個人的には、アンバレラは投資したい銘柄のひとつです。

なぜならば、18年に業績が低迷するも、21年は回復傾向にあるからです。好調なのはIoTやセキュリティ監視用カメラ、車載カメラ向けの半導体の需要が急増しています。21年1Qを起点に売上は急増しています。

中長期的にも、同社の業績好調は続くと思います。

なぜならば、IoTや監視用カメラは高い成長が期待できる産業だからです。AIやクラウドなど、大容量時代には需要が高くなりますね。同社のCEOも強気の見通しで、22年には業績のピークを迎えるとしています。

ただ、21年4Qは売上が減速した上に、22年予想も弱い点は大きな懸念材料です。22年1Qは中国のロックダウンの影響でさらに減速する見込みです。投資するかどうかは、22年の状況を見て判断したいです。

- アンバレラの4半期決算(22年1-3月)は?

- アンバレラの過去10年間の売上高や営業利益は?

- 競合が多いレッドオーシャンで、投資できる銘柄がない?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アンバレラ(AMBA)の四半期決算は?

アンバレラ(AMBA)の四半期決算を紹介します。

21年3Q決算(21年10月30日)

- 売上高:9216万ドル(前年比+64%)

- 営業利益:−121万ドル(前年度−1624万ドル)

- 純利益:75万ドル(前年度−1707万ドル)

- 1株当たり利益:0.02ドル(前年度−0.49ドル)

21年4Q決算(22年1月31日)

- 売上高:9022万ドル(前年比+45%)◯

- 営業利益:−1233万ドル(前年度−1401万ドル)

- 純利益:−919万ドル(前年度−1248万ドル)

- 1株当たり利益:−0.25ドル(前年度−0.35ドル)◯

22年1Q決算(22年4月30日)

- 売上高:9030万ドル(前年比+28%)◯

- 営業利益:−1049万ドル(前年度−1013万ドル)

- 純利益:−1082万ドル(前年度−1081万ドル)

- 1株当たり利益:−0.29ドル(前年度−0.30ドル)◯

1Qの売上高は前年比+28%で9030万ドル、営業利益は−1049万ドルでした。21年3Qや4Qに続き、22年1Qも売上が減速しています。また、営業利益率も−11%と悪化しています。

アンバレラはドローン向けで急成長しました。しかし、主要顧客であるGoPRPとGDIの受注を失い、15年から長く低迷していましたね。現在は、IoTやセキュリティ監視用カメラや車載カメラ向けに半導体の需要が急増しています。

ディープラーニングAIoTを買収するなど事業に積極的です。

同社CEOによると、22年に業績好調のピークに達するとしています。ただし、22年2Qの売上予想は、8000万ドル(+0.8%)と減速気味です。

「私たちの短期的な見通しは、中国でのパンデミックの再燃とその結果としてのロックダウンによって圧力を受けており、それが私たちの注文と顧客の生産、そしてより大きなアジアのサプライチェーン全体のロジスティクスを混乱させています。それにもかかわらず、AIプロセッサの戦略、機会、ビジネスに対する自信は非常に高いままです。初のセントラルドメインコントローラーであるCV3の最初のシリコンを受け取ったことを嬉しく思います。夏の間、主要な顧客にサンプリングされ、パフォーマンスとパワーの両方で重要なリーダーシップを発揮することを期待しています」と社長兼CEOのFermiWangは述べています。 。 「コンピュータビジョンの収益は引き続き大幅に増加し、F2023の収益の約45%に相当すると予想されます。また、より豊富な組み合わせにより、平均販売価格が引き続き上昇すると予想されます。」

22年2Q決算(22年7月…)

22年2Q決算は、9月1日に公開予定です。

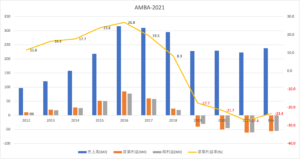

では、売上高や営業利益の10年間の推移はどうでしょうか?

アンバレラ(AMBA)の10年の損益計算書は?

アンバレラは12年に6ドルで上場しています。15年に121ドルまで上昇するも、その後株価は低迷していますね。20年10月から株価が高騰し、22年5月は80ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、15年までは順調に成長してきました。しかしながら、主要顧客の2社を失ってから顕著に失速していますね。売上高の減少は止まるも、営業利益率は−28%まで低下しています。

車載やセキュリティカメラで、シェアを奪えるかが焦点ですね。

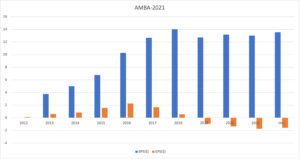

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。15年に業績は低迷するもBPSは安定しています。しかし、EPSは下落トレンドにあり、18年からは赤字ですね。

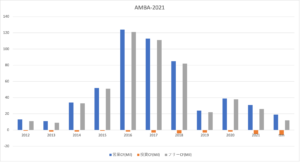

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、全ての年で黒字を上げています。工場を持たないファブレス企業のため、投資CFが低いですね。しかし、15年以降から、フリーCFは伸びていない点は懸念材料です。

では、私たちはどのように投資判断すれば良いのでしょうか?

アンバレラ(AMBA)の注目ポイントは?

アンバレラに投資する上で注目すべきポイントを紹介します。かつてアンバレラは、ドローン最大手のJDIに半導体を供給していました。しかしながら、21年現在はセキュリティや車載カメラ向けに供給しています。

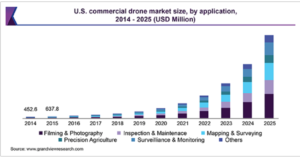

注目1:商用ドローンは年率56.5%で拡大する?

商用ドローンのマーケットサイズの予想です。

20年の商用ドローンの市場規模は135億ドルでした。年率56.5%で市場が拡大し、25年には1290億ドルになると試算されています。利用は個人撮影、検査やメンテナンス、マッピング調査や土木測量など多岐に渡ります。

参考:2020年のドローン世界市場は1.6兆円、2025年まで年平均8.3%で成長

15年以前のアンバレラは、ドローン向けに半導体を供給していました。しかしながら、15年以降は競争に負けて他社にシェアを奪われています。

では、アンバレラが開発するSoCはどこに需要があるのでしょうか?

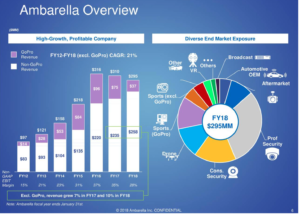

注目2:ドローン売上高は全体の2割程度しかない?

参考:Ambarella Stock Has Limited Upside Amid Tumbling Financials

アムバレラの2018年の売上高割合です。

売上高の最も高い割合を占めるのは、セキュリティカメラです。それから次に多いのが自動車向けのカメラです。かつて、売上高の大半を占めていたGoProとDroneは3番手、4番手に落ちています。

アムブレラ社の強みは、高精細なビデオ圧縮を低消費電力で実現するSoC(システムオンチップ)です。15年以前は、アクションカメラやドローンでスタンダードに使われていましたね。

しかしながら、安価な中国メーカーにシェアを奪われ失速しましたね。この時の教訓を活かして、現在は十分に分散されている事が分かります。

監視IPカメラや自動車車載では、高解像度のカメラの需要は高いです。では、売上高の半数を占めるセキュリティカメラは、どれくらい市場が拡大するのでしょうか?

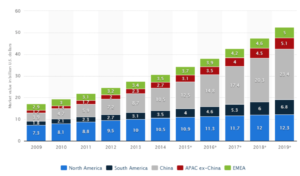

注目3:監視カメラは19年に500億ドルまで拡大?

セキュリティカメラの市場規模です。

セキュリティカメラ市場は、中国を中心に高い成長率で拡大しています。監視社会である中国は、都市中にカメラが設置されているからです。また、北米や欧州でも、防犯用に自宅にカメラを設置する家庭が増えています。

スマートホームを推進するアマゾンやGoogleは、セキュリティ用のカメラも販売していますね。そして、このカメラにはアンバレラ社のSoC半導体が搭載されています。

5Gやスマートホームは、21年以降も伸び代が高い分野です。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アンバレラ(AMBA)の四半期決算は?

- 2012年に上場した、SoC半導体を製造する米国企業

- 高精細なビデオ圧縮を、低消費電力で実現できる

- 15年以前の主要顧客は、アクションカメラとドローン

- 中国メーカーの競争に敗れ、主要顧客2社を失い低迷

- 18年から赤字決算に陥り、20年の営業利益は−28%

個人的には、アンバレラは投資したい銘柄のひとつです。

なぜならば、18年に業績が低迷するも、21年は回復傾向にあるからです。好調なのはIoTやセキュリティ監視用カメラ、車載カメラ向けの半導体の需要が急増しています。21年1Qを起点に売上は急増しています。

中長期的にも、同社の業績好調は続くと思います。

なぜならば、IoTや監視用カメラは高い成長が期待できる産業だからです。AIやクラウドなど、大容量時代には需要が高くなりますね。同社のCEOも強気の見通しで、22年には業績のピークを迎えるとしています。

過去4年続いた営業赤字も、22年には解消しそうですね。

かつては主要顧客だったゴープロも、21年後半に業績が上向いています。21年2Qは売上前年比+85%で拡大していますね。

コメントを残す