半導体の受託開発であるTSMCは、クラウド、5G、AI、自動運転で最も恩恵を受ける銘柄ですね。コロナ禍でも業績は好調で、22年も続く見込みです。23年2Qの売上成長率は前年比−10%、3Qも−10%に減速しています。

- 「22年1月の予想PER28倍は、割安なのだろうか…」

- 「世界的な受託生産会社で、市場の過半数を独占している..」

- 「米中貿易の懸念はあるも、3年で1000億ドルの設備投資…」

TSMC(TSM)は、半導体を受託生産する業界最大手の台湾企業です。半導体企業の売上高では、1位のインテル、2位のサムソンに次ぐ3位です。ファンドリとしては最大規模で、TSMC1社だけで世界の過半数のシェアを獲得しています。22年も市況は強く、今後3年間で1000億ドルを設備投資に費やします。

個人的には、TSMは投資したい銘柄のひとつです。

なぜならば、ファウンドとしては過半数のシェアを持ち、他の圧倒しているからです。2位は米国GFSで10%、3位はサムソンで9%しかありません。21年の売上高は過去最高額で、営業利益率も41%に切り上がっています。

ただ、23年1Qは半導体市況が急激に冷え込んでいますね。また、米中衝突など、今後は懸念材料も多そうです。

半導体に投資するならば、市況サイクルの底で投資したい局面です。ただ、地政学的なリスクを考慮すると、当面は投資したい銘柄ではありません。地政学リスクがあるため、23年10月時点の予想PERは19倍と割安です。

- TSMC直近の4半期決算(23年7-9月)は?

- TSMCの過去10年間の売上高や営業利益は?

- 22年も業績は好調だが、投資すべきでない理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

TSMCの四半期決算は?

TSMCの四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:5086億TWD(前年比+3.6%)✖️

- 営業利益:2312億TWD(+3.3%)

- 純利益:2069億TWD(+2.1%)

- 一株利益:7.98TWD(+2.1%)○

23年2Q決算(23年6月30日)

- 売上高:4808億TWD(前年比−10%)○

- High Performance Computing:−5%

- Smartphone:−9%

- IoT:−11%

- Automotive:+3%

- Digital Consumer Electroics:+25%

- 営業利益:2019億TWD(−23%)

- 純利益:1817億TWD(−23%)

- 一株利益:35.06TWD(−23%)○

23年3Q決算(23年9月30日)

- 売上高:5467億TWD(前年比−10%)○

- High Performance Computing:—%

- Smartphone:—%

- IoT:—%

- Automotive:—%

- Digital Consumer Electroics:—%

- 営業利益:2280億TWD(−26%)

- 純利益:2107億TWD(−25%)

- 一株利益:40.69TWD(−24%)○

3Qの売上高は前年比−10%で5467億TWD、営業利益は−26%で2280億TWDでした。22年2Qに続き、3Qの売上も不調ですね。ただし、営業利益率は41%と依然として高いです。

同社CEOは、23年4Qも顧客の在庫調整が続くと述べています。

23年4Qの売上予想は、192億ドル(6213億台湾ドル)、前年比−1%と改善する予定です。

台湾、新竹、2023年10月19日 — TSMCは本日、9月終了の第3四半期の連結収益が5,467億3,000万台湾ドル、純利益が2,110億台湾ドル、希薄化後1株当たり利益が8.14台湾ドル(ADRユニット当たり1.29米ドル)になると発表しました。 2023 年 30 日。

前年同期比では、第 3 四半期の収益は 10.8% 減少し、純利益と希薄化後 EPS は両方とも 24.9% 減少しました。 2023 年の第 2 四半期と比較して、第 3 四半期の結果は、収益が 13.7% 増加し、純利益が 16.1% 増加しました。 すべての数値はTIFRSに基づいて連結ベースで作成されています。

第 3 四半期の収益は米ドルベースで 172 億 8,000 万ドルで、前年同期比 14.6% 減少、前四半期比では 10.2% 増加しました。当四半期の粗利益率は54.3%、営業利益率は41.7%、純利益率は38.6%でした。

第 3 四半期には、3 ナノメートルの出荷がウェーハ総収益の 6% を占めました。 5ナノメートルが37%を占めた。 7ナノメートルが16%を占めた。 7 ナノメートル以上の先端技術として定義される先端技術は、ウェーハ総収益の 59% を占めました。

TSMCの副社長兼最高財務責任者のウェンデル・ファン氏は「当社の第3四半期の事業は、業界をリードする3ナノメートル技術の力強い伸びと5ナノメートル技術に対する需要の高まりによって支えられたが、顧客の継続的な在庫調整によって部分的に相殺された」と述べた。 。 「2023 年第 4 四半期に向けて、当社の事業は、顧客の継続的な在庫調整によって部分的に相殺されるものの、当社の 3 ナノメートル技術の継続的な力強い成長によって支えられると予想しています。」

当社の現在の事業見通しに基づいて、経営陣は 2023 年第 4 四半期の全体的な業績は次のようになると予想しています。• 収益は 188 億米ドルから 196 億米ドルの間になると予想されます。 そして、為替レートを1米ドル~32台湾ドルと仮定すると、

• 売上総利益率は 51.5% ~ 53.5% になると予想されます。

• 営業利益率は 39.5% ~ 41.5% になると予想されます。

23年4Q決算(23年12月…)

23年4Q決算は、24年1月20日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

TSMCの10年間の損益計算書は?

TSMCは97年に4.6ドルで上場しています。株価は右肩上がりで上昇し、常に最高値を更新し続ける銘柄ですね。20年3月は46ドルに下落するも、23年10月は92ドル前後で推移しています。

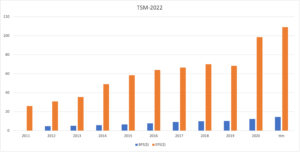

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は右肩上がりで拡大しています。過去10年で売上は4倍近く上昇し、21年の営業利益率も41%と高いです。景気動向の影響や米中貿易摩擦の懸念はあるも、順調に規模を拡大しています。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。自己資本比率は62%と高いですね。EPSは過去10年で3.5倍にも拡大しています。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)も、安定して推移しています。半導体企業の受託生産者であるTSMCは、設備投資が少なくないビジネスです。ただし、価格競争力は他を圧倒し、十分な営業CFを稼いでいますね。今後3年で1000億ドルの設備投資をすると言及しています。

では、私たち投資家はどのように投資判断すれば良いのでしょうか?

TSMCの注目すべきポイントは?

TSMCに投資する上で、注目すべき点を紹介します。

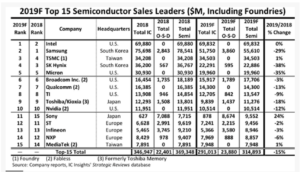

注目1:世界3位の半導体メーカで世界1位の受託生産?

19年の半導体企業の売上高では、世界3位の半導体メーカーです。

1位インテルの売上高は698億ドル、2位はサムソンで517億ドル、3位はTSMCで345億ドルです。2018年の売上高と比較すると、サムソンをはじめ多くの半導体メーカーが売上高を落としていますね。売上高が大きく落ち込んだ理由は、世界中でスマホの販売不振が大きいです。

世界中の下請け企業であるTSMCは、不調な2019年でもプラス成長を維持しています。

また、 TSMCは半導体受託生産で世界1位のメーカーでもあります。TSMC1社だけで、世界の46.3%のシェアを占めます。2番手は米国のグローバルファウンダリーズで9.9%、3番手がサムソンで9.2%しかありません。半導体受託生産としては、不動の地位を手に入れています(参考:台湾TSMC、独り勝ち)。

では、TSMC製品別の売上高比率を見てみましょう。

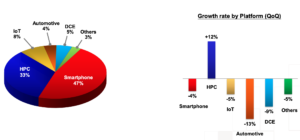

注目2:スマホと高性能PCで売上高の80%を占める?

TSMCが提供する製品の割合と、前四半期の成長率です。

TSMCが製造する製品で多いのは、スマートフォンと高性能PCで全体の80%を占めます。IoTや完全自動運転の半導体が期待されているが、実際にはまだまだ伸びていない事が分かりますね。また、前四半期の成長率を比較すると、伸びている分野は高性能PCだけです。

高性能PCの需要が高い理由は、クラウド事業社からの需要が高いからです。

好調なクラウド事業とは対照的に、2019年はスマホの販売不振や米中貿易摩擦の影響で12.1%のマイナス成長でした。2020年はプラス5.4%の成長率が期待されていたが、コロナの影響で先が見通せない状況です。2020年は5GやIoTで期待されるも、現時点では高性能PC以外の需要は高くない点に注意が必要ですね。

では、TSMCはどれくらい競争力が高いのでしょうか?

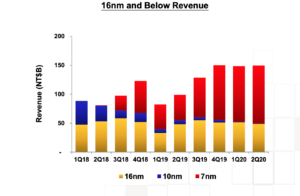

注目3:7nmプロセスが売上高の7割を占める?

TSMCは、世界市場の46%を独占する半導体のファウンドリー(受託生産)です。

TSMCが世界中に半導体メーカーに選ばれる理由は、高い技術力があるからですね。TSMCは、微細化の最先端技術で、米国のインテルや韓国のサムソンと競っています。TSMCとサムスン電子は7nm(10億分の1メートル)の半導体を量産し、次世代の5nmや3nmの開発をしています。

その一方で、インテルはようやく10nmの量産に着手したところです。また、2020年2Q決算(7月)では、7nmの開発に遅れていることも発表しましたね。

TSMCの決算資料を見ると、すでに大量の7nm製品を市場に供給している事が分かります。また、2020年6月には、車載IC向けに世界初の7nm製造を発表しています。7nmの車載ICは、先進運転支援システム(ADAS)や自動運転に使われます。(参考:「世界初」TSMCが7nmの車載IC向け製造プロセス)

では、TSMCの地域別の売上高はどうなっているでしょうか?

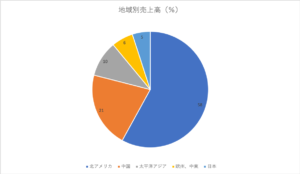

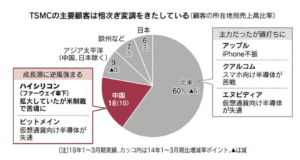

注目4:地域別の売上高は米国だけで58%を占める?

TSMCの海外売上高を見ると、米国市場が全体の58%を占めます。

台湾メーカーにも関わらず、中国の売上高比率は意外と多くはありません。米国に市場に次いで、中国が21%、アジア太平洋、欧州と中東地域、最後に日本市場がきます。前年度と比較すると、売上割合が伸びている地域は中国です。

では、TSMCはどれくらい貿易摩擦の影響を受けるのでしょうか?

注目5:米中貿易摩擦で売上高が14%も落ちる?

半導体業界に投資する上では、米中貿易摩擦の影響を考える必要がありますね。米国企業と同盟国は、ファーウェイへの輸出を禁止しています。

地域別の売上比率を考えると、米国向けが60%を占めるため米政権の意向に沿う可能性が高いです。ただし、ファーウェイの比率も高いため、実際にどう動くか予想は難しいです。

しかしながら、21年以降はバイデン政権に移行することで、貿易摩擦が緩和する可能性もあります。現状より米中貿易が制限されないならば、TSMCには大きな追い風になります。TSMCは総額120億ドルの半導体工場をアリゾナに製造しています。

ただし、米中貿易摩擦がどちらに動くかは実際には分かりません。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:TSMCの四半期決算は?

- 世界3位の半導体メーカー、世界1位の受託生産である

- 半導体の受託生産では、業界シェアの46%を占めている

- 2桁成長で売上高を伸ばし、営業利益率も35%以上と高い

- コロナ後も2桁成長を維持してるが、貿易摩擦のリスクは無視できない

- 貿易摩擦が深刻化した場合、競合他社に市場を奪われる可能性がある

- 生産委託市場で46%を占めるも、サムソンと技術的な差は大きくない

- 輸出が禁止されたファーウェイは、売上高の14%を占めている

- トランプ政権が選挙で負けても、貿易摩擦は変わらない

個人的には、TSMは投資したい銘柄のひとつです。

なぜならば、ファウンドとしては過半数のシェアを持ち、他の圧倒しているからです。2位は米国GFSで10%、3位はサムソンで9%しかありません。21年の売上高は過去最高額で、営業利益率も41%に切り上がっています。

半導体市況は、22年も好業績が続く見込みです。

ただ、市況サイクルは3-4年で、長期的には懸念材料も多いですね。米中貿易摩擦により、設備投資は米国と中国の両方で過剰に増えています。コロナ後の経済再開で実需が高いのは事実だが、いずれは市況の転換点に立ちますね。

市況関連銘柄に投資するならば、サイクルの最悪期に投資するべきです。

そのため、22年1月時点の予想PER28倍と高いが、積極的に投資したい局面ではありません。23年以降はどこかで供給過剰に陥るため、そのタイミングで投資したいですね。

世界最大の半導体企業はインテルですね。

クラウドや人工知能の市場拡大で、最も恩恵を受けているのはエヌビディアです。半導体の製造業ながらも、売上前年比は3桁に近い水準を記録しています。TSMCと同様に、NVDAも株価は伸び悩み買いやすい水準ですね。

コメントを残す