半導体市場はクラウド、5G、AI、自動運転で21年に最も好調な業界だと言われています。米中貿易摩擦も、21年後半の経済再開後も業績好調が続いています。22年3Qの売上は前年比+18%、4Qも+11%に減速しています。

- 「20年4月のコロナ以降、株価は2.5倍に高騰…」

- 「コロナ禍からの回復で、半導体市場が拡大する…」

- 「EDAベンダーは、競争が少なく安定してる…」

シノプシス(SNPS)は、EDAソフトで業界1位の米国企業です。半導体を製造する企業に、EDA(電子設計自動化ツール)を提供しています。半導体設計資産(IP)を提供するIPペンダーでもあり、ソフトバンクのARM社に次いで業界2位です。

個人的には、シノプシスは長期で保有したい銘柄のひとつです。

なぜならば、競争が激しい半導体メーカーと違い、EDAベンダーは競争が少ないからです。その証拠に、粗利益率は78%と利益率が高いビジネスです。急激に売上が伸びる事はないが、毎年着実に利益を積み重ねていますね。

競争やトレンドが激しい半導体市場で、安心して投資できる銘柄です。

米中貿易摩擦が一服したことで、20年4Q以降(10月期)以降はマイナス成長が続いていました。しかしながら、21年後半は力強く成長しています。ただ、22年後半は再び減速しています。

23年1Q(23年1月期)の売上予想は+6.6%と弱いです。22年12月時点の予想PER32倍と割高ではありません。

- シノプシス直近の4半期決算(22年8-10月)は?

- シノプシスの過去10年間の売上高や営業利益は?

- PER61倍で割高水準だが、投資したい理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

シノプシス(SNPS)の四半期決算は?

シノプシス(SNPS)の四半期決算を紹介します。

22年2Q決算(22年4月30日)

- 売上高:12.79億ドル(前年比+24%)◯

- Time-based products:7.23億ドル(+11%)

- Upfront products:3.36億ドル(+60%)

- Maintenance and service:2.18億ドル(+31%)

- 営業利益:3.63億ドル(+87%)

- 純利益:2.94億ドル(+50%)

- 一株利益:1.89ドル(+52%)◯

22年3Q決算(22年7月30日)

- 売上高:12.48億ドル(前年比+18%)

- 営業利益:—億ドル(—%)

- 純利益:2.23億ドル(+12%)

- 一株利益:2.10ドル(+16%)

22年4Q決算(22年10月30日)

- 売上高:12.84億ドル(前年比+11.4%)◯

- Time-based products:8.08億ドル(+17%)

- Upfront products:2.53億ドル(−8%)

- Maintenance and service:2.22億ドル(+16%)

- 営業利益:2.17億ドル(+14%)

- 純利益:1.53億ドル(−25%)

- 一株利益:0.99ドル(−23%)◯

4Qの売上高は+11.4%で12.84億ドル、営業利益は+14%で2.17億ドルでした。2Qや3Qに続き、4Qの売上も減速していますね。営業利益率は16.9%と低下しています。

米中貿易摩擦の影響は、半導体製造装置に追い風でしたね。経済再開が進む21年後半も業績は好調で、見通しを引き上げています。22年前半も半導体市況が良いことを示唆していますね。ただし、23年は減速する可能性が高そうです。

23年1Qの売上予想は、13.55億ドル(前年比+6.6%)と弱いです。22年通期の売上予想も57.90億ドルに引き上げています。

「シノプシスは 2022 会計年度に記録的な業績を達成し、当初の目標を大幅に上回り、すべての製品グループと地域で強みを発揮しました。2023 会計年度に向けて、優れた勢いと、市場サイクルの間の安定性を提供する回復力のあるビジネス モデルを備えています」と Aart de Geus 氏は述べています。 、シノプシスの会長兼CEO。 「私たちは、過去数年間にわたって多くの画期的なイノベーションを提供してきました。これにより、顧客は「すべてをスマートに」デバイスを求める絶え間ない探求に応え続けることができます。同時に、当社の実行と運用管理は、成長と利益率の拡大を推進し続けています。 2023 年には、14 ~ 15% の収益成長、継続的な非 GAAP 営業利益率の拡大、および約 16% の非 GAAP 1 株当たり利益の成長を目標としています。」

23年1Q決算(23年1月…)

23年1Q決算は、2月1日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

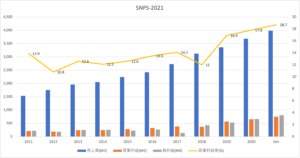

シノプシス(SNPS)の10年間の損益計算書は?

シノプシスは1992年に7ドルで上場しています。株価は常に最高値を更新し続けていますね。22年12月は361ドル前後で推移しています。

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、順調に売上高が拡大しています。半導体業界は景気サイクルの影響を受けるが、同社は常に右肩上がりです。これは、半導体製造工程が複雑化し、EDAツールの需要が伸びているからです。

利益も右肩上がりで、21年の営業利益率は18%と高いです。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)は安定して推移しています。特に18年以降は順調に拡大していますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(投資CF−営業CF)は、右肩上がりで増えています。EDAツールの開発は、投資CFが少ない優良ビジネスだと言えますね。中国経済の鈍化や米中貿易摩擦の影響を受けず、順調にCFは拡大しています。

では、私たち投資家はどのように判断すれば良いのでしょうか?

シノプシス(SNPS)の注目ポイントは?

シノプシス(SNPS)の注目すべきポイントを紹介します。

注目1:EDAは3社が独占状態にあり業界1位?

- 1位:シノプシス(Synopsys)

- → 論理合成ツールに強く、開発工程の下流で使われる

- 2位:ケイデンス・デザイン・システムズ(Cadence Design Systems)

- → シミュレーションに強く、開発工程の上流で使われる

- 3位:メンター・グラフィックス(Mentor Graphics)

- → 電子回路基板設計ソリューションで業界1位

EDA(Electronic Design Automation)とは、半導体や電子機器の設計作業を自動化で行うこと、またはそのツールやソフトウェアを指します。EDAベンダーは、電子設計を自動化するツールを半導体メーカーに提供しています。

ケイデンスデザインシステムズは、業界で2位のEDAベンダーです。

ケイデンスはシミュレーションソフトに強いが、上流工程の設計サービスも提供しています。同じEDA業界の中でも、業界1位のシノプシスとは事業領域が異なります。シノプシスのEDAツールは、下流工程で使われる事が多いです。

また、 EDAベンダーは経済的な堀が高く競争優位性が高いです。

EDAツールの開発は、レベルが高く専属エンジニアを育てるのが難しいです。ケイデンスの年収は15.6万ドル(1669万円)、米国高給ランキングで5位です。高給な理由は、優秀な社員を囲い込み独立を防ぐためだと言われています。

では、ケイデンスの売上高はどのように推移してきたのでしょうか?

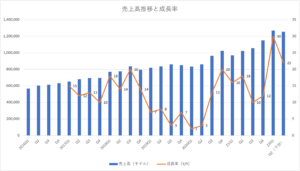

注目2:22年1Qは売上前年比+30%に加速?

シノプシスの四半期毎の売上高推移です。

20年4Qは貿易摩擦の影響もあり、前年比+20%まで拡大しています。しかし、在庫が一巡したこともあり、21年3Qは+9.6%まで減速しています。ただ、経済再開後の業績は好調で、22年1Qは+30%に加速してますね。

これは、半導体市場の先行指標である同社は、22年後半も業界全体が好調だと示唆しています。

では、シノプシス社の事業別の売上高を見てみましょう。

注目3:売上高の6割を占めるEDAが減少傾向にある?

事業別の売上高を見ると、成長が鈍化している元凶が分かりますね。

シノプシス社の売上比率はEDAツールで6割、半導体IPビジネスで3割、残り1割がソフトウェア品質やサポートです。EDAツールは業界1位、半導体IPビジネスはソフトバンクに買収されたARM社に次いで業界2位です。

過去3年間の推移を見ると、EDAツールの売上高比率が2年で7%も下落していますね。

EDAツールの売上高が落ちている原因は、競合他社によるシェアの拡大、それから米中貿易摩擦の影響が考えられます。米国政府は、米国企業とファーウェイの取引を禁止しているが、禁止する取引先を拡大しています。

取引禁止の中には、半導体設計を支援するEDAツールも含まれます(参考:米中分離が長期化するこれだけの理由)。

では、海外売上比率はどれくらいあるのでしょうか?

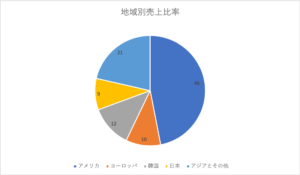

注目4:売上比率は米国が46%を占める?

シノプシスの20年時点の地域別の売上比率です。

地域別売上比率が最も高いのは、米国で全体の46%を占めます。次いで、中国を含むアジア地域が21%、韓国が12%、欧州が10%、日本が9%と続きます。19年の不調は、主に米国と中国の売上が減速したからです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:シノプシス(SNPS)の四半期決算は?

- EDAベンダーは3社が独占状態で、1番手のソフト会社である

- 半導体メーカーに、集積回路や電子機器など設計作業の自動化をサポート

- 売上高は拡大するも、2019年以降は低迷している

- 営業利益率は16%と、業界2番手のケイデンス社よりも低い

- 米中貿易摩擦の影響で、アジア地域の売上が減少傾向にある

個人的には、シノプシスは長期で保有したい銘柄のひとつです。

なぜならば、競争が激しい半導体メーカーと違い、EDAベンダーは競争が少ないからです。その証拠に、粗利益率は78%と利益率が高いビジネスです。急激に売上が伸びる事はないが、毎年着実に利益を積み重ねていますね。

競争やトレンドが激しい半導体市場で、安心して投資できる銘柄です。

米中貿易摩擦が一服したことで、20年4Q以降(10月期)以降はマイナス成長が続いていました。しかし、その後は上方修正しながら力強く成長しています。22年1Qの売上成長率は30%、2Qの売上予想も+22%と好調です。

22年2月時点の予想PER39倍は割高ではありません。

同社の業績が上向くならば、競合ケイデンス・デザイン・システムズ(CDNS)も同様です。EDAツールで競合だが、厳密には得意分野が異なるため競争していません。CDNSは同社よりも利益率が高く安定しています。

コメントを残す