半導体市場はクラウド、5G、AI、自動運転で21年に最も好調な業界だと言われています。20年4月のコロナ以降、アナログデバイセズの株価は2倍にも高騰していますね。経済再開後の22年は好調だったが、23年2Qの売上成長率は+9.7%、3Qは−1%に減速しています。

- 「アナログ半導体で世界2位、21年は5G特需の恩恵を受ける…」

- 「5Gが期待されているが、22年2月の予想PERは22倍…」

- 「21年以降は米中貿易摩擦も緩和し、業績を押し上げるかも…」

アナログデバイセズは、アナログ半導体で世界2位の米国企業です。半導体メーカーとしては、世界8位の売上高でインテルの15分の1と小さいです。アナログ半導体は通信、IoT、自動車など、成長産業で幅広く利用されていますね。

個人的には、ADIは投資したい銘柄のひとつです。

なぜならば、アナログ半導体は需要が強く、今後も売上が伸びると思うからです。22年は大幅に売上を伸ばしている上に、収益性も改善しています。

ただし、業界最大手のテキサスインスツルメンツ(TXN)の方が利益率は高いですね。TXNの営業利益率は50%を超えて特出して高いです。短期的には、両企業とも減速しそうだが、中長期的にはまだまだ業界全体が伸びそうですね。

23年8月の予想PER18倍は十分に割安です。

- ADIの4半期決算(23年4-6月)は?

- ADIの過去10年間の売上高や営業利益は?

- 経済再開する21年後半は、さらに好調が続く?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

アナログデバイセズ(ADI)の四半期決算は?

アナログデバイセズ(ADI)の四半期の決算を紹介します。

23年1Q決算(23年1月30日)

- 売上高:32.50億ドル(前年比+21%)

- 営業利益:—億ドル(—%)

- 純利益:9.61億ドル(+243%)

- 一株利益:2.75ドル(+41%)

23年2Q決算(23年4月30日)

- 売上高:32.63億ドル(前年比+9.7%)

- 営業利益:—億ドル(—%)

- 純利益:9.78億ドル(+24%)

- 一株利益:2.83ドル(+17%)

23年3Q決算(23年7月30日)

- 売上高:30.76億ドル(前年比−1%)✖️

- Industrial:16.29億ドル(+4%)

- Automotive:7.47億ドル(+15%)

- Communications:3.80億ドル(−23%)

- Consumer:3.19億ドル(−21%)

- 営業利益:9.29億ドル(+4%)

- 純利益:8.77億ドル(+17%)

- 一株利益:1.74ドル(+21%)✖️

3Qの売上高は前年比−1%で30.76億ドル、営業利益は+4%で9.29億ドルでした。23年1Qや2Qに続き、3Qの売上と利益は減速しています。営業利益率は30.2%と過去10年でも高い水準です。

他の半導体企業と同様に、同社の業績は下向きです。産業と自動車向けはプラス成長を維持してるが、全産業が減速しています。

23年4Qの売上予想は、27億ドル(前年比−16%)と弱いです。

「厳しい経営環境の中で、アナログ・デバイセズは順調に業績を上げ、第 3 四半期の業績は当社の予想どおりでした。 しかし、前四半期に言及した顧客在庫の調整は、経済状況の悪化に伴い加速しており、当社のリードタイムは改善し続けています」と CEO 兼会長の Vincent Roche 氏は述べています。 「短期的な混乱にもかかわらず、当社は、多様化した顧客と製品ポートフォリオ、および柔軟なハイブリッド製造モデルによって定義される、何十年にもわたって回復力のあるビジネスを構築してきました。 これにより、戦略的投資を維持しながら、需要が低迷した時期にも耐えることができ、ビジネスが悪化したときに確実に利益を得ることができます。」

ロシュ氏は続けて、「ADI の長期的な見通しに対する私たちの非常に楽観的な考えは衰えていません。 この急速にデジタル化する世界において、当社のポートフォリオは、インダストリー 4.0、電化、デジタル ヘルスケア、没入型消費者、高度な接続など、前例のない数の長期トレンドに合わせて調整されています。 これらのトレンドと当社の最先端ソリューションを組み合わせることで、アナログ・デバイセズはインテリジェント・エッジにおけるイノベーションの次の波を推進し、すべてのステークホルダーに価値をもたらすことができるでしょう。」

23年4Q決算(23年10月…)

23年4Q決算は、11月24日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

アナログデバイセズの10年間の損益計算書は?

アナログデバイセズは1980年に0.6ドルで上場しています。08年から株価は上昇し、20年は大きく上昇していますね。20年3月は88ドル、23年8月は177ドル前後で推移しています。

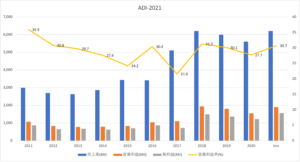

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、順調に売上は増えています。17年はLinear Technologyを買収する事で、大幅に伸びています。営業利益も順調に拡大し、21年は30%と半導体業界内でも高いです。

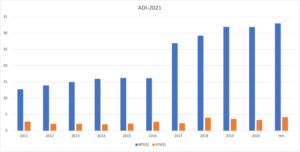

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。どちらも安定して増えていますね。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(投資CF−営業CF)は、安定して伸びています。設備投資が少ないのは、製造工程を外部に委託するファブライト企業だからです。投資CFが少ない上に、毎年営業CFは切り上がっていますね。

では、私たち投資家はどのように判断すれば良いでしょうか?

アナログデバイセズ(ADI)の注目ポイントは?

アナログデバイセズ(ADI)の注目すべきポイントを紹介します。

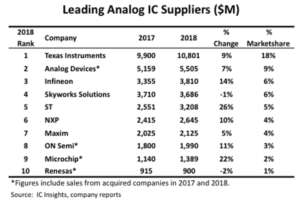

注目1:アナログ半導体で業界2位で市場シェア9%?

アナログデバイセズは、アナログ半導体市場で世界2位のメーカーです。

アナログ半導体上位10社の売上高合計は、前年比9.4%増の361億ドル、業界全体の60%を占めています。業界2位のアナログデバイセズでも業界シェアは9%、1位のテキサス・インスツルメントでも18%だけです。世界中には、市場シェア1%に満たないアナログ半導体メーカが多数存在します。

アナログIC市場は、通信や自動車、エレクトロニクス産業で需要があり、前年比で10%前後で成長していますね。では、なぜデジタル時代にも関わらず、アナログ市場も拡大しているのでしょうか?

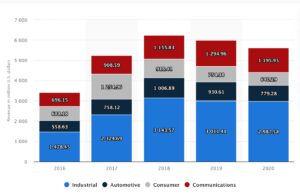

注目2:産業向けが売上の53%を占める?

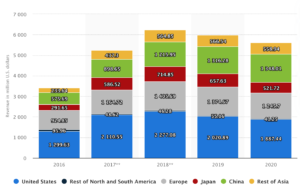

参考:Revenue of Analog Devices by end market from 2016 to 2020

21年の事業別売上高の推移です。

売上比率が最も高いのは産業向けで、全体の53%を占めます。次いで、通信が21%、自動車が13%、消費者が11%と続きます。

5G向けで成長が期待される通信だが、マイナス成長が続いています。また、21年は車載向け半導体不足で自動車向けが好調ですね。車載向け半導体の供給不足は、22年前半に解消すると言われています。

では、地域別の売上比率をみてみましょう。

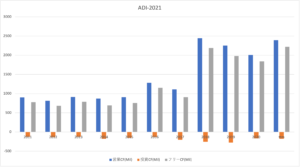

注目3:売上比率が1位は米国で33%を占める?

21年の地域別売上高の推移です。

売上比率が最も高いのは米国で、全体の33%を占めます。次いで、中国が24%、欧州が22%、アジアが10%、日本が10%と続きます。最も伸びているのは中国で、需要が低い19年や20年も増えています。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:アナログデバイセズ(ADI)の四半期決算は?

- 大型買収を成功させながら、売上高は順調に推移している

- アナログ半導体で業界2位で、営業利益率も30%と高い

- 5Gで期待されるが、19年以降は米中貿易摩擦で減速してる

- アナログ半導体は競争相手も多く、シェア拡大が難しい

個人的には、ADIは投資したい銘柄ではないです。

なぜならば、業界最大手のテキサスインスツルメンツ(TXN)と比較して、利益率が低いからです。TXNの営業利益率44%に対し、ADIは30%です。また、21年2QでTXNは前年比+41%に加速するも、ADIは+21%に減速しています。

ただ、短中期的には経済再開で業績好調まだまだ続きます。

22年1Q(22年1月期)の売上成長率は+72%、自動車産業向けは124%と最も加速しています。全産業と地域で売上は好調で、22年も世界経済が好調だと示唆しています。22年2月時点の予想PER22倍は割高ではありません。

競合のテキサスインスツルメンツは、22年にAMDに買収されます。そのため、競合企業はAMDになりますね。

アナログ半導体市場で最大手はテキサスインスツルメンツです。テキサスインスツルメンツの方が力強く売上が伸びています。急成長しているAMDによる買収は、相乗効果が高いと思います。

コメントを残す