半導体市場は、クラウド、5G、AI、自動運転などで最も好調な業界です。しかし、業界最大手のインテルは、好調な半導体業界で唯一低迷しています。2000年の高値を越えられず、23年11月時点で予想PERは10倍と割安ですね。

- 「半導体は好調だが、00年の高値より株価は25%低い…」

- 「利益率は29%と高いが、競合AMDとNVIDIAに負けてる…」

- 「世界1位の半導体企業だが、PERは12倍と割安水準にある….」

インテル(INTC)は、売上高世界1位の半導体メーカーです。2位の韓国サムソンは、中国のモバイル出荷台数が減速し不調です。19年は高性能PCのデータセンター向けが好調で、20年は在宅ワーク需要でPCが好調ですね。

個人的には、インテルは投資したい銘柄ではないです。

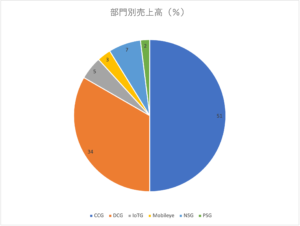

なぜならば、バリュー的には割安だが、競合2社に負けているからです。営業利益率は29%と高いが、21年2Qの売上前年比は−2%で伸び悩みます。売上比率51%を占めるCCG部門は競合AMDに、34%のDCG部門はAMDとエヌビディアに劣勢です。

また、半導体企業の在り方自体も大きく変わりつつあります。

例えば、アップルは自社でチップを製造し、処理速度が大幅に向上したと高い評価を受けていますね。汎用的に大量生産していた時代と異なり、目的に応じた製造に変わりつつあります。AMDがシェアを伸ばしてる理由も、ノートPCに特化しているからです。

長期的には、それほど魅力がある企業ではありません。

- インテル直近の4半期決算(23年7-9月)は?

- インテルの過去10年間の売上高や営業利益は?

- PER12倍の優良企業でも、株価が割安な理由は?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

インテル(INTC)の四半期決算は?

インテル(INTC)の四半期決算を紹介します。

23年1Q決算(23年3月30日)

- 売上高:117.15億ドル(前年比ー36%)◯

- CCG:57.67億ドル(−38%)

- Desktop:18.79億ドル(−29%)

- Notebook:44億ドル(−43%)

- Other:4.92億ドル(−34%)

- DCAI:37.18億ドル(−39%)

- NEX:14.89億ドル(−30%)

- Mobileye:4.81億ドル(+16%)

- Foundry:1.18億ドル(−24%)

- 営業利益:−14.68億ドル(前年度52.27億ドル)

- 純利益:−28億ドル(−134%)

- EPS:−0.66ドル(−133%)◯

23年2Q決算(23年6月30日)

- 売上高:129.49億ドル(前年比ー15%)◯

- CCG:67.80億ドル(−12%)

- Desktop:23.70億ドル(+3%)

- Notebook:38.96億ドル(−28%)

- Other:5.14億ドル(−20%)

- DCAI:40.04億ドル(−15%)

- NEX:13.64億ドル(−38%)

- Mobileye:4.54億ドル(−1%)

- Foundry:2.32億ドル(+307%)

- 営業利益:−10.16億ドル(前年度7.00億ドル)

- 純利益:−15.00億ドル(前年度−5億ドル)

- EPS:−0.35ドル(前年度−0.11ドル)◯

23年3Q決算(23年9月30日)

- 売上高:141.58億ドル(前年比ー8%)◯

- CCG:78.67億ドル(−3%)

- Desktop:27.53億ドル(−15%)

- Notebook:45.03億ドル(+2%)

- DCAI:38.14億ドル(−10%)

- NEX:14.50億ドル(−32%)

- Mobileye:5.30億ドル(+18%)

- Foundry:3.11億ドル(+299%)

- 営業利益:−0.08億ドル(前年度−1.75億ドル)

- 純利益:2.97億ドル(−71%)

- EPS:0.07ドル(−72%)◯

3Qの売上高は前年比−8%で 141.58億ドル、営業利益は−0.08億ドルでした。23年1Qや2Qと比較して、3Qの売上は回復していますね。営業利益率は−0.1%と改善しています。

22年はノートPCとデータセンター向けが急落しています。この2つは、AMDとエヌビディアにシェアを奪われている分野ですね。車載向けMobileyeは、22年10月に新規上場を発表しています。

PC部門もデータセンター部門も大きく持ち直しています。

23年4Qの売上予想は151億ドル(前年比+7.8%)と回復します。

Intel CEOのパット・ゲルシンガー氏は、「当社のプロセスと製品のロードマップにおける全体的な進展、新たなファウンドリ顧客との合意、そしてAIをあらゆる場所に導入する勢いによって強調された、傑出した第3四半期を達成した」と語った。 「私たちは戦略を絶え間なく推進し、実行エンジンを再構築し、顧客への約束を果たすことで、IDM 2.0 の変革において有意義な進歩を続けています。」

インテル CFO のデビッド・ジンズナー氏は、「当社の業績は 3 四半期連続で予想を上回りました。収益は当社のガイダンスの上限を上回り、EPS は強力な営業レバレッジと経費規律の恩恵を受けました。」 最近のポートフォリオ活動で実証されているように、当社はオーナー資本の優れた配分者となり、株主の価値を引き出すことに重点を置いています。」Business Highlights

▪ インテルは、4 年間で 5 つのノードを達成し、2025 年までにトランジスタの性能と電力性能のリーダーシップを取り戻すという目標を達成するために順調に進んでいます。インテル 7 に加えて、極紫外線 (EUV) テクノロジーを使用した同社初のノードであるインテル 4 も現在、順調に進んでいます。 大量生産。 インテルは、0.9 PDK のリリースにより、インテル 18A に関する重要なマイルストーンも達成しました。 さらに、インテルは、この 10 年間の後半に計画されている次世代の高度なパッケージング用の業界初のガラス基板の 1 つを発表しました。 この画期的な成果により、パッケージ内のトランジスタの継続的なスケーリングが可能になり、ムーアの法則を前進させてデータ中心のアプリケーションを提供できるようになります。

▪ 地理的にバランスが取れ、安全で回復力のあるサプライ チェーンを構築するために製造能力への投資を継続し、インテルは当四半期中にアイルランドのリークリップに Fab 34 を開設しました。 ドイツのマクデブルクに計画されているウェーハ製造施設と、ポーランドのヴロツワフに計画されている組立およびテスト施設を組み合わせることで、これは、この種では初のエンドツーエンドの最先端半導体製造バリューチェーンの構築に役立ちます。 ヨーロッパ。

▪ 今週、Intel は、同社の近代化とインフラストラクチャ拡張を継続するため、年末までに世界初の商業用高 NA EUV ツールの設置を開始する計画を発表しました。 世界をリードする半導体イノベーションおよび製品化センター。

▪ インテルは、米国の製造および研究投資の 1,000 億ドル以上に相当する、アリゾナ、ニューメキシコ、オハイオ、オレゴンにおける 4 つの主要な製造提案すべてを米国商務省の CHIPS プログラム室に提出しました。

▪ Intel は、大口顧客が有意義な前払いで Intel 18A と Intel 3 を契約したことを発表しました。これにより、同社はアリゾナ州チャンドラーの Ocotillo キャンパスに 2 つの新しい最先端チップ工場を建設する計画を加速することができました。 さらに、IFS とタワーセミコンダクタは、ニューメキシコ州にあるインテルの高度な製造施設を利用して、インテルがファウンドリサービスと 300 mm の製造能力を提供し、タワーが世界中の顧客にサービスを提供できるようにする契約を発表しました。

▪ Intel Innovation 2023 で、Intel は AI をあらゆる場所に導入し、クライアントやエッジからネットワークやクラウドに至るまで、あらゆるワークロードで AI をよりアクセスしやすくする戦略の概要を説明しました。 同社は、自社のハードウェア製品全体に AI 機能を提供し、オープンなマルチアーキテクチャ ソフトウェア ソリューションを通じて AI 機能にアクセスできるようにしている方法を示しました。

DCAI では、インテルの第 4 世代インテル® Xeon® スケーラブル プロセッサーが力強い成長を続けており、現在、世界トップ 10 のクラウド サービス プロバイダーが一般提供を開始しています。 さらに、同社の第 5 世代インテル® Xeon® プロセッサー (開発コード名 Emerald Rapids) が生産中であり、今月顧客への出荷が開始され、12 月 14 日に正式に発売されます。顧客の勢いは、競争力のあるパフォーマンスを誇るインテル® Gaudi®2 アクセラレーターで継続しています。 最近、MLCommons ベンチマーク結果によって検証されました。 インテルは、Stability AI と合わせて、第 4 世代インテル Xeon スケーラブル プロセッサーと 4,000 個のインテル Gaudi2 AI アクセラレーターを完全に搭載した世界最大級の AI スーパーコンピューターの 1 つを構築しています。クライアント コンピューティングにおいて、インテルは、コード名 Meteor Lake と呼ばれるインテル® CoreTM Ultra プロセッサーを搭載した AI PC の時代を到来させています。 Intel 4 上に構築された Intel Core Ultra プロセッサは第 3 四半期に顧客への出荷が開始され、第 5 世代 Intel Xeon プロセッサとともに 12 月 14 日に正式に発売されます。 今月初め、インテルは新しいインテル® Core® 第 14 世代デスクトップ プロセッサー ファミリを発売し、世界最速のデスクトップ周波数と最高のデスクトップ エクスペリエンスを愛好家に提供します。

ネットワークとエッジでは、インテルは、クライアントおよびエッジ プラットフォームの開発者に最適な AI 推論および展開ランタイムである最新の OpenVINOTM ツールキット バージョン 2023.1 を発表しました。ai.io と Fit:match は、OpenVINO を使用してインテルでアプリケーションを高速化する方法を示しています。 革新。

▪ Mobileye は、第 3 四半期の売上高が前年同期比 18% 増という記録的な数字を達成し、自動車メーカー FAW および Polestar との先進的な SuperVision および Chauffeur ソリューションの有意義な設計上の勝利を発表しました。

インテルは、株主の価値を引き出す革新的な方法を模索し続けており、最近、プログラマブル ソリューション グループ (PSG) の事業を独立した事業に分離する意向を発表しました。 これにより、PSG は成長を完全に加速し、FPGA 業界でより効果的に競争するために必要な自主性と柔軟性を得ることができます。 同社はインテルが過半数の株式を保持したまま、個人投資家と事業の成長を加速する機会を模索する可能性がある。 今後 2 ~ 3 年かけて、インテルは PSG の IPO を実施する予定です。

第3四半期には、インテルはIMSナノファブリケーション事業(IMS)の株式10%をTSMCに売却することにも合意し、IMSの評価額は約43億ドルとなり、ベイン・キャピタル・スペシャル・シチュエーションズへの最近の株式売却の評価額と一致している。 これらの取引は、インテルが IDM 2.0 戦略を推進し、中核事業の成長を促進し、全資産にわたって株主のための価値を創造することに注力していることを裏付けています。

23年4Q決算(23年12月…)

23年4Q決算は、24年2月27日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

インテル(INTC)の10年間の損益計算書は?

インテルは1984年に0.5ドルで上場しました。00年5月に最高値74ドルを付けるも、その後は長く低迷しています。20年3月は45ドルまで下落し、23年11月は35ドル前後で推移しています。

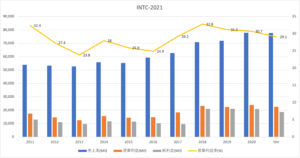

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上と利益は緩やかに上昇してます。売上高世界1位の半導体メーカーで、営業利益率も29%と高いです。しかし、競合エヌビディアやAMDにシェアを奪われる懸念で、株価は長く伸び悩んでいますね。

バリューエーション的には割安だと言えます。

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。BPSもEPSも順調に拡大していますね。10年で23%の自社株買い、配当金も2倍近く増えています。配当利回りは2.5%と高く、30%前後の持続可能な配当性向です。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CFー投資CF)は、順調に増加しています。コロナ禍の20年から、半導体サイクルで需要は増えています。近年業績が好調なファウンドリ企業と違い、大規模な設備投資をして自社製造するメーカーです。

投資CFを上回る安定した営業CFを稼いでいますね。では、私たち投資家はどのような点に注目すれば良いのでしょうか?

インテル(INTC)の注目ポイントは?

インテル(INTC)の注目すべき点を紹介します。

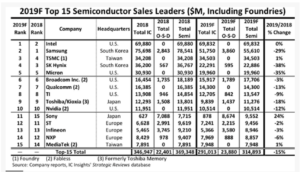

注目1:半導体世界1位はインテルで698億ドル?

19年時点の半導体メーカーの売上高ランキングです。

半導体メーカー世界1位は、インテルで売上高は698億ドルです。2位は韓国サムソンで556億ドル、3位は台湾TSMCで345億ドル、4位は韓国SK Hynixで228億、5位米国マイクロンが199億ドルと続きます。

19年は世界的な景気後退で、半導体需要は低下していました。中国でモバイル出荷数が減速し、これまで好調だった韓国や台湾企業が減速していましたね。対照的に、PCに強いインテルは好調で、データセンター向け高性能PCが成長を牽引してました。

では、インテルの売上構成比はどうでしょうか?

注目2:PCとデータセンター向けで売上高84%を占める?

インテルの21年時点の売上構成比です。

売上構成比が最も高いのは、PC向け半導体のCCG部門で51%を占めます。次いで、データセンター向けが34%、メモリとストレージのNSG部門が7%、IoTG部門が5%、車載向けMobileye部門が3%、プログラム可能なFPGA半導体のPSG部門が2%です。

PCとデータセンター向けだけで、売上の85%を占めます。

19年はモバイル向け半導体が不調で、代わりに高性能PCが好調でしたね。在宅ワーク需要でデスクトップやノートPCの需要は増しています。しかし、これまで成長を牽引してきた、デスクトップ向けの売上高は不調です。

では、主要2部門の売上はどのように推移しているでしょうか?

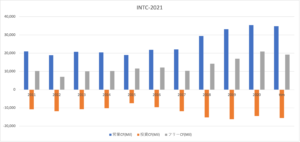

注目3:売上比率85%のCCGとDCG部門の推移?

PC向け(CCG部門)とデータセンター向け(DCG部門)の売り上げ推移です。

四半期毎の売上高推移を見ると、好調なPC向けに対してデータセンター向けは伸び悩んでいます。クラウド市場が急拡大したことで、これまでDCG部門が成長を牽引していました。しかし、データセンター向けは競合NVIDIAにシェアを奪われています。

また、PC向けも期待される以上に伸びていません。

パンデミックによる在宅ワークの拡大で、デスクトップやノートPCの売上は好調です。しかし、この分野でも競合のAMDにシェアを奪われ、期待する以上に伸びていません。

では、具体的にはどれくらいシェアを奪われているのでしょうか?

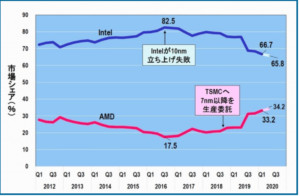

注目4:PC向け半導体は競合AMDにシェアを奪われてる?

過去8年間のインテルとAMDのCPUシェアです。

世界中のPCに搭載されている半導体の8割は、インテル製品だと言われています。しかし、16年に10nmの立ち上げに失敗した事で、20年は65%まで落とします。対照的に、7nmの生産に成功したAMDは、17%から33%に上昇します。

AMDが開発した「Ryzen」は、高性能で人気が高いです。

高性能なCPU(集積面積が低いほど性能が高い)の開発に成功した上に、インテルより価格を低く設定しています。Ryzenは価格帯が6千〜1万円ほど安く、ベンチマークスコアでも圧倒しています(参考:何故CPUにAMD Ryzen が選ばれるのか?)。

主要家電量販店の週次の結果によると、最新の販売台数ではインテルを上回ります。秋葉原の家電量販店では、AMDを指名買いするお客さんが増えたといいます。

参考:AMDの四半期決算|前年比+54%成長でも投資すべきでない理由は?

同じことは、データセンター向け半導体でも起きています。

注目5:データセンタ向けはNVIDIAに奪われている?

競合エヌビディアの事業別売上高の推移です。

データーセンター事業が、19年から右肩上がりで増えていますね。エヌビディアはゲーム機器向けに、GPU(3Dグラフィックス半導体)を開発する会社です。3Dグラフィック用に作られたGPUは、処理負荷が高い人工知能の演算と相性が良いです。

人工知能に対応するために、クラウド事業者はAI対応のサーバPCを増やしています。AI投資が加速してるため、間接的にインテルはシェアを奪われていますね。インテルとは対照的に、エヌビディアは前年比+83%で拡大してます。

参考:エヌビディアの四半期決算|データセンターは前四半期+8%で急減速?

インテルの主力2部門の低迷は、21年以降も続きそうです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:インテル(INTC)の四半期決算は?

- インテルは、半導体メーカーで世界1位の売上高を持つ

- PCとデータセンター向けで、売上高の84%を占める

- クラウドの需要が高く、4年間で74%も成長した

- 新興企業2社に、主要2部門のシェアが奪われている

- インテルよりも、AMDやNVIDAの存在感が増している

個人的には、インテルは投資したい銘柄ではないです。

なぜならば、バリュー的には割安だが、競合2社に負けているからです。営業利益率は29%と高いが、21年2Qの売上前年比は−2%で伸び悩みます。売上比率51%を占めるCCG部門は競合AMDに、34%のDCG部門はAMDとエヌビディアに劣勢です。

また、半導体企業の在り方自体も大きく変わりつつあります。

例えば、アップルは自社でチップを製造し、処理速度が大幅に向上したと高い評価を受けていますね。汎用的に大量生産していた時代と異なり、目的に応じた製造に変わりつつあります。AMDがシェアを伸ばしてる理由も、ノートPCに特化しているからです。

22年2月時点で予想PER14倍と割安だが、将来性を考慮すると妥当な水準かもしれません。21年の半導体市場は年率+20%、ロジック半導体は+17%に対し、インテルの成長率は1%に止まります。

半導体市場は、競合の動向に注視する必要がありますね。AMDとNVIDIAは、インテルのシェアを奪うことで急速に拡大しています。AMDは売上高前年比+92%で伸びていますね。

コメントを残す