AI導入をサポートするC3AIは、2桁で売上高が拡大していました。コロナによる需要低迷で業績は落ち込むも、経済再開により上向いていますね。23年4Qの売上は前年比+10%、24年1Qも+10%に減速しています。

- 「コロナで打撃を受け、株価は21年2月に63%も急落した…」

- 「前年比+71%だった成長率は、20年に15%まで急落した…」

- 「急成長するAIソフト市場で、C3AIは業績を回復できるのか…」

シースリー・エーアイは、AIの導入をサポートするソフトを提供するSaaS企業です。PythonなどのプログラミングなしにAIを導入できるのが特徴です。AIソフト市場は、9年間で87倍に拡大する超成長産業ですね。

個人的には、シースリー・エーアイは投資したい銘柄ではありません。

なぜならば、成長産業にも関わらず、20年に売上高が大きく減速してるからです。19年に前年比+71%だった成長率は、20年には+15%まで急落してます。その原因は、主要顧客のエネルギーや航空が打撃を受けたからですね。

また、利便性が高くても、広く普及してない事も懸念材料です。

C3AIのビジネスは導入費用が大きく、投資に対するリターンが見えにくいです。時間とコストを必要とするため、大手以外に普及するのは難しいですね。また、営業費用が売上げ50%を占めており、営業なしには売れないサービスです。

営業損失額は拡大し、売上高と同規模まで赤字が増えています。

- C3AIの4半期決算(23年5-7月)は?

- C3AIの過去10年間の売上高や営業利益は?

- 20年は減速するも、21年は再び成長が加速する?

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

記事の内容を簡単に知りたい

シースリー・エーアイ(AI)の四半期決算は?

シースリー・エーアイ(AI)の四半期決算を紹介します。

23年3Q決算(23年1月30日)

- 売上高:6666万ドル(前年比−4%)

- 営業利益:—万ドル(—%)

- 純利益:−6316万ドル(−60%)

- 1株当利益:−0.06ドル(+14%)

23年4Q決算(23年4月30日)

- 売上高:7241万ドル(前年比+10%)

- 営業利益:—万ドル(—%)

- 純利益:−6495万ドル(−11%)

- 1株当利益:−0.13ドル(+38%)

24年1Q決算(23年7月30日)

- 売上高:7236万ドル(前年比+10%)◯

- Subscription:6135万ドル(+7%)

- Professional services:1101万ドル(+32%)

- 営業利益:−7409万ドル(前年度−7320万ドル)

- 純利益:−6435万ドル(前年度−7187万ドル)

- 1株当利益:−0.56ドル(前年度−0.67ドル)◯

1Qの売上高は前年比+10%で7236万ドル、営業利益は−7409万ドルでした。4Qや1Qに続き、2Qも売上は低調ですね。営業利益率も−102%と過去最低水準です。

C3AIの主要顧客は、石油や金融などコロナで影響を受けた大手企業です。そのため、経済再開と共に業績が回復することが期待されています。ただし、22年3Q時点でも、まだまだ軌道に乗っているとは言えないですね。

契約拡大と多様化は続き、防衛や大学関連など7業種から14業種に増えています。マイクロソフトに続き、Google Cloudとも提携したと発表しています。

23年1Qの売上予想は、7425万ドル(+11%)と弱いですね。23年通気の売上予想は、4.55億ドルとしています。

「エンタープライズ AI 導入に対する世界的な関心の高まりを説明するのは困難です」と C3 AI CEO のトーマス M. シーベル氏は述べています。 「当社のエンタープライズ AI アプリケーション、特に C3 Generative AI で大きな注目を集めています。」

24年2Q決算(23年10月…)

24年2Q決算は、12月11日に公開予定です。

では、売上高や営業利益の10年間の推移はどうでしょうか?

シースリー・エーアイ(AI)の損益計算書は?

C3AIは20年6月に119ドルで上場しました。上場後すぐに最高値161ドルを付けるも、その後は米国債の金利急騰で下落していますね。23年9月は28ドル前後で推移しています。

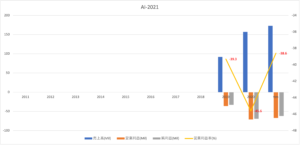

その1:売上高と営業利益の10年間の推移は?

過去10年間の決算書を見ると、売上高は順調に拡大するも営業損失も増えていますね。また、19年は成長率71%だったが、コロナによる影響で大きく減速しています。C3AIの主要顧客は、コロナで影響を受けたエネルギーや航空業が多いからです。

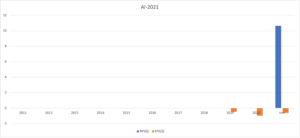

その2:BPSとEPSの10年間の推移は?

過去10年間のBPS(1株あたり純資産)とEPS(1株あたり純利益)です。20年のEPSは−0.97ドル、赤字を脱却するにはまだ時間が掛かりそうです。

その3:営業CFと投資CFの10年間の推移は?

過去10年間のフリーCF(営業CF−投資CF)は、過去3年はまだ大幅な赤字です。SaaS企業なので設備投資を必要としないが、営業CFが大幅に赤字ですね。営業関連費用が売上げに対して、50%ほどを占めるほど大きいからです。

C3AIのビジネスは導入費用が大きく、また投資に対するリターンが見えにくいサービスです。そのため、営業にお金を使われなれば導入が進まない事を示唆してます。

では、私たちはどのように投資判断すれば良いのでしょうか?

シースリー・エーアイ(AI)の注目ポイントは?

シースリー・エーアイに投資する上で注目すべきポイントを紹介します。シースリー・エーアイは、PythonなどのプログラミングなしにAIの導入をサポートするソフトを提供しています。「AI SaaS」という業界でトップ企業のひとつです。

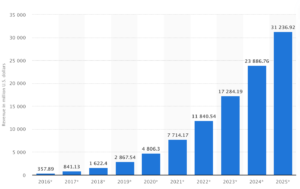

注目1:AIソフト業界は25年に8倍の312億ドル?

参考:Revenues from the artificial intelligence for enterprise applications

Enterprise AI Software市場の売上高推移です。

シースリー・エーアイが提供しているのは、Enterprise AI Softwareというカテゴリです。16年に3.57億ドルだった売上規模は、25年には87倍の312.36億ドルになると言います。人工知能に関連したビジネスは、指数関数的に増加していると言えます。

シースリー・エーアイの主要顧客は、エネルギーなどのオールド企業が多いです。

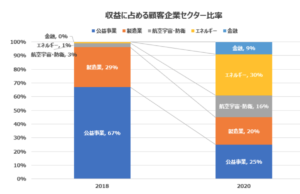

注目2:C3AIの主要顧客はエネルギー、公共事業が多い?

18年と20年の顧客企業セクターに占める収益の割合です。

シースリー・エーアイの主要顧客は、エネルギー、公共事業、製造業、航空宇宙などのレガシーな企業が多いです。具体的な用途は、海底油田採掘時にセンサーを使い収集したデータを分析や、ジェットエンジンなど精密機械の調子をモニターします。

20年に最も増えたセクターは、エネルギー業界で30%に大幅に増えましたね。

これらの業種に言えることは、AI導入に大規模な設備投資が必要だということです。しかしながら、設備投資に対してリターンが得られる保証はありません。そうした事情もあり、主要顧客の大半は大企業で、導入事例もまだまだ少ないです。

1社あたりの規模も大きく、顧客が撤退した時のリスクも大きいです。20年に売上高が大きく減速したのは、コロナの影響で主要顧客が撤退したからです。

人工知能は最も期待される分野だが、問題は競合企業が多すぎることです。

注目3:AIを活用したテック業界はレッドオーシャン化?

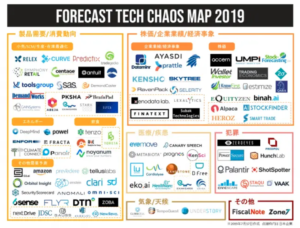

ゼノデータラボが公開した「Forecast Tech カオスマップ」です。

米国内では様々なスタートアップ企業が、AIを活用したテクノロジーを開発しています。テクノロジーを駆使した予測技術は、各分野に横展開していますね。これが意味するところは、競合企業によるレッドオーシャンです。

設備投資の最適化を支援するC3.aiだけではなく、小売の売上・販売数・客数予測を行うRELEX、 セキュリティリスクの事前検知に特化したSecurity Scorecardがありますね。スタートアップに限らず、GAFAMも積極的に研究開発していますね。

こうした競争激化の業界で、特定の企業が利益を得るのは難しいです。

▼▼2022年12月は資産が6000万円を超える▼▼

20年3月に米国株を初めて、2.5年で運用額を10倍に増やしました。

ただし、大幅に増えた理由は運の要素が大きいです。20年や21年は歴史的な好相場で、素人でも読みやすい相場でしたね。ただし、22年現在は500社以上の銘柄分析を行い経験を積んだことで、なんとかプラスを維持しています。

過去の実績の詳細については、次の記事を参考にしてください。

まとめ:シースリー・エーアイ(AI)の四半期決算は?

- 20年12月に上場した、AI導入をサポートするSaaS企業

- 契約した顧客は、プログラミングなしに最新のAIを導入できる

- 主要顧客はエネルギーや航空産業で、コロナで打撃を受ける

- 大規模な導入費用を必要とし、顧客の多くは大手企業に絞られる

- 前年比+71%で急成長するも、20年は15%まで急落する

- 営業費用は売上高の50%、営業しなければ売れないサービス

- GAFAMやスタートアップなど、AIソフトは競合企業が多い

個人的には、シースリーエーアイは投資したい銘柄ではありません。

なぜならば、成長産業にも関わらず、20年に売上高が大きく減速してるからです。19年に前年比+71%だった成長率は、20年には+15%まで急落してます。その原因は、主要顧客のエネルギーや航空が打撃を受けたからですね。

また、利便性が高くても、広く普及してない事も懸念材料です。

C3AIのビジネスは導入費用が大きく、投資に対するリターンが見えにくいです。時間とコストを必要とするため、大手以外に普及するのは難しいですね。また、営業費用が売上げ50%を占めており、営業なしには売れないサービスです。

営業損失額は拡大し、売上高と同規模まで赤字が増えています。

AI業界全体は成長が期待されるが、まだ多くの企業が赤字です。AIを活用したビックデータ解析のプラットフォームを提供するクラウデラも赤字です。

d7xxi0